PROYECTO DE TP

Expediente 7967-D-2010

Sumario: SOLICITAR AL PODER EJECUTIVO DISPONGA MODIFICAR EL METODO DE VALUACION DE HACIENDA PARA LOS PRODUCTORES QUE NO SUPEREN EL PROMEDIO DE 500 CABEZAS DE STOCK DURANTE EL AÑO 2010.

Fecha: 03/11/2010

Publicado en: Trámite Parlamentario N° 166

La Cámara de Diputados de la Nación

DECLARA:

Vería con agrado que el Poder

Ejecutivo, a través del organismo que corresponda, contemple la posibilidad de

modificar el método de valuación de hacienda para los productores que no

hayan superado el promedio de 500 cabezas de stock (por todo concepto)

durante los 12 meses del año 2010, y que el stock al cierre del año fiscal 2009

haya sido como mínimo un 70% del declarado al cierre del año 2010, utilizando

el siguiente criterio:

- Que el precio de plaza que se

toma como referencia para la valuación de existencias, sea el promedio anual

de venta del balance impositivo, y no como es en la actualidad que se toma el

precio de venta neto de gastos al cierre del ejercicio. De esta manera se

permitiría atenuar el impacto del impuesto citado, ya que se promediarían todos

los precios de ventas, tanto los más altos como los más bajos del balance

impositivo. Entonces se tributaría ganancias no solo sobre los precios de venta

más altos registrados en los últimos meses, sino también se computarían los

precios más bajos registrados desde enero del 2010. De esta forma se llegaría

a una valuación de hacienda más moderada.

- En los establecimientos que no

hubiera ventas registradas en el período anual, a los efectos de calcular el

promedio se propone tomar el precio de compra durante el balance impositivo.

FUNDAMENTOS

Señor presidente:

La desaparición de pequeños

productores, la fuerte reducción del stock (de más de 7 millones de cabezas) y

el consecuente aumento de los precios, (que de no mediar un profundo cambio

se agravarán en el futuro), llevando al consumo de 70 kilos por habitante a

menos de 50 kilos, son muestras claras de las consecuencias negativas de las

políticas aplicadas.

Lo más grave de esta situación es

que los estratos sociales de alto poder adquisitivo continúan consumiendo igual

cantidad de carnes, mientras que los de menores ingresos son los que más

bajaron su consumo.

Los pequeños y medianos

productores, donde su actividad predominante es la ganadería, en muchos

casos se quedaron sin su capital de trabajo, (sin hacienda) y otros que

pudieron retenerlas, afrontan nuevos problemas, aunque los precios del

ganado en pie hayan aumentado en forma considerable, producto de la

reducción de la oferta ganadera. Este fuerte aumento de precio producto de las

erróneas políticas causan en los establecimientos situaciones atípicas, por

ejemplo en las faz impositiva.

Uno de esos problemas es el

impacto que generan los bruscos aumentos de precios de la hacienda en la

valuación de establecimientos ganaderos en Impuesto a las Ganancias.

Muchos de los productores de los cuales estamos hablando tienen que cerrar

el año realizando aportes por ganancias a la AFIP en forma considerable,

producto de la valuación atípica y brusca de los precios de la hacienda. La

mayoría no puede beneficiarse de los aumentos de precios como consecuencia

de que tienen que vender su capital de trabajo para afrontar los pagos del

impuesto a las ganancias.

Por ejemplo, como consecuencia

negativa del atípico y excepcional aumento de precios de la hacienda, un

productor con 100 cabezas deberá vender alrededor de 15 cabezas para pagar

el citado impuesto, quedando con solo 85 cabezas. La única forma de

beneficiarse del extraordinario aumento de precios de la hacienda -debido a las

malas políticas del gobierno- sería vendiendo todo su plantel, saliendo de la

actividad. Situación que no alentamos ni promovemos.

De tomarse esta medida se

propiciará la retención del stock ganadero de estos pequeños productores, que

de lo contrario se verán obligados a la liquidación de animales, para hacer

frente a los compromisos fiscales, agravando aún más la situación de la

ganadería.

Esta solicitud está direccionada

solamente para pequeños y medianos productores, con el objetivo de atenuar

el impacto que produce un drástico y atípico incremento en los precios,

reflejando una ganancia excepcional que se concretaría si se produce la venta

de la hacienda, pero en el caso de continuar con la producción dicha ganancia

es solamente un registro contable.

La hacienda bovina,

porcina y ovina se considera bienes de cambio (Art. 54. Dto. 649/97),

cualquiera sea su categoría de un establecimiento agropecuario, excepto

machos y hembras por cruza y de pedigree.

La existencia de hacienda al cierre

del balance impositivo se valuará (Art. 52 Inc. d, del decreto citado), según las

siguientes categorías:

1. Establecimientos de Cría: Estos

establecimientos se valúan según las zonas geográficas, en caso que el

establecimiento se encuentre en zona central ganadera, al costo estimativo por

revaluación anual y en caso de estar en zona marginal a costo fijo:

a. Costo Estimativo por

Revaluación Anual: Establece un valor base de la categoría de cada especie y

las restantes categorías se calculan aplicando al valor base, los índices de

relación contenidos en las tablas anexas a la ley N° 23.079.

b. Costo Fijo: al valor que al inicio

tendría la categoría (art. 53 inc. c, del decreto citado), ajustada por índices de

inflación.

En caso de que se

deba aplicar el Costo Estimativo por Revaluación Anual, se debe determinar el

valor base de cada categoría, por lo tanto se debe obtener el precio promedio

ponderado de las ventas de dicha categoría, tomando por cada especie el valor

de la categoría más vendida durante los últimos tres meses del ejercicio, y

multiplicarlo por el 60%, siempre que cumplan con el principio de

representatividad (que las ventas de los tres meses superen el 10% del total de

ventas en todo el ejercicio de la categoría más vendida en el trimestre, Art. 81

Inc. a, del decreto citado).

Si no existieran ventas en ese

período, se toma el valor de la categoría de hacienda adquirida (sólo hembras

destinadas a reponer o incrementar el plantel), de los tres últimos meses, que

estará dado por el 60% del valor promedio ponderado.

Si tampoco existieran compras, se

toma como valor base el 60% de la hacienda más vendida en el mercado

donde acostumbra a operar.

2. Establecimientos de invernada:

se valuará al precio de plaza (Art. 77 del decreto citado) para el contribuyente a

la fecha de cierre del balance impositivo.

a. Precio de Plaza: Precio de

venta menos los gastos de venta a la fecha de cierre en el mercado donde el

contribuyente acostumbra a operar.

b.

Por lo expuesto, Sr. Presidente

solicitamos a nuestros pares la aprobación del presente proyecto de

Declaración

ANEXO

ANEXO

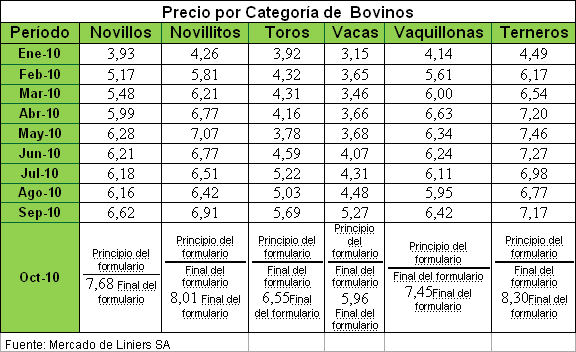

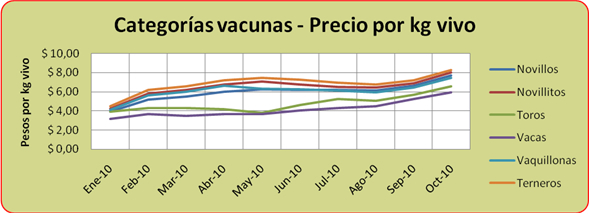

Grafico N° 1.- Precios mensuales

2010

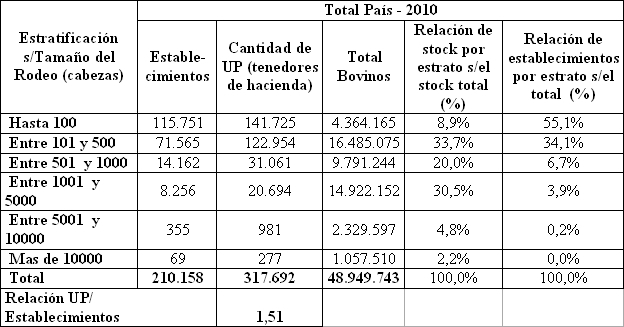

Grafico N° 2.- Estratificación

| Firmante | Distrito | Bloque |

|---|---|---|

| ORSOLINI, PABLO EDUARDO | CHACO | UCR |

Giro a comisiones en Diputados

| Comisión |

|---|

| AGRICULTURA Y GANADERIA (Primera Competencia) |