PROYECTO DE TP

Expediente 6149-D-2013

Sumario: ESTABLECIMIENTO DE UN IMPUESTO A LAS RENTAS OBTENIDAS POR LAS PERSONAS FISICAS.

Fecha: 03/09/2013

Publicado en: Trámite Parlamentario N° 124

El Senado y Cámara de Diputados...

IMPUESTO A LA RENTA DE

LAS PERSONAS FISICAS

Título I

Normas Generales

Artículo 1º.- Establécese un

impuesto de carácter personal y directo, que gravará las rentas obtenidas por las

personas físicas, cuya vigencia será de seis (6) ejercicios fiscales.

Las personas físicas residentes en el

país, tributan sobre la totalidad de sus rentas obtenidas en el país o en el exterior,

pudiendo computar como pago a cuenta del impuesto de esta ley las sumas

efectivamente abonadas por gravámenes análogos, sobre sus actividades en el

extranjero, hasta el límite del incremento de la obligación fiscal originado por la

incorporación de la renta obtenida en el exterior. Los no residentes tributan

exclusivamente sobre sus rentas de fuente argentina. Las sucesiones indivisas

son contribuyentes conforme lo establecido en la presente ley.

Artículo 2º.- Rentas

comprendidas.- Estarán comprendidas las siguientes rentas obtenidas por los

contribuyentes:

a) Las rentas del trabajo. Se

considerarán rentas del trabajo las obtenidas dentro o fuera de la relación de

dependencia, jubilaciones, pensiones, retiros o subsidios de cualquier especie en

cuanto tengan su origen en el trabajo personal.

b) Los rendimientos del capital, los

incrementos patrimoniales. Compondrán la renta en lo que la presente ley

establezca.

Artículo 3º.- Rentas del trabajo.-

Constituirán rentas del trabajo las obtenidas por la prestación de servicios

personales, dentro o fuera de la relación de dependencia y las jubilaciones,

pensiones, retiros o subsidios de cualquier especie en cuanto tengan su origen en

el trabajo personal.

No se encuentran alcanzados por el

presente impuesto, las personas que obtengan sus rentas del trabajo en relación

de dependencia; de las jubilaciones, pensiones, retiros o subsidios de cualquier

especie en cuanto tengan su origen en el trabajo personal, cuando la

remuneración y/o haber bruto mensual, no supere la suma del inciso a) del artículo

16 de la presente ley

Artículo 4º.- Estarán excluidas del

hecho generador las rentas alcanzadas en otros impuestos nacionales y de

acuerdo a la reglamentación de la presente.

Artículo 5º.- Fuente. Se aplicará

los criterios adoptados en la ley de Impuesto a las Ganancias (t.o. 1997 y

modificatorias), sin perjuicio de las disposiciones especiales que se

establezcan.

Artículo 6º.- Año fiscal. El año

fiscal comienza el 1º de enero y termina el 31 de diciembre. Los contribuyentes

imputarán sus rentas al año fiscal, de acuerdo con los criterios determinados en la

ley de Impuesto a las Ganancias (t.o. 1997 y modificatorias) aplicables a la

presente ley.

Artículo 7º. Sujetos Pasivos.

Contribuyentes.- Serán contribuyentes de este impuesto:

a) Las personas físicas residentes en

territorio nacional.

b) Los núcleos familiares integrados

exclusivamente por personas físicas residentes, en tanto ejerzan la opción de

tributar conjuntamente. Podrán constituir núcleo familiar los cónyuges y los

convivientes reconocidos por la Administración Federal de Ingresos Públicos

(AFIP), quienes responderán solidariamente por las obligaciones tributarias

derivadas del ejercicio de la opción. La opción por tributar como núcleo familiar

estará restringido a las rentas comprendidas en la Categoría rentas del trabajo del

impuesto, y en la medida que ninguno de los dos integrantes sea contribuyente de

otro impuesto nacional que grave la renta.

Artículo 8º.- Atribución de

rentas.- Las rentas correspondientes a las sucesiones, a los condominios, a las

sociedades civiles y a las demás entidades con o sin personería jurídica, se

atribuirán a los sucesores, condóminos o socios respectivamente, siempre que se

verifique alguna de las siguientes hipótesis:

a) Que las entidades a que refiere este

artículo no sean contribuyentes de otro impuesto nacional que la grave.

b) Que aun cuando dichas entidades

sean contribuyentes de algún impuesto nacional, las rentas objeto de atribución

sean rentas de capital o de trabajo no alcanzadas por dichos impuestos.

La Administración Federal de Ingresos

Públicos (AFIP) establecerá las formas de determinación de las rentas

atribuidas.

Artículo 9°.- La percepción del

impuesto se realizará mediante la retención en la fuente, en la forma, plazo y

condiciones que la reglamentación o la Administración Federal de Ingresos

Públicos (AFIP) establezca.

Artículo 10º.- Para la

determinación del Impuesto, las rentas se dividirán en dos categorías:

La categoría I incluirá a las rentas

derivadas del trabajo, referidas en el inciso a) del artículo 2º de este Título salvo

las comprendidas en el Impuesto a las Ganancias y/u otro impuesto nacional que

la grave y a las rentas de similar naturaleza imputadas por la ley.

La categoría II incluirá a las rentas

derivadas del capital, a los incrementos patrimoniales, y a las rentas de similar

naturaleza imputadas por la ley.

Capitulo II

Rentas del Trabajo

Artículo 11º.- Renta del Trabajo.-

Constituyen rentas del trabajo las provenientes:

a) Del desempeño de cargos públicos y

la percepción de gastos protocolares.

b) Del trabajo personal ejecutado en

relación de dependencia, a partir del mínimo determinado en la presente ley

c) De las jubilaciones, pensiones,

retiros o subsidios de cualquier especie en cuanto tengan su origen en el trabajo

personal, a partir del mínimo determinado en la presente ley.

d) De los beneficios netos de aportes

no deducibles, derivados del cumplimiento de los requisitos de los planes de

seguro de retiro privados administrados por entidades sujetas al control de la

SUPERINTENDENCIA DE SEGUROS, en cuanto tengan su origen en el trabajo

personal.

e) De los servicios personales

prestados por los socios de las sociedades cooperativas, que trabajen

personalmente en la explotación.

f) Del ejercicio de profesiones liberales

u oficios y de funciones de albacea, síndico, mandatario, gestor de negocios,

director de sociedades anónimas, fideicomisario y de los consejeros de las

sociedades cooperativas.

También se consideran rentas de esta

categoría las sumas asignadas, conforme lo previsto en el inciso j) del artículo 87

de la ley de Impuesto a las Ganancias (t.o. 1997 y modificatorias), a los socios

administradores de las sociedades de responsabilidad limitada, en comandita

simple y en comandita por acciones.

g) Los derivados de las actividades de

corredor, viajante de comercio y despachante de aduana.

También se considerarán rentas de

esta categoría las compensaciones en dinero y en especie, los viáticos, y

similares, que se perciban por el ejercicio de las actividades incluidas en este

artículo, en cuanto excedan de las sumas que la Administración Federal de

Ingresos Públicos (AFIP) juzgue razonables en concepto de reembolso de gastos

efectuados.

Artículo 12º.- Rentas del trabajo

en relación de dependencia.- Estas rentas estarán constituidas por los ingresos,

regulares que generen los contribuyentes por su actividad personal en relación de

dependencia. Quedan exentas del impuesto las remuneraciones accesorias que

de conformidad con disposiciones legales o de convenios colectivos de trabajo se

liquiden mensualmente en concepto adicional; horas extras; desarraigo y/o similar

naturaleza; y el sueldo anual complementario.

Artículo 13º.- Rentas del trabajo

fuera de la relación de dependencia.- Serán rentas de esta naturaleza, las

originadas en la prestación de servicios personales fuera de la relación de

dependencia, en tanto tales rentas no se encuentren incluidas en el hecho

generador de otro impuesto, o por el ejercicio de la opción de tributar a través del

Impuesto a las Ganancias.

Capitulo II

Rendimientos de Capital y

Rentas Imputadas

Artículo 14º.- La renta de esta

categoría estará constituida por la suma de las rentas computables

correspondientes a los rendimientos del capital y a las rentas de igual naturaleza

atribuidas en virtud del artículo 8, con la deducción de los gastos a que refiere la

presente ley.

Artículo 15º.- Se encuentran

exentos del gravamen los conceptos del artículo 20 de la ley de Impuesto a las

Ganancias (t.o. 1997 y modificatorias), con las siguientes excepciones:

a) Los interés originados por depósitos

a plazo fijo efectuados en instituciones sujetas al régimen legal de entidades

financieras, cuando supere los trescientos mil pesos ($300.000) y que no sea

producto de indemnizaciones laborales, indemnizaciones por causa de accidentes

de trabajo o enfermedad, de juicios previsionales o que correspondan a

inversiones de sumas de dinero depositadas judicialmente.

b) Los resultados provenientes de los

incisos k) y w) del artículo señalado.

Artículo 16º.- Rentas no

imponibles y cargas de familia. Las personas físicas tendrán derecho a deducir

para la determinación de la renta neta sujeta a impuesto:

a) en concepto de rentas no imponibles

la suma de dieciocho mil pesos ($ 18.000.-) siempre que sean residentes en el

país.

b) en concepto de cargas de familia

siempre que las personas que se indican sean residentes en el país, estén a cargo

del contribuyente y no tengan en el año entradas netas superiores a dieciocho

mil pesos ($ 18.000.-) cualquiera sea su origen y estén o no sujetas al

impuesto:

1) Veinte mil pesos ($ 20.000.-)

anuales por el cónyuge.

2) Diez mil pesos ($ 10.000.-) anuales

por cada hijo, hija, hijastro o hijastra menor de veinticuatro (24) años o

incapacitado para el trabajo.

3) Siete mil setecientos setenta y

seis pesos ($ 7.500.-) anuales por cada descendiente en línea recta (nieto, nieta,

bisnieto o bisnieta) menor de veinticuatro (24) años o incapacitado para el trabajo;

por cada ascendiente (padre, madre, abuelo, abuela, bisabuelo, bisabuela,

padrastro y madrastra); por cada hermano o hermana menor de veinticuatro (24)

años o incapacitado para el trabajo; por el suegro, por la suegra; por cada yerno o

nuera menor de veinticuatro (24) años o incapacitado para el trabajo.

Las deducciones de este inciso sólo

podrán efectuarlas el o los parientes más cercanos que tengan rentas

imponibles.

c) en concepto de deducción especial,

hasta la suma de dieciocho mil pesos ($ 18.000).

Es condición indispensable para el

cómputo de la deducción a que se refiere el párrafo anterior, en relación a las

rentas y actividad respectiva, el pago de los aportes que como trabajadores

autónomos les corresponda realizar, obligatoriamente, al SISTEMA INTEGRADO

DE JUBILACIONES Y PENSIONES o a las cajas de jubilaciones sustitutivas que

corresponda.

El importe previsto en este inciso se

elevará tres coma ocho (3,8) veces solo cuando se trate de las rentas a que se

refieren los incisos a), b) y c) del artículo 11° de la presente ley.

Artículo 17º.- Las deducciones

establecidas en el artículo precedente se incrementan en un treinta por ciento

(30%) cuando se trate de las rentas referidas en los incisos a), b) y c) del artículo

79 de la presente ley, cuyos beneficiarios sean empleados en relación de

dependencia que trabajen y jubilados que viven en las Provincias y, en su caso,

Partido a que se hace mención el artículo 1° de la ley 23.272 y su

modificatoria.

Artículo 18º.- Los gastos cuya

deducción admite esta ley, con las restricciones expresas contenidas en la misma,

son los efectuados para obtener, mantener y conservar las rentas gravadas por

este impuesto y se restarán de las rentas producidas por la fuente que las

origina.

Artículo 19º.- De la renta del año

fiscal, con el alcance y las limitaciones que determine la reglamentación de la

presente, se podrá deducir las deducciones del Título III de la ley de Impuesto a

las Ganancias (t.o 1997 y modificatorias).

Artículo 20º.- Escalas

progresivas.- El impuesto se determinará mediante la aplicación de tasas

progresivas vinculadas a una escala de rentas. A tales efectos la suma de las

rentas computables se ingresará en la escala, aplicándose a la porción de renta

comprendida en cada tramo de la escala la tasa correspondiente a dicho

tramo.

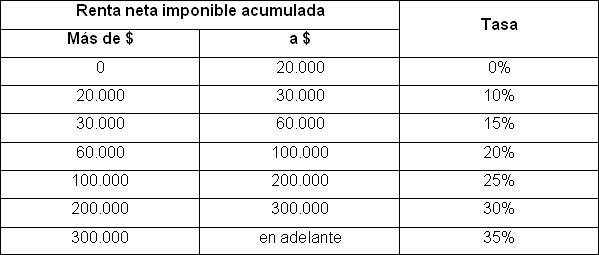

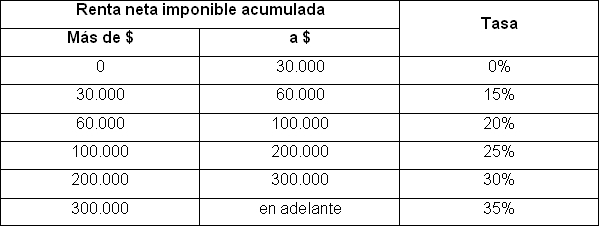

Artículo 21º.- Escala de rentas.- A

los efectos de lo establecido en el artículo anterior, fíjanse las siguientes escalas

de tramos de renta y las alícuotas correspondientes:

a) Contribuyentes personas

físicas:

b) Contribuyentes núcleo familiar:

Artículo 22°.- Actualización

Automática.- Los valores a que se refiere el artículo 16°, y los tramos de la escala

prevista en el artículo 21°, serán actualizados anualmente conforme la evolución

del índice de movilidad previsto en el artículo 32º de la Ley 24.241.

Titulo II

Otras disposiciones

Artículo 23º.- Actualización

Automática Categorías de Autónomos.- Los valores que se expresan en el

Anexo II de la reglamentación del Artículo 8º de la Ley Nº 24.241 y sus

modificaciones, aprobada por el Decreto Nº 433 del 24 de marzo de 1994 y sus

modificaciones, serán actualizados anualmente conforme la evolución del índice

de movilidad previsto en el artículo 32º de la Ley 24.241.

Artículo 24º.- Actualización

Automática Régimen Simplificado para Pequeños Contribuyentes (RS).-

Modifíquese el artículo 52 del Anexo de la ley Nro. 24.977, el que quedará

redactado de la siguiente forma:

"Artículo 52.- Una vez al

año se actualizará automáticamente, los montos máximos de facturación, los

montos de los alquileres devengados y los importes del impuesto integrado a

ingresar, correspondientes a cada categoría de pequeño contribuyente, así como

las cotizaciones previsionales fijas, en la proporción del índice de movilidad de las

prestaciones previsionales, previsto en el artículo 32 de la ley 24.241 y sus

modificaciones y normas complementarias."

Artículo 25°.- El tributo que se crea

por la presente ley reemplaza a la cuarta categoría del Impuesto a las

Ganancias.

La norma mencionada incidirá en la

determinación de la materia imponible alcanzada por el tributo creado por esta ley,

cuando por ella se extiende su efecto a ejercicios futuros, en razón de derechos u

obligaciones derivados de hechos o circunstancias configurados durante su

vigencia.

A los fines del proceso de transición del

gravamen substituido al nuevo, quienes hubieran sido responsables de dichos

gravámenes quedarán sujetos a todas las obligaciones, incluso substantivas, que

sean necesarias para asegurar la continuidad del régimen reemplazado, siempre

que con ello no se lesione el principio de que ninguna materia imponible común al

tributo substituido y substituto está alcanzada por más de uno de los gravámenes

en cuestión.

El Poder Ejecutivo nacional dictará las

disposiciones reglamentarias necesarias para regular la transición a que se refiere

este artículo.

Artículo 26°.- Este gravamen se

regirá por las disposiciones de la Ley Nº 11.683 (t.o. en 1978 y sus

modificaciones), y su aplicación, percepción y fiscalización estará a cargo de la

Administración Federal de Ingresos Públicos (AFIP).

Artículo 27°.- El producido del

impuesto de esta ley, se destinará conforme el artículo 104 de la ley de Impuesto a

las Ganancias (t.o. 1997 y modificatorias).

Artículo 28º.- Invitase a las

provincias y a la Ciudad Autónoma de Buenos Aires a adherir a la presente

ley.

Artículo 29º.- Para las situaciones

no previstas en esta ley y en su reglamentación, serán de aplicación, en forma

supletoria y en lo pertinente, la ley de Impuesto a las Ganancias (t.o. 1997 y

modificatorias)

Artículo 30º.- Facúltase al Poder

Ejecutivo Nacional para ordenar la ley de impuesto a las ganancias a fin de

facilitar su consulta y evitar confusiones en su aplicación.

Artículo 31º.- Derogase toda

norma que se oponga a la presente ley.

Artículo 32º.- Comuníquese al

Poder Ejecutivo Nacional.

FUNDAMENTOS

Señor presidente:

En sus orígenes, se expresaba del

impuesto a las rentas (actualmente a las Ganancias), que las ventajas a la

imposición personal progresiva no se limitaban a una determinada concepción de

la justicia social. Por ello, no solo hablaban de las tarifas progresivas, sino también

de dar un trato fiscal diferente a las rentas según su origen, gravando menos las

rentas del trabajo que las del capital.

Desde su sanción en el

año 1932, este impuesto fue denominado impuesto a los réditos, nombre que por

esos años recibían este tipo de tributo. Fue en el año 1973 que, producto de una

reforma tributaria, recibió una nueva denominación "impuesto a las

ganancias".

Consideramos, que

brindaría real sentido a la denominación del tributo: "impuesto a la renta",

proponemos esta nueva denominación por distintas razones, una de ellas es que

ingresos alcanzados por este tributo no son ganancias, como por ejemplo el

salario o la jubilación. Otra razón, es el concepto en sí, dado que parte de la

doctrina, como Due y Friedlaender (1) , entienden que la definición del concepto de

renta presenta dos alternativas. Una resulta de considerar, simplemente, la adición

de los consumos más el crecimiento en el patrimonio neto durante un período de

tiempo; y otra deriva del concepto de flujo de riqueza hacia el beneficiario.

Por otra parte, como bien expresa

Seligman (2) , la noción de renta se refiere al beneficio neto y debe distinguirse,

pues, de los impuestos que alcanzan simples ingresos o entradas, o sea, el

beneficio bruto. Ello significa la deducción de los costos y gastos que son cargas

necesarias del ingreso.

En el presente proyecto, proponemos

cambios, no remiendos temporales. Y en este contexto, estudiamos la aplicación

de tributos similares al nuestro en distintos países, considerando como base el

modelo de impuesto de la República Oriental del Uruguay.

La idea básicamente no es solamente

cambiar la denominación de ganancia, sino que las rentas de las personas físicas,

de tener que ser alcanzadas por un impuesto, sea con un tributo definido en ese

sentido y no ser alcanzado por un tributo que grava tanto a las personas jurídicas

como a las físicas.

En este sentido, también distinguimos

que la renta al trabajo debe estar determinada a partir de un parámetro en el cual

solo los ingresos significativamente elevados sean gravados y con escalas

progresivas. Siendo que la ley de Contrato de Trabajo claramente define que la

remuneración es la contraprestación que debe percibir como consecuencia del

contrato de trabajo.

Es la situación de congelamiento de

parámetros para la determinación de impuestos que genera un claro efecto

negativo para los contribuyentes y un claro efecto positivo para la recaudación

tributaria que crece nominalmente; y records de recaudación, sin admitirse los

efectos de la inflación y de real necesidad de estudiar y proponer cambios a

nuestro sistema tributario.

En este proyecto, como antes

mencionamos, es una propuesta abierta, la cual puede ser criticada, enriquecida,

etc., porque claramente no es sencillo proponer cambios, como sí lo es realizar

remiendos temporales.

Producir cambios lleva tiempo y

estudio, podemos recordar que el primer proyecto presentado sobre el "impuesto a

los réditos" fue en 1917 y recién esa idea tributaria se transformó en ley en el año

1932, después de amplios debates con críticas y propuestas.

En el marco de nuestro pensamiento,

es que proponemos separar las rentas de las personas físicas del alcance del

impuesto a las ganancias, y a tal fin se encuentren gravadas por un impuesto

definido en un sentido propio. Así es que, se define este impuesto el cual gravará

las rentas de las personas físicas a partir de un mínimo de ingresos determinado

en el presente proyecto.

En la determinación de la renta

gravable, no solo se define a partir de que ingresos el contribuyente ingresa al

impuesto, sino que siguiendo la lógica de las deducciones del impuesto a las

ganancias, se define los valores de las deducciones y la tabla con una escala

progresiva.

Un aspecto nuevo, es la propuesta de

considerar al núcleo familiar como contribuyente, alivianando la carga del

impuesto en uno solo. Como ha señalado recientemente la Presidenta,

actualmente tenemos nuevas formas de familia y ello se debe ver reflejado

también en la definición del contribuyente.

Por otra parte, como ya lo hemos

manifestado en distintos proyectos de ley, consideramos que los beneficios de las

rentas de capital deben estar gravados, pero dentro de los parámetros que

permitan excluir a los pequeños ahorristas de los efectos de un impuesto.

En este sentido, es que pensamos una

propuesta para que los trabajadores no sufran los efectos de un impuesto sin

actualizaciones, distorsivo y puedan cubrir sus gastos, ahorrar y consumir.

A diferencia de lo

acontecido en los últimos años, donde solo se observó que año tras año más

trabajadores sufrían los efectos de un impuesto que en su lógica debe gravar la

"ganancia" y no el ingreso de un trabajador.

Así es que, frente a las distorsiones

que la inflación causa en la economía en virtud de una errónea valoración de la

renta frente a precios nominales se reflejan inequívocamente en una ilusoria

medición de la renta.

Recordemos que en 1960 se dictó la

ley 15.272 de Revaluó de Activos que permitió la actualización del valor de los

bienes a efectos impositivos y contables, luego de varios años de un fuerte

proceso inflacionario. El mensaje que acompañaba al proyecto, mencionaba que

la necesidad de esa actualización era tan generalmente reconocida que no

requería mayor explicación.

En este contexto, a través de la ley

21.481, se estableció la actualización automática de las deducciones personales, y

de los tramos de la escala progresiva, para evitar que en el corto plazo tenga que

volver a plantearse una reforma por el mero hecho de un desajuste monetario. El

mensaje que acompañaba a la iniciativa, expresaba que si en alguna oportunidad

se discute nuevamente, el tema será para tratar los niveles reales de estas

deducciones o su estructura, con lo cual no se confundirá un problema de fondo

con una cuestión de valores nominales.

Es por ello, que en la presente

propuesta parlamentaria, se propone la actualización automática de todos los

parámetros que afectan la determinación del impuesto y para ello se propone el

índice de movilidad previsional.

Este sistema de movilidad jubilatoria

que permite la actualización automática de los valores del haber mínimo y

máximo, fue destacado por la presidenta Fernández de Kirchner al anunciar la

actualización de marzo de 2013 en su discurso de fines de enero.

Finalmente, señor Presidente, nuestra

propuesta es diferenciar los impuestos que alcancen a las personas físicas y a las

jurídicas, y en definir que rentas de las personas físicas deben estar gravadas y a

partir de que monto. Un nuevo enfoque del tema, pero con la experiencia de los

problemas actuales del impuesto a las ganancias, aspirando así a una mejor

distribución de la riqueza.

Por estas y por las demás razones que

en oportunidad de su tratamiento expondré en el recinto, solicito la aprobación del

presente proyecto de ley.

| Firmante | Distrito | Bloque |

|---|---|---|

| MILMAN, GERARDO | BUENOS AIRES | GEN |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |