PROYECTO DE TP

Expediente 5629-D-2007

Sumario: REGIMEN SIMPLIFICADO DE PEQUEÑOS CONTRIBUYENTES, LEY 25865: SUSTITUCION DE LOS INCISOS A), B) Y D) DEL ARTICULO 2, SUSTITUCION DE LOS ARTICULOS 3 Y 8 (LISTADO DE CATEGORIAS DE CONTRIBUYENTES).

Fecha: 06/12/2007

Publicado en: Trámite Parlamentario N° 164

El Senado y Cámara de Diputados...

ARTÍCULO 1º. -Sustituyese los incisos

a), b) y d) del artículo 2º del Título II del Anexo de la Ley 25.865 y sus

modificaciones, por los siguientes:

"a) Que por locaciones y/o

prestaciones de servicios hayan obtenido en el año calendario inmediato anterior

al período fiscal de que se trata, ingresos brutos inferiores o iguales al importe de

pesos ciento cuarenta y tres mil ($ 143.000).

b) Que por el resto de las actividades

enunciadas, incluida la actividad primaria, hayan obtenido en el año calendario

inmediato anterior al período fiscal de que se trata, ingresos brutos inferiores o

iguales al importe de pesos doscientos ochenta y seis mil ($ 286.000).

d) Que el precio máximo unitario de

venta -sólo en los casos de venta de cosas muebles - no supere la suma de

pesos un mil setecientos treinta ($1.730)".

ARTÍCULO 2º. -Sustituyese el artículo

3º del Título II del Anexo de la Ley 25.865 y sus modificaciones, por el siguiente:

"Los sujetos que realicen alguna o algunas de las actividades mencionadas por el

inc. a) del artículo anterior, simultáneamente con otra u otras comprendidas por el

inc. b) de dicho artículo, deberán categorizarse de acuerdo con la actividad

principal y sumar la totalidad de los ingresos brutos obtenidos.

A los fines de lo dispuesto en el párrafo

precedente se entenderá por actividad principal aquélla por la que el contribuyente

obtenga mayores ingresos brutos.

Si la actividad principal del

contribuyente queda encuadrada en el referido inc. a) quedará excluido del

régimen si al sumarse los ingresos brutos obtenidos por actividades comprendidas

por el citado inc. b), superare el límite de pesos ciento cuarenta y tres mil ($

143.000).

En el supuesto que la actividad

principal del contribuyente quede encuadrada en el inc. b) del artículo anterior

quedará excluido del régimen si al sumarle los ingresos brutos obtenidos por

actividades comprendidas por el inc. a) de dicho artículo, superare el límite de

pesos doscientos ochenta y seis mil ($ 286.000).

A los efectos de lo dispuesto por el

presente régimen, se considera ingreso bruto obtenido en las actividades al

producido de las ventas, obras, locaciones o prestaciones correspondientes a

operaciones realizadas -por cuenta propia o ajena - excluidas aquellas que se

hubieran cancelado y neto de descuentos efectuados de acuerdo con las

costumbres de plaza".

ARTÍCULO 3º. -Sustituyese el artículo

8º del Título II del Anexo de la Ley 25.865 y sus modificaciones, por el siguiente:

"Se establecen las siguientes categorías de contribuyentes -según el tipo de

actividad desarrollada o el origen de sus ingresos - de acuerdo con los ingresos

brutos anuales y las magnitudes físicas, que se indican a continuación:

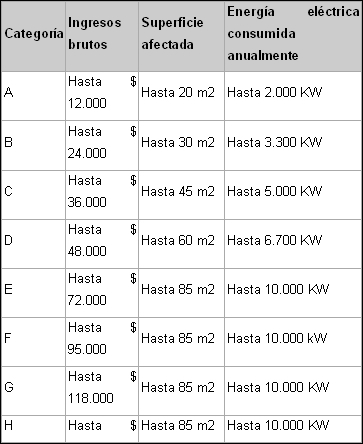

a) Locaciones y/o prestaciones de

servicios:

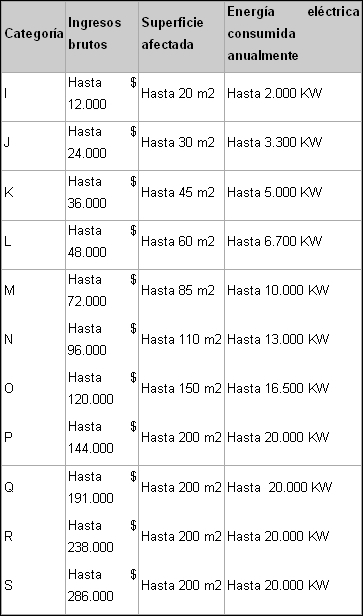

b) Resto de las actividades:

ARTÍCULO 4º. -Sustituyese el artículo

12º del Título II del Anexo de la Ley 25.865 y sus modificaciones, por el siguiente:

"El impuesto integrado que -por cada categoría - deberá ingresarse

mensualmente es el siguiente:

a) Prestación de servicios o

locaciones:

b) Resto de las actividades:

En el caso de las sociedades indicadas

en el art. 2, el pago del impuesto integrado estará a cargo de la sociedad.

El monto a ingresar será el de la

categoría que le corresponda - según el tipo de actividad, el monto de sus

ingresos brutos y demás parámetros -, con más un incremento del veinte por

ciento (20%) por cada uno de los socios integrantes de la sociedad.

Autorizase al Poder Ejecutivo nacional

a modificar, en más o en menos, en un diez por ciento (10%), los importes del

impuesto integrado para cada una de las categorías previstas en el presente

artículo.

Autorizase asimismo al Poder Ejecutivo

nacional a bonificar -en una o más mensualidades - hasta un veinte por ciento

(20%) del impuesto integrado total a ingresar en un ejercicio anual, a aquellos

pequeños contribuyentes que cumplan con una determinada modalidad de pago o

que guarden estricto cumplimiento con sus obligaciones formales y

materiales.

El pequeño contribuyente que realice

actividad primaria y quede encuadrado en la Categoría F, así como el pequeño

contribuyente eventual, instituido en el Tít. IV, no deben ingresar el impuesto

integrado y sólo abonarán las cotizaciones mensuales fijas con destino a la

Seguridad Social.

(1) Cuando el pequeño contribuyente

inscripto en el Régimen Simplificado (RS) sea un sujeto inscripto en el Registro

Nacional de Efectores de Desarrollo Local y Economía Social del Ministerio de

Desarrollo Social, que quede encuadrado en las categorías A y F, no deberá

ingresar el impuesto integrado.

FUNDAMENTOS

Señor presidente:

El adjunto proyecto de ley tiende a

actualizar los límites a partir de los cuales un sujeto modifica su condición

impositiva, pasando de ser sujeto adherido al Régimen Simplificado a

contribuyente inscripto en el régimen general (impuesto al valor agregado e

impuesto a las ganancias).

En ese sentido, se contempla la

modificación de los artículos 2º incisos a), b) y d), 3º, 8º y 12º del Título II del

Anexo de la Ley Nº 25.865 correspondientes al Régimen Simplificado para

Pequeños Contribuyentes.

En particular, se propone la

modificación de los incisos a) y b) del artículo 2º, al reemplazar los valores de los

ingresos establecidos para la última categoría de acuerdo con el tipo de actividad

que se realice. De esa forma, para los sujetos que se dediquen a las locaciones

y/o prestaciones de servicios, se intenta elevar el límite de ingresos brutos de $

72.000 a $ 143.000; al tiempo que para aquellos que se dediquen al resto de las

actividades enunciadas por la citada norma, se contempla elevar el límite de

ingresos de $ 144.000 a $ 286.000. Por otra parte, y en idéntico sentido, se

propone modificar el inciso c) del artículo 2° a los efectos de sustituir el valor de $

870 correspondiente al precio máximo unitario de venta aplicable en el supuesto

de venta de cosas muebles, por el importe de $ 1.730.

En lo que respecta al artículo 3º,

aplicable para aquellos sujetos que efectúen simultáneamente actividades del

inciso a) y b) del artículo 2º, el presente proyecto que se somete a vuestra

consideración intenta reemplazar los valores de $72.000 y $ 144.000 por $

143.000 y $ 286.000 respectivamente.

El artículo 8º, prevé dos tablas en las

que se establecen categorías de contribuyentes, cada una de ellas vinculadas al

tipo de actividad desarrollada o el origen de los ingresos, de acuerdo con los

ingresos brutos anuales y las magnitudes físicas allí descriptas. Por tal motivo, y

en función de lo que antecede, se propone crear 3 nuevas categorías que

contemplen incluir el diferencial de ingresos brutos que se pretende incorporar.

En cuanto al artículo 12, se plantea

adaptar las tablas vigentes que detallan el monto de impuesto a ingresar en

función de las nuevas categorías que se propone adicionar.

La finalidad principal de la reforma que

se propicia consiste en lograr una mayor equidad tributaria, mejorando a su vez la

administración del tributo por parte del Organismo Fiscal, considerando los efectos

producidos por la variación del Índice de Precios al Consumidor (IPC) a octubre de

2007, debido a que dicho índice, no implica una variación en el mismo sentido de

los precios relativos en todos los sectores de la economía.

Al respecto, merece destacarse, que

desde la sanción de la ley N° 24.977 con fecha 3 de junio de 1998 hasta el período

actual, los límites a partir de los cuales se pierde la condición de sujeto adherido al

Régimen Simplificado no han sufrido variación en sus valores. Por lo expuesto, si

se consideran las actividades vinculadas a las locaciones y/o prestaciones de

servicios, y especialmente la situación de los profesionales, se observa que ellos

no han podido trasladar - en términos generales en el valor de sus prestaciones la

totalidad del incremento establecido por el IPC. Por otra parte, en lo referente al

resto de las actividades, las mismas han sido las más vulnerables a la variación

del índice antes citado, considerando su capacidad contributiva.

Resulta importante destacar que el

aumento de los límites que se propone en el presente proyecto no implica un

incremento del componente impositivo para las categorías que actualmente se

encuentran vigentes, al considerar que se trata de los sectores que resultan más

afectados por la variación de los precios en relación a su capacidad

contributiva.

En cuanto a las razones de

administración fiscal, el incremento de los límites permitiría al Organismo

Recaudador focalizar sus tareas de fiscalización en aquellos contribuyentes que

revisten verdadero interés fiscal, propiciando una disminución en la carga

administrativa que se genera como consecuencia de quedar excluidos del régimen

simplificado por haber superado los límites establecidos en la actualidad.

Finalmente, se destaca que los

objetivos que se proponen tienden al cumplimiento de los que fueron perseguidos

con la implementación del régimen - mediante la Ley 24.977 - en el sentido de

lograr una reducción en el costo administrativo de los contribuyentes, alentando

simultáneamente su incorporación al sistema y atendiendo a su capacidad

contributiva.

En mérito a los fundamentos que

anteceden, solicito a los Señores Diputados la aprobación del presente proyecto.

| Firmante | Distrito | Bloque |

|---|---|---|

| GALVALISI, LUIS ALBERTO | CIUDAD de BUENOS AIRES | PRO |

| OBIGLIO, JULIAN MARTIN | CIUDAD de BUENOS AIRES | PRO |

| COMELLI, ALICIA MARCELA | NEUQUEN | MOV POP NEUQUINO |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |