PROYECTO DE TP

Expediente 5280-D-2009

Sumario: REGIMEN SIMPLIFICADO PARA PEQUEÑOS CONTRIBUYENTES (MONOTRIBUTO), LEY 24977, MODIFICACIONES: ACTUALIZACION DE LOS VALORES.

Fecha: 28/10/2009

Publicado en: Trámite Parlamentario N° 147

El Senado y Cámara de Diputados...

MODIFICACIONES AL

RÉGIMEN SIMPLIFICADO PARA PEQUEÑOS CONTRIBUYENTES.

Artículo 1.- Modifíquense los incisos a), b) y

d) del artículo 2 del anexo de la Ley 24.977 y sus modificatorias, los que quedarán

redactados de la siguiente forma:

a) Que por locaciones y/o prestaciones de

servicios hayan obtenido en el año calendario inmediato anterior al período fiscal de que se

trata, ingresos brutos inferiores o iguales al importe de pesos doscientos dieciséis mil ($

216.000).

b) Que por el resto de las actividades

enunciadas, incluida la actividad primaria, hayan obtenido en el año calendario inmediato

anterior al período fiscal de que se trata, ingresos brutos inferiores o iguales al importe de

pesos cuatrocientos treinta y dos mil ($ 432.000).

d) Que el precio máximo unitario de venta, sólo

en los casos de venta de cosas muebles, no supere la suma de pesos dos mil seiscientos ($

2.600).

Artículo 2.- Modifíquese el artículo 3 del

anexo de la Ley 24.977 y sus modificatorias, el que quedará redactado de la siguiente

forma:

Articulo 3º - Los sujetos que realicen alguna o algunas de

las actividades mencionadas por el inciso a) del articulo anterior, simultáneamente con otra u otras

comprendidas por el inciso b) de dicho articulo, deberán categorizarse de acuerdo con la actividad

principal y sumar la totalidad de los ingresos brutos obtenidos.

A los fines de lo dispuesto en el párrafo precedente, se

entenderá por actividad principal aquella por la que el contribuyente obtenga mayores ingresos

brutos.

Si la actividad principal del contribuyente

queda encuadrada en el referido inciso a) quedará excluido del régimen si al sumarse los ingresos

brutos obtenidos por actividades comprendidas por el citado inciso b), superare el límite de pesos

doscientos dieciséis mil ($ 216.000).

En el supuesto que la actividad principal

del contribuyente quede encuadrada en el inciso b) del artículo anterior quedará excluido del régimen

si al sumarle los ingresos brutos obtenidos por actividades comprendidas por el inciso a) de dicho

artículo, superare el límite de cuatrocientos treinta y dos mil ($ 432.000).

A los efectos de lo dispuesto por el presente régimen se

considera ingreso bruto obtenido en las actividades, al producido de las ventas, obras, locaciones, o

prestaciones correspondientes a operaciones realizadas por cuenta propia o ajena, excluidas

aquellas que se hubieren cancelado y neto de descuentos efectuados de acuerdo con las costumbres

de plaza.

Artículo 3.- Sustitúyase el artículo 8 del

anexo de la Ley 24.977 y sus modificatorias por el siguiente:

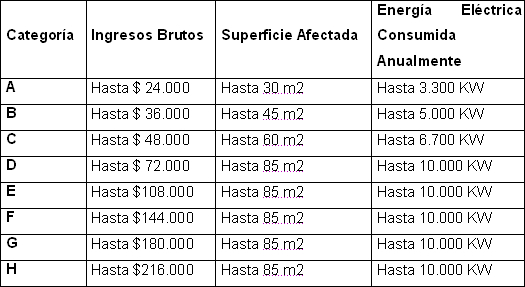

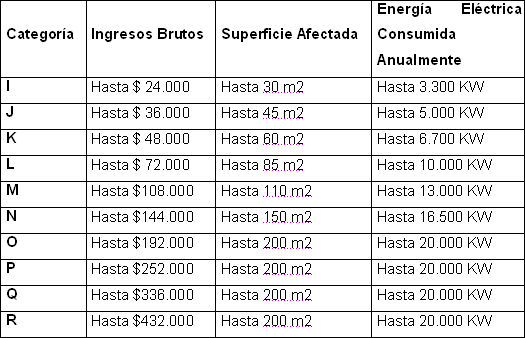

Se establecen las siguientes categorías de

contribuyentes -según el tipo de actividad desarrollada o el origen de sus ingresos- de

acuerdo con los ingresos brutos anuales y las magnitudes físicas, que se indican a

continuación:

a) Locaciones y/o prestaciones de

servicios:

b) Resto de las actividades:

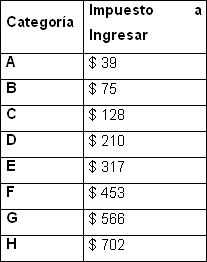

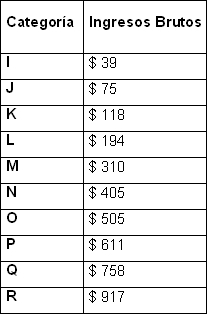

Artículo 4.- Sustitúyase el artículo 12 del

anexo de la Ley 24.977 y sus modificatorias por el siguiente:

"El impuesto integrado que - por cada categoría -

deberá ingresarse mensualmente es el siguiente:

a) Prestación de servicios o locaciones:

b) Resto de las actividades:

En el caso de las sociedades indicadas en el

artículo 2, el pago del impuesto integrado estará a cargo de la sociedad.

El monto a ingresar será el de la categoría que le

corresponda -según el tipo de actividad, el monto de sus ingresos brutos y demás

parámetros- , con más un incremento del veinte por ciento (20%) por cada uno de los socios

integrantes de la sociedad.

Autorízase al Poder Ejecutivo nacional a

modificar, en más o en menos, en un diez por ciento (10%), los importes del impuesto

integrado para cada una de las categorías previstas en el presente artículo.

Autorízase asimismo al Poder Ejecutivo nacional

a bonificar - en una o más mensualidades - hasta un veinte por ciento (20%) del impuesto

integrado total a ingresar en un ejercicio anual, a aquellos pequeños contribuyentes que

cumplan con una determinada modalidad de pago o que guarden estricto cumplimiento con

sus obligaciones formales y materiales.

El pequeño contribuyente que realice actividad

primaria y quede encuadrado en la Categoría I, así como el pequeño contribuyente eventual,

instituido en el Título IV, no deben ingresar el impuesto integrado y sólo abonarán las

cotizaciones mensuales fijas con destino a la Seguridad Social.

Cuando el pequeño contribuyente inscripto en el

Régimen Simplificado (RS) sea un sujeto inscripto en el Registro Nacional de Efectores de

Desarrollo Local y Economía Social del Ministerio de Desarrollo Social, que quede

encuadrado en las categorías A e I, no deberá ingresar el impuesto integrado."

Artículo 5.- Sustitúyase el inciso a) del

artículo 27 del anexo de la Ley 24.977 y sus modificatorias por el siguiente:

a. Serán sancionados con una multa de pesos

cien ($ 100) a pesos nueve mil ($ 9.000) y clausura de un (1) día a cinco (5) días, los

pequeños contribuyentes inscriptos en el Régimen Simplificado (RS) que incurran en los

hechos u omisiones previstos en el artículo 40 de la citada ley, o en alguno de los indicados

a continuación:

1) Sus operaciones no se encuentran

respaldadas por las respectivas facturas o documentos equivalentes correspondientes a las

compras, obras, locaciones o prestaciones aplicadas a la actividad.

2) No exhibiere en el lugar visible que determine

la reglamentación los elementos indicados en el artículo anterior. Si la omisión de exhibición

se refiriera a uno solo de los mencionados elementos, la sanción será de clausura o multa,

de acuerdo con la evaluación que realice el juez administrativo interviniente.

Artículo 6.- Modifíquese el artículo 33 del

anexo de la Ley 24.977 y sus modificatorias, el que quedará redactado de la siguiente

forma:

"Se consideran pequeños contribuyentes

eventuales a las personas físicas mayores de DIECIOCHO (18) años, cuya actividad, por la

característica, modo de prestación u oportunidad, se desarrolle en forma eventual u

ocasional, que hayan obtenido en el año calendario inmediato anterior ingresos brutos

inferiores o iguales a PESOS VEINTICUATRO MIL ($ 24.000) y que además cumplan con

las siguientes condiciones en forma concurrente:

a) Que no perciban ingresos de ninguna

naturaleza provenientes de la explotación de empresas, sociedades o cualquier otra

actividad organizada como tal, incluso asociaciones civiles y/o fundaciones.

b) Que la actividad no se desarrolle en locales o

establecimientos estables. Esta última limitación no será aplicable si la actividad es

efectuada en la casa habitación del pequeño contribuyente eventual, siempre que no tenga

o constituya un local.

c) Que no revistan el carácter de

empleadores.

d) Que no realicen importaciones de cosas

muebles y/o de servicios.

Serán considerados también pequeños

contribuyentes eventuales, los sujetos dedicados a la explotación agropecuaria, que hayan

obtenido en el año calendario inmediato anterior ingresos brutos inferiores o iguales a

PESOS VEINTICUATRO MIL ($ 24.000) y que además cumplan con las condiciones

establecidas en los incisos a) y d) precedentes."

Artículo 7.- Modifíquese el quinto párrafo del

artículo 40 del anexo de la Ley 24.977 y sus modificatorias, el que quedará redactado de la

siguiente forma:

Cuando el pequeño contribuyente inscripto en el

Régimen Simplificado (RS) sea un sujeto inscripto en el Registro Nacional de Efectores de

Desarrollo Local y Economía Social del Ministerio de Desarrollo Social, que quede

encuadrado en las categorías A e I, estará exento de ingresar el aporte mensual establecido

en el inciso a). Asimismo,

los aportes de los incisos b) y c) los ingresará

con una disminución del CINCUENTA POR CIENTO (50%).

Artículo 8.- Modifíquese el artículo 48 del

anexo de la Ley 24.977 y sus modificatorias, el que quedará redactado de la siguiente

forma:

Los asociados de las cooperativas de trabajo

podrán incorporarse al Régimen Simplificado (RS).

Los sujetos cuyos ingresos brutos anuales no

superen la suma de PESOS VEINTICUATRO MIL ($ 24.000) sólo estarán obligados a

ingresar las cotizaciones previsionales previstas en el artículo 40 y, en su caso, la del

artículo 41, encontrándose exentos de ingresar suma alguna por el impuesto integrado.

Aquellos asociados cuyos ingresos brutos

anuales superen la suma indicada en el párrafo anterior deberán abonar -además de las

cotizaciones previsionales- el impuesto integrado que corresponda, de acuerdo con la

categoría en que deban encuadrarse, de conformidad con lo dispuesto por el artículo 8º -

según el tipo de actividad que realicen-, teniendo solamente en cuenta los ingresos brutos

anuales obtenidos.

Los sujetos asociados a Cooperativas de Trabajo

inscriptas en el Registro Nacional de Efectores de Desarrollo Local y Economía Social del

Ministerio de Desarrollo Social cuyos ingresos brutos anuales no superen la suma de

PESOS VEINTICUATRO MIL ($ 24.000) estarán exentos de ingresar el impuesto integrado

y el aporte previsional mensual establecido en el inciso a) del artículo 40. Asimismo, los

aportes de los incisos b) y c) del referido artículo los ingresará con una disminución del

CINCUENTA POR CIENTO (50%).

Artículo 9.- Comuníquese al Poder

Ejecutivo.

FUNDAMENTOS

Señor presidente:

En virtud de los cambios económicos que se han

producido desde la creación, en 1998, del Régimen Simplificado para Pequeños

Contribuyentes (Monotributo), se somete a consideración el presente proyecto con el

objetivo de llevar a cabo la actualización de los valores vigentes en la actualidad.

Dicho Régimen fue creado por la Ley 24977 y

está integrado por un componente impositivo y dos componentes previsionales (jubilación y

salud). Estos últimos consisten en un monto fijo e igual para todos los contribuyentes del

Régimen Simplificado. En cambio, el monto del componente impositivo varía para cada una

de las categorías de contribuyentes, establecidas por la ley en función de determinados

parámetros: ingresos anuales, superficie afectada a la actividad, energía eléctrica

consumida y precio unitario de venta.

Cabe destacar que desde la entrada en vigencia

de este régimen no se han actualizado dichos parámetros, lo cuál trae aparejadas ciertas

consecuencias injustas para los contribuyentes.

En efecto, el crecimiento de la inflación en los

últimos años tuvo como consecuencia el incremento nominal de los precios de bienes y

servicios, generando así que una gran cantidad de contribuyentes quede excluidos del

régimen por superar los límites de $72.000 para el caso de locación y/o prestación de

servicios y de $144.000 para el resto de actividades, quedando incorporado

automáticamente en el Régimen General de Impuestos Nacionales, con los mayores costos

que ello implica.

Por tal motivo, se impone la necesidad de

actualizar las distintas escalas como así también el tope anual de facturación exigido para

permanecer dentro del Régimen, a fin de fortalecer la equidad del sistema, permitir el

reingreso de los que han quedado excluidos y evitar ciertas conductas indeseables

(subfacturación o falta de facturación, etc.) en las que pudieran incurrir algunos

contribuyentes para no ser excluidos.

A tal fin, se propone la creación de nuevas

categorías en función de los ingresos brutos obtenidos y se promueve, asimismo, la

eliminación de la primera categoría que rige en la actualidad ($12.000 anuales), dada su

total falta de adecuación con la realidad económica imperante en nuestro país.

En concordancia con esto, proponemos también

un aumento del límite en las multas aplicables por hechos u omisiones del artículo 40 de la

Ley de Procedimiento Tributario, elevando el límite máximo de $3.000 a $9.000.

Por último, también se modifica el límite máximo

de ingresos exigido para inscribirse en el Registro Nacional de Efectores de Desarrollo Local

y Economía Social del Ministerio de Desarrollo Social y pasar a ser de esta manera

beneficiario del denominado "Monotributo Social". Actualmente ese límite es de $12.000

anuales (Categorías A y F) y pasaría a ser de $24.000 (Categorías A e I del Proyecto).

En conclusión, dadas las presentes condiciones

socio-económicas y considerando las proyecciones para los próximos años se puede afirmar

que un Monotributo con los valores actuales lo único que lograría es fomentar la

informalidad de las transacciones económicas, el incumplimiento de las obligaciones

tributarias y, consecuentemente, incrementar los efectos inequitativos del sistema tributario

perjudicando a los contribuyentes que se esfuerzan por cumplir sus cargas fiscales.

Por tal motivo, el presente proyecto apunta

principalmente a evitar estos efectos nocivos y a contribuir al cumplimiento de los principios

de equidad horizontal y vertical entre los pequeños contribuyentes, adecuando los

parámetros establecidos -hace más de diez años- por la Ley para determinar en qué

régimen y categoría le corresponde tributar a cada uno de ellos.

Así, las modificaciones propuestas redundarán

en un beneficio tanto para los pequeños contribuyentes (que no quedarán excluidos del

Régimen Simplificado por el simple aumento nominal de sus ingresos y tributarán en una

medida más acorde con su capacidad contributiva real), como para la Administración

Tributaria que además de ver incrementado el cumplimiento voluntario de los pequeños

contribuyentes, podría focalizar sus esfuerzos de control y fiscalización hacia aquellos

contribuyentes que revisten mayor interés fiscal.

Por lo expuesto anteriormente es que pedimos la

aprobación de este proyecto de ley.

| Firmante | Distrito | Bloque |

|---|---|---|

| MORAN, JUAN CARLOS | BUENOS AIRES | COALICION CIVICA - ARI - GEN - UPT |

| LINARES, MARIA VIRGINIA | BUENOS AIRES | COALICION CIVICA - ARI - GEN - UPT |

| PERALTA, FABIAN FRANCISCO | SANTA FE | COALICION CIVICA - ARI - GEN - UPT |

| ALCUAZ, HORACIO ALBERTO | BUENOS AIRES | COALICION CIVICA - ARI - GEN - UPT |

| CARCA, ELISA BEATRIZ | BUENOS AIRES | COALICION CIVICA - ARI - GEN - UPT |

| VEGA, JUAN CARLOS | CORDOBA | COALICION CIVICA - ARI - GEN - UPT |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |

Dictamen

| Cámara | Dictamen | Texto | Fecha |

|---|---|---|---|

| Diputados | Orden del Dia 2199/2009 | DICTAMEN DE MAYORIA: CON 4 DISIDENCIAS PARCIALES; 2 DICTAMENES DE MINORIA; LA COMISION HA TENIDO A LA VISTA LOS EXPEDIENTES 2761-D-08 Y 5280-D-09. | 11/11/2009 |