PROYECTO DE TP

Expediente 5106-D-2008

Sumario: CONSOLIDACION DE DEUDAS Y REGIMEN DE FACILIDADES DE PAGO PARA PEQUEÑOS Y MEDIANOS EMPRESARIOS DEL SECTOR AGROPECUARIO

Fecha: 16/09/2008

Publicado en: Trámite Parlamentario N° 123

El Senado y Cámara de Diputados...

CONSOLIDACION DE DEUDAS Y

REGIMEN DE FACILIDADES DE PAGO PARA PEQUEÑOS Y MEDIANOS EMPRESARIOS

DEL SECTOR AGROPECUARIO

TITULO I

CONSOLIDACION DE DEUDAS

IMPOSITIVAS Y DE CARGAS SOCIALES DE PEQUEÑOS Y MEDIANOS EMPRESARIOS

DEL SECTOR AGROPECUARIO

CAPITULO I

EXENCION DE INTERESES Y MULTAS

DE IMPUESTOS Y DE LOS RECURSOS

DE LA SEGURIDAD SOCIAL

DISPOSICIÓN GENERAL

Artículo 1º.- Establécese, con alcance general

y sujeto a las exclusiones del Artículo 2º de la presente, la exención de los siguientes

conceptos:

a) Intereses resarcitorios.

b) Intereses punitorios.

c) Intereses previstos en el Artículo 168 de la

Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones.

d) Multas por incumplimiento de obligaciones

formales.

e) Multas determinadas por omisión de

impuestos y/o aportes y contribuciones y demás sanciones.

CONCEPTOS DE LA EXENCIÓN

Art. 2º.- La exención de los conceptos

descriptos en el Artículo 1º de la presente ley, procederá siempre que no se hayan pagados o

cumplidas a la fecha de vigencia de la presente ley y se originen en las obligaciones o

infracciones impositivas y de los recursos de la seguridad social, vencidas o devengadas al 31

de diciembre de 2003, inclusive.

SUJETOS ALCANZADOS

Art. 3º.- Los sujetos alcanzados al presente

régimen de consolidación de deudas impositivas y de cargas sociales y que cuya actividad

principal o principal fuente de ingresos se de origen agropecuario son:

a) Contribuyentes unipersonales o sucesiones

indivisas.

b) Sociedades comerciales, cooperativas,

mutuales, asociaciones civiles y sus socios, accionistas y asociados.

c) Sociedades de hecho, otras formas

asociativas conformadas exclusivamente por ellas, tales como consorcios productivos,

comerciales, de servicios, exportadores y de propiedad horizontal, uniones transitorias de

empresas y toda otra modalidad de asociación lícita.

Para acceder a los beneficios del presente régimen

deben los sujetos descriptos precedentemente deben estar incluidos dentro de los parámetros

dispuestos en el Artículo 83 de la Ley Nº 24.467 de Pequeñas y Medianas Empresas, las

resoluciones 24/2001, 675/2002 y la disposición 147/2006 de la Secretaría de la Pequeña y

Mediana Empresa y sus modificaciones.

No serán beneficiarios, los contribuyentes que

reuniendo los requisitos del párrafo precedente, se encuentren controlados por o vinculados a

contribuyentes que no reúnan tales requisitos, conforme a lo establecido por el Artículo 33 de

la Ley Nº 19.550 y sus modificaciones.

BENEFICIOS

Art. 4º.- Se excluyen de este beneficio:

1) Los intereses resarcitorios, en la suma

equivalente hasta el CERO CINCUENTA POR CIENTO (0.50 %) mensual los que en ningún

caso podrán superar el TREINTA POR CIENTO (30%) del capital utilizado como base de

cálculo, correspondientes a:

a) los aportes retenidos o no al personal en

relación de dependencia y contribuciones, con destino al Sistema Integrado de Jubilaciones y

Pensiones.

b) los intereses derivados de los aportes y

contribuciones con destino al Sistema Nacional de Obras Sociales.

c) los intereses de las cuotas

destinadas a las Aseguradoras de Riesgos del Trabajo,

d) los intereses originados por las restantes

obligaciones impositivas y de los recursos de la seguridad social, inclusive los

correspondientes a los aportes de los trabajadores autónomos o que se acogieron al Régimen

del Monotributo, comprendidas en el presente Capítulo, no incluidas taxativamente en los

incisos precedentes.

2) Las multas firmes originadas por ajustes de

inspección a la fecha de vigencia de la presente ley.

3) Las obligaciones e infracciones vinculadas

con regímenes promocionales que concedan beneficios tributarios. No obstante, las deudas

que ocasionaron el decaimiento del beneficio, con más sus correspondientes accesorias

conforme a la presente, podrán ser ingresadas mediante el régimen de facilidades de pago

establecido en el Capítulo II de este Título y consecuentemente, el decaimiento de los

beneficios de los citados regímenes promocionales podrán ser rehabilitado con sustento en

esta ley

4) Los montos de las retenciones practicadas o

no a beneficiarios del exterior originados por ajustes de inspección.

5) Impuesto por erogaciones no documentadas

originadas por ajustes de inspección, excepto que surjan de situaciones comprendidas en

incumplimiento con el Artículo 1º de la Ley Nº 25.345 de Prevención de la Evasión Fiscal,

siempre que sus operaciones se encuentren respaldadas por las respectivas facturas o

documentación respaldatoria equivalente, correspondientes a las compras, obras, locaciones o

prestaciones aplicadas a la actividad.

6) Multas y cargos suplementarios formulados

por tributos a la importación o exportación.

7) Obligaciones determinadas como

consecuencia de ajustes de fiscalización que respondan a conceptos cuyos devengamientos o

vencimientos hubieran operado hasta el 31 de diciembre de 2007, inclusive

REQUISITOS PREVIOS

Art. 5º.- El beneficio indicado en el artículo

precedente procederá en la medida en que los contribuyentes deudores cumplan alguna de las

siguientes condiciones:

a) Que cancele el capital, los intereses y las

multas del último ejercicio fiscal vencido, dentro de los SESENTA (60) los corridos desde la

vigencia de la presente ley.

b) Que hayan incluido el capital y los intereses y

multas no eximidos, en alguno de los planes de facilidades de pago dispuestos con

anterioridad al dictado de la presente ley y que se encuentren vigentes a la fecha aludida en el

inciso a).

c) Que cancelen mediante pago contado o a

través del mecanismo previsto del Régimen de Asistencia Financiera Ampliada que ha puesto

en vigencia la Administración Federal de Ingresos Públicos, (Resolución General Nº 1678 y

sus modificatorias) el importe del capital y los intereses y multas no eximidos por esta ley, neto

de la compensación prevista en el Artículo 11º de la presente ley, hasta la fecha que para el

acogimiento al presente régimen. En este caso, a los fines de la presente, el Régimen de

Asistencia Financiera Aplicada, los intereses resarcitorios, se determina en la suma

equivalente al CERO CINCUENTA PORCIENTO (0,50 %) mensual

d) Que cancelen o incluyan el capital, los

intereses y las multas indicados en el inciso anterior, neto de la compensación aludida en el

mismo, en alguno de los planes de facilidades de pago previstos en el Capítulo II de este

Título.

e) Que hayan cumplido las obligaciones

respectivas en el caso de multas por incumplimiento de obligaciones formales

correspondientes al último ejercicio fiscal vencido a la fecha que para el acogimiento a la

presente...

En todos los supuestos en que se alude al capital

el mismo comprenderá también sus actualizaciones, de corresponder, excepto los intereses

capitalizados los cuales seguirán manteniendo la naturaleza de intereses resarcitorios a los

fines del presente régimen.

Cuando el deber formal transgredido fuese, por su

naturaleza, insusceptible de ser cumplido con posterioridad a la comisión de la infracción, la

sanción quedará eximida de oficio siempre que la falta haya sido cometida con anterioridad a

la fecha puesta en vigencia de la presente ley.

OTRAS OBLIGACIONES INCLUIDAS

Art. 6º.- Quedan incluidas en la exención

dispuesta:

a) Aquellas obligaciones que se encuentren en

curso de discusión administrativa, contencioso administrativa o judicial, a la fecha de puesta en

vigencia de la presente ley, en tanto el contribuyente se allanare incondicionalmente y, en su

caso, desista y renuncie a toda acción y derecho, incluso el de repetición, asumiendo el pago

de las costas y gastos causídicos. El allanamiento o desistimiento podrá ser total o parcial y

procederá en cualquier etapa o instancia administrativa, contencioso administrativa o judicial,

según corresponda.

b) En los caso en que el contribuyente tenga sus

cuentas corrientes bancarias embargadas por la Administración Federal de Ingresos Públicos

o que por estar imposibilitado de acceder obtener una cuenta corriente bancaria, por estar

registrado en alguna base de datos de información financiera o registro de deudores morosos,

no tendrá efecto la aplicación del artículo 1º de la Ley Nº 25.345 de Prevención de la Evasión

Fiscal hasta los SESENTA (60) días corridos de acogerse al presente régimen, siempre que

sus operaciones se encuentren respaldadas por las respectivas facturas o documentación

respaldatoria equivalente, correspondientes a las compras, obras, locaciones o prestaciones

aplicadas a la actividad.

A los efectos de dar cumplimiento con el artículo 1º

de la Ley Nº 25.345 y sus concomitantes, los contribuyentes que se acojan al presente

régimen, y estén imposibilitados de obtener una cuenta corriente bancaria, tendrán SESENTA

(60) días corridos desde la vigencia de la presente para contratar un tercero, y mediante un

contrato de mandato, realice la apertura de una cuenta corriente bancaria para uso exclusivo

de los pagos del contribuyente mandatario, siendo computable los gastos bancarios y los

gastos y beneficios del los Impuestos a la Crédito y Débitos Bancarios de la Ley Nº 25.413 al

contribuyente mandatario. El contrato de mandato no podrá superar los DOCE (12) meses

desde la vigencia de la presente ley.

EFECTO DE LA CONSOLIDACIÓN DE

DEUDAS

Art. 7º.- Los contribuyentes y/o responsables

que hayan consolidado sus deudas en alguno de los planes de facilidades de pago dispuestos

con anterioridad a la fecha de publicación de la presente ley que se encuentren vigentes a la

fecha de la puesta vigencia de la presente ley, podrán detraer del saldo adeudado la parte

proporcional de intereses resarcitorios y/o punitorios, así como los intereses capitalizados y los

previstos en el Artículo 168 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones,

comprendidos en dicho saldo, que resulten eximidos por este régimen.

La diferencia resultante de tal detracción deberá

ser cancelada de contado o incluida en el nuevo plan de facilidades de pago instituido en el

Capítulo II de este Título.

REQUISITO DE LA CONSOLIDACIÓN

Art. 8º.- A los fines previstos en el artículo

precedente, es condición para la procedencia de la detracción dispuesta, que las cuotas de los

planes de facilidades de pago que se reformulen o se cancelen al contado, cuyos vencimientos

operen hasta la fecha de la puesta en vigencia de la presente ley para el acogimiento, sean

ingresadas por su importe original y en sus respectivos vencimientos.

DEUDAS DESDE LA PUBLICACIÓN DE

LA PRESENTE HASTA LA PUESTA EN VIGENCIA Y ACOGIMIENTO

Art. 9º.- Las deudas originadas en planes de

facilidades de pago cuya caducidad se produzca entre la fecha de vigencia de la presente para

el acogimiento, quedan excluidas del beneficio de la exención y podrán regularizarse en los

términos del inciso c) del Artículo 5º de la presente.

RETENCIONES NO PRACTICADAS O

PERCEPCIONES NO EFECTUADAS

Art. 10º.- De tratarse de retenciones no

practicadas o percepciones no efectuadas, los agentes de retención o percepción que no se

encontraren en algunas de las situaciones de exclusión previstas en el Artículo 22 de la

presente, quedarán eximidos de responsabilidad si el sujeto pasible de dichas obligaciones

regulariza su situación en los términos de la presente ley o lo hubiera hecho con anterioridad a

la fecha de puesta en vigencia de la misma.

SOBRE LOS EJERCICIO FISCALES

VIGENTES

Art. 11.- En forma previa a la aplicación de las

exenciones previstas en el Artículo 1º de la presente, las obligaciones impagas con más los

accesorios que pudieren corresponder hasta la fecha de puesta en vigencia del presente

régimen, deberán ser liquidadas de conformidad con el procedimiento general de imputación

de pagos establecido por la Administración Federal de Ingresos Públicos, sin quitas ni

reducciones, procediendo la compensación de las deudas impositivas y/o contribuciones

patronales -excepto las correspondientes al Régimen Nacional de Obras Sociales y cuotas con

destino al Régimen de Riesgos del Trabajo-, sus intereses y multas, contra los saldos de libre

disponibilidad de impuestos, reintegros de exportación, saldos a favor de contribuciones

patronales -excepto las correspondientes al Régimen Nacional de Obras Sociales y cuotas con

destino al Régimen de Riesgos del Trabajo- y el remanente de los saldos del primer párrafo

del Artículo 24 de la Ley de Impuesto al Valor Agregado a que se refiere el Título II y en las

condiciones previstas en el mismo.

El saldo a favor del contribuyente, luego de la

compensación a que se refiere el párrafo anterior, se continuará declarando en cada impuesto

originario conforme a la normativa pertinente.

Los saldos de libre disponibilidad no utilizados,

cuando existieren deudas susceptibles de ser compensadas conforme lo indicado en el

presente artículo, se considerarán renunciados en el supuesto de que la mencionada deuda

sea incluida en los beneficios previstos en la presente ley.

Los mencionados saldos no utilizados no podrán

ser aplicados en lo sucesivo.

En todos los casos, la documentación que se

presente solicitando la compensación prevista en este artículo, deberá estar acompañada por

dictamen de contador público independiente, respecto de la legitimidad de las sumas que

corresponda aplicar.

APLICACIÓN DE LOS BONOS DE

CREDITO FISCAL

Art. 12.- A los fines de la presente se

consideran los Bonos de Crédito Fiscal emitidos a la fecha de promulgación de la presente, de

libre disponibilidad, exclusivamente para poder aplicarlos a deudas consolidadas del presente

régimen. Los mismos se aplicarán los saldos de impuestos más antiguos al OCHENTA POR

CIENTO (75 %) de su valor. En todos los casos, la documentación que se presente solicitando

la aplicación de los Bonos de Crédito Fiscal, deberá estar acompañada por dictamen de

contador público independiente, respecto de la legitimidad de los mismos y de as sumas que

corresponda aplicar.

CAPITULO II

REGIMEN DE FACILIDADES DE

PAGO

Art. 13.- Los contribuyentes y responsables

podrán solicitar las facilidades de pago que se establecen en este Capítulo, respecto de la

deuda que por capital, intereses no eximidos, multas firmes y, en su caso, la actualización

correspondiente, mantengan con la Administración Federal de Ingresos Públicos, por las

obligaciones tributarias devengadas o vencidas al mes anterior al de la promulgación de la

presente ley, inclusive en los términos del inciso c) del Artículo 5º de la presente.

Art. 14.- No se otorgarán facilidades de pago

de este título para cancelar los anticipos de los impuestos a las ganancias, a la ganancia

mínima presunta y sobre los bienes personales.

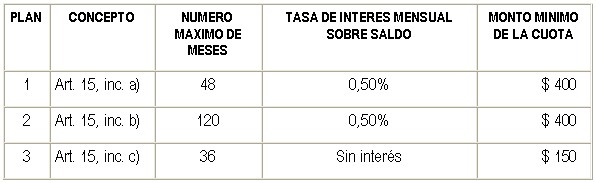

Art. 15.- A los fines dispuestos en el Artículo 13

del presente se establecen los planes de facilidades de pago que se detallan en el Anexo I,

que forma parte de la presente ley, para los conceptos que se indican a continuación:

a) Aportes personales con destino al Sistema

Único de la Seguridad Social retenidas o no; aportes y contribuciones con destino al Sistema

Nacional de Obras Sociales; retenciones y percepciones impositivas y de los recursos de la

seguridad social practicadas o no y no ingresadas.

b) Obligaciones Impositivas, excepto las

indicadas en el inciso a) del presente artículo y en el artículo precedente; contribuciones

patronales con destino al Sistema Único de la Seguridad Social; aportes Aseguradoras de

Riesgos del Trabajo, aportes de trabajadores autónomos y obligaciones de contribuyentes

adheridos al régimen del Monotributo.

c) Honorarios profesionales de abogados de

Administración Federal de Ingresos Públicos, en ejecuciones fiscales.

CADUCIDAD DE LA FACILIDAD DE

PAGO

Art. 16.- El plan de facilidades de pago

solicitado caducará de pleno derecho y sin necesidad de que medie intervención alguna por

parte de la Administración Federal de Ingresos Públicos, cuando no se cumpla con el ingreso

total o parcial a su vencimiento de TRES (3) cuotas consecutivas o CINCO (5) cuotas

alternativas. A los efectos señalados, encontrándose impaga alguna cuota, los pagos

realizados con posterioridad se imputarán a la cuota impaga más antigua.

El mismo efecto producirá la falta de pago -total o

parcial- de las TRES (2) últimas cuotas del plan acordado o de alguna de ellas a los

NOVENTA (90) días corridos contados desde la fecha de vencimiento de la última.

CADUCIDAD DE OFICIO

Art. 17.- También será causal de caducidad

cuando la Administración Federal de Ingresos Públicos, con posterioridad a la solicitud del plan

de facilidades de pago, determine:

a) De tratarse de obligaciones impositivas: un

incremento de la base imponible o una reducción del quebranto impositivo, que represente

más del VEINTE POR CIENTO (20%) de la base imponible o del quebranto impositivo

determinado en la respectiva declaración jurada o cuando dicho ajuste exceda de PESOS

TREINTA MIL ($ 30.000).

b) De tratarse de obligaciones de los recursos

de la seguridad social: un incremento del monto de la obligación, que represente más del DIEZ

POR CIENTO (10%) del importe liquidado o cuando dicho ajuste exceda de PESOS DIEZ MIL

($ 10.000).

EFECTOS DE LA CADUCIDAD

Art. 18.- La caducidad establecida en el

artículo precedente producirá efectos a partir del acaecimiento del hecho que la genere,

causando la pérdida del beneficio dispuesto en el Artículo 1º de la presente Ley, en proporción

a la deuda pendiente al momento en que aquélla opere sus efectos. A estos fines, se

considerará que el hecho generador de la caducidad se produce:

a) En el caso de determinaciones de oficio

impositivas o de deudas de seguridad social no recurridas: en la fecha en que las mismas

queden firmes.

b) En el caso de determinaciones de oficio

impositivas o deudas de la seguridad social recurridas: a los QUINCE (15) días hábiles

administrativos, contados desde la notificación de la resolución, siempre que el

pronunciamiento de la instancia definitiva confirme la resolución recurrida, manteniendo como

mínimo los incrementos fijados en los incisos a) y b) del artículo precedente.

No corresponderá la caducidad dispuesta en el

caso que el contribuyente prestare su conformidad al ajuste practicado.

INTERESES RESARCITORIOS DE LAS

CUOTAS IMPAGAS

Art. 19.- El incumplimiento de cualquiera de las

cuotas de los planes de facilidades, en tanto no produzca su caducidad, devengará por el

período de mora los intereses resarcitorios establecidos en el Artículo 37 de la Ley Nº 11.683,

texto ordenado en 1998 y sus modificaciones, quedando facultada la Administración Federal

de Ingresos Públicos a gestionar el cobro judicial previsto en el Artículo 92 de la citada ley, por

cada uno de los incumplimientos.

BENEFICIOS SOBRE HONORARIOS

PROFESIONALES

Art. 20.- Los honorarios profesionales que a la

fecha de la publicación de la presente ley se encuentren regulados y firmes en juicios con

fundamento en deudas incluidas en el presente régimen, que se cancelen de contado o se

incluyan en el plan de facilidades de pago que se dispone en el presente Capítulo, serán

reducidos en un SESENTA POR CIENTO (60 %).

Para el supuesto que los honorarios profesionales

a la mencionada fecha no se encontrasen regulados y firmes será de aplicación la Ley

Arancelaria para cada estado procesal, reducidos en un OCHENTA Y CINCO POR CIENTO

(85%), según la tabla que como Anexo II forma parte de la presente ley.

La deuda indicada en los párrafos precedentes

podrá abonarse al contado o en las condiciones previstas en el Anexo I de la presente.

CAPITULO III

SECCION I

DISPOSICIONES GENERALES.

DE LOS DEUDORES EJECUTADOS

JUDICIALMENTE

Art. 21.- Respecto de los deudores ejecutados

judicialmente que cancelen al contado o soliciten el plan de facilidades de pago que se

establece en el presente Capítulo, dando cumplimiento a lo dispuesto en el Artículo 6º inciso a)

de la presente ley, los jueces -acreditados en autos tales extremos- podrán ordenar el archivo

de las actuaciones a solicitud de la Administración Federal de Ingresos Públicos.

La situación descripta en el párrafo anterior

importará el levantamiento inmediato de los embargos u otras medidas cautelares

trabadas.

EXCLUSIONES AL RÉGIMEN

Art. 22.- Se encuentran excluidos de lo

establecido en la presente ley los contribuyentes y responsables que hayan sido:

a) Declarados en estado de quiebra, respecto de

los cuales no se haya dispuesto la continuidad de la explotación, conforme a lo establecido en

las Leyes Nº 19.551 y sus modificaciones, o Nº 24.522 y sus modificatorias, según

corresponda, a la fecha que se establezca como vencimiento para el acogimiento;

b) Querellados o denunciados penalmente por la

entonces Dirección General Impositiva o la Administración Federal de Ingresos Públicos, con

fundamento en las Leyes Nº 23.771 ó Nº 24.769 y sus modificaciones, según corresponda, a

cuyo respecto se haya formulado el correspondiente requerimiento fiscal de elevación a juicio

hasta la fecha de entrada en vigencia de la presente ley.

c) Denunciados formalmente o querellados

penalmente por delitos comunes que tengan conexión con el incumplimiento de sus

obligaciones tributarias o la de terceros, a cuyo respecto se haya formulado el correspondiente

requerimiento fiscal de elevación a juicio hasta la fecha de entrada en vigencia de la presente

ley, o cuando el mismo guarde relación con delitos comunes que fueran objeto de causas

penales en las que se hubiera ordenado el procesamiento de funcionarios o ex-funcionarios

estatales.

d) Los Deudores Alimentarios Morosos,

registrados como tales a la fecha del acogimiento de la presente ley en los Registros de

Deudores Alimentarios Morosos de cada Provincia o del Gobierno de la Ciudad Autónoma de

Buenos Aires.

REINTEGROS Y REPETICIONES

Art. 23.- No se encuentran sujetas a reintegro o

repetición las sumas que se hubiesen cancelado con anterioridad a la fecha de entrada en

vigencia de la presente ley por los conceptos a que se refiere el Artículo 1º.

PROPORCIONALIDAD DEL

ACOGIMIENTO

Art. 24.- El acogimiento a los beneficios de la

presente ley podrá efectuarse en forma total o parcial produciéndose -de corresponder- la

exención en la proporción de la deuda regularizada.

MODALIDAD DE PAGO DE LAS

CUOTAS

Art. 25.- Será condición necesaria para el

mantenimiento de los planes de facilidades de pago que se soliciten, que todas y cada una de

las cuotas se abonen mediante la modalidad de acreditación bancaria que disponga la

Administración Federal de Ingresos Públicos, no pudiendo en ningún caso aplicarse otro medio

de cancelación.

DECAIMIENTO DEL RÉGIMEN POR

IRREGULARIDADES DEL CONTRIBUYENTE

Art. 26.- La detección a partir de la fecha de

vigencia de la presente ley de trabajadores no registrados y/o emisión y/o utilización y/o

registración de facturas o documentos equivalentes apócrifos y/o que el contribuyente sea

registrado en alguno de los Registros de Deudores Alimentarios Morosos, implicará el

decaimiento total de los beneficios previstos en el presente régimen.

La misma consecuencia se verificará cuando se

produzca la indebida utilización de saldos a favor del contribuyente, en la compensación

prevista en el Artículo 11º de la presente ley o el cómputo de crédito fiscal falsamente

documentado, cuando se determine, en sede administrativa o judicial, que tal proceder ha sido

doloso y tal pronunciamiento se encuentre en autoridad de cosa juzgada.

Cuando en los supuestos indicados en el párrafo

precedente, no se determine la existencia de dolo, la improcedencia del saldo o del crédito,

sólo traerá aparejada la inexistencia de la compensación practicada y por lo tanto la

subsistencia de la deuda que por capital, intereses, multas y demás sanciones pudiere

corresponder.

HABILITACIONES POR EL

ACOGIMIENTO

Art. 27.- La regularización de las obligaciones

en los términos de la presente ley y el mantenimiento de la vigencia del régimen permite a los

contribuyentes y responsables mantener la reducción de contribuciones al Sistema Único de la

Seguridad Social, contratar con el Estado Nacional y/o computar la deducción especial que

correspondiere del Impuesto a las Ganancias, en el caso de trabajadores autónomos.

Para los casos en que se hubieran efectuado

ingresos o compensaciones, sin reducciones y/o deducciones aludidas en el párrafo

precedente, no procederá el reintegro o repetición de los mismos.

EXIMICIÓN DE FORMULACIÓN DE

DENUNCIA PENAL

Art. 28.- La Administración Federal de Ingresos

Públicos estará dispensado de formular denuncia penal respecto de los delitos previstos en las

leyes 23.771 y 24.769 y sus modificaciones, en aquellos casos que se regularicen las

obligaciones tributarias y/o aportes y contribuciones, con destino al Sistema Integrado de

Jubilaciones y Pensiones al establecido por la presente ley.

SECCION II

DISPOSICIONES

COMPLEMENTARIAS

POTESTADES DE LA ADMINISTRACION

FEDERAL DE INGRESOS PÚBLICOS PARA EL PRESENTE RÉGIMEN

Art. 29.- Facúltase a la Administración Federal

de Ingresos Públicos, a dictar las normas complementarias que considere necesarias a los

fines de la aplicación del presente régimen.

En especial determinar formas de pago, determinar

las fechas de ingreso de las cuotas, prorrogar plazos de acogimiento y demás condiciones a

que deban ajustarse las solicitudes de los respectivos acogimientos y las condiciones en que

operará el régimen de caducidad previsto en los artículos 16, 17 y 18 de la presente ley.

ADECUACIÓN A CASOS

ESPECIALES

Art. 30.- Facúltase a la Administración Federal

de Ingresos Públicos, a contemplar los casos de contribuyentes afectados por dificultades

financieras, derivadas de situaciones de carácter regional, sectorial o especial, a modificar las

condiciones y/o requisitos exigidos estableciendo un plan de pagos acorde con las situaciones

descriptas.

En especial, la Administración Federal de Ingresos

Públicos podrá disponer plazos de gracia para el ingreso de la primera cuota u otorgar cuotas

de importes variables o con una periodicidad distinta a la mensual, lo que podrá estar

supeditado al cumplimiento, por parte del contribuyente, de requisitos particulares, así como el

ingreso en tiempo y forma oportunos de las obligaciones corrientes que se devenguen con

posterioridad al período por el cual se acoge al plan de pagos o a la constitución de

garantías.

INFORMACIÓN A LAS OBRAS SOCIALES

Y ASEGURADORAS DE RIESGOS DE TRABAJO

Art. 31.- La Administración Federal de Ingresos

Públicos, informará a las obras sociales y a las Aseguradoras de Riegos de Trabajo las sumas

regularizadas quedando éstas facultadas a perseguir el cobro de las sumas originadas en los

incumplimientos de las normas de la presente ley y su reglamentación.

NO INTERRUPCIÓN DE

PRESCRIPCIONES

Art. 32.- La adhesión al régimen previsto en la

presente ley, importará -en los términos de la Ley Nº 11.683, texto ordenado en 1998 y sus

modificaciones la interrupción de la prescripción de las acciones y poderes del Fisco para

exigir el pago de las deudas reconocidas en dicho régimen.

TITULO II

COMPENSACION DE SALDOS A FAVOR

DE PEQUEÑOS Y MEDIANOS EMPRESARIOS DEL SECTOR AGROPECUARIO CON

DEUDAS QUE SE REGULARIZAN

PLAZO DE COMPENSACIÓN

Art. 33.- El saldo a favor a que se refiere el

primer párrafo del Artículo 24 de la Ley de Impuesto al Valor Agregado, texto ordenado en

1997 y sus modificaciones, que no haya podido ser absorbido en las declaraciones juradas de

los períodos fiscales cerrados hasta el mes anterior al de la promulgación de la presente ley,

deberá ser aplicado a la compensación prevista en el Artículo 11 de la presente ley, en la

medida en que no haya sido impugnado ni afectado a la fecha de su utilización.

IMPUTACIÓN DE LA

COMPENSACIÓN

Art. 34.- La compensación prevista en el

artículo anterior procederá, únicamente, ante la inexistencia de cualquier otro saldo a favor del

contribuyente y será imputada en primer término contra las deudas del propio impuesto que

generó el saldo a favor y luego contra los otros impuestos cuya recaudación, aplicación y

percepción se encuentra a cargo la Administración Federal de Ingresos Públicos y por último

contra los recursos de la Seguridad Social -excepto las correspondientes al Régimen Nacional

de Obras Sociales y cuotas con destino al Régimen de Riesgos de Trabajo-, comenzando por

la deuda más antigua.

EXCEDENTE DE COMPENSACIÓN

Art. 35.- La compensación prevista en este

Título deberá efectuarse hasta la concurrencia de las deudas que se regularizan, de resultar

un excedente el mismo conservará su naturaleza legal.

EXCLUSIÓN DE COMPENSACIÓN

Art. 36.- La adhesión al presente régimen de

compensación implica la renuncia a los saldos a que se refiere el primer párrafo del Artículo 24

de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones, no

afectados -total o parcialmente- cuando existieran deudas compensables.

IMPUTACIÓN DE SALDOS

TÉCNICOS

Art. 37.- El monto de los saldos a favor

compensados en exceso, que resulte de la aplicación del procedimiento de ajuste establecido

en el Artículo 13 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus

modificaciones, por el ejercicio comercial o año calendario en curso, según corresponda,

deberá reintegrarse en la declaración jurada del último mes de dicho ejercicio comercial o año

calendario.

FORMALIDADES PARA LA

COMPENSACIÓN

Art. 38.- La Administración Federal de Ingresos

Públicos, establecerá los términos, plazos, requisitos y demás condiciones para la afectación

de los saldos y el mecanismo para la determinación de aquéllos que resulten compensables y

dispondrá el procedimiento de verificación.

TITULO III

DISPOSICIONES FINALES

VIGENCIA

Art. 39.- La presente ley entrará en vigencia a

los NOVENTA (90) días desde la promulgación y tendrá un plazo para acogerse de SESENTA

(60) días a partir de su vigencia.

ADHESIÓN

Art. 40.- Invitase a los Estados Provinciales y al

Gobierno de la Ciudad Autónoma de Buenos Aires a establecer en sus jurisdicciones

regímenes similares al dispuesto por esta norma.

Art. 41.- Comuníquese al Poder Ejecutivo.

FUNDAMENTOS

Señor presidente:

Como es de conocimiento general, la década del noventa ha

dejado graves secuelas a los productores agropecuarios de todo el país, a las economías regionales, los

centros turísticos nacionales, las industrias sustituidas por importaciones y todos ellos han arrastrado a toda la

economía de la Nación en la crisis que reventó en diciembre del 2001.

En el año 2001 se declaró la emergencia económica el Gobierno

de entonces emitió "por decreto" una moratoria previsional e impositiva con beneficios razonables para

semejante emergencia pero que en situaciones normales debe realizarse por ley.

Al explotar la crisis de diciembre de 2001, que se llevó hasta al

Presidente de la Nación, la gran mayoría de los contribuyentes que todavía no habían quebrado y se habían

acogido a la moratoria del Decreto 1.384/01, no pudieron continuar pagando sus cuotas y ni tampoco los

vencimientos impositivos y los aportes y contribuciones que se iban devengando hasta muchos meses

posteriores al trágico Diciembre de 2001.

Con el cambio de Gobierno en el 2003, la economía comenzó a

estabilizarse, pero muchísimos productores, comerciantes, prestadores de servicios, cooperativas y mutuales,

principalmente las consideradas PYMEs, arrastraron el lastre de la deuda impositiva y previsional y con ello,

sumado al excesivo costo financiero, del 36 % anual que impone las deudas impositivas, cuando la economía

no aumentaban más del 8 % anual y auque luego prácticamente se estabilizó la inflación en cifras razonables.

Al incumplir con las obligaciones tributarias y previsionales, la ADMINISTRACION FEDERAL DE INGRESOS

PÚBLICOS les embargó las cuentas bancarias y los dejó sin posibilidad de actuar en su actividad con su

propia cuenta.

El 14 de noviembre de 2000 se promulgó la Ley 25.345 de

prevención de la Evasión Fiscal donde disponía en su primer Artículo:

"ARTICULO 1º - No surtirán efectos entre partes ni

frente a terceros los pagos totales o parciales de sumas de dinero superiores a pesos diez mil ($ 10.000), o su

equivalente en moneda extranjera, efectuados con fecha posterior a los quince (15) días desde la publicación

en el Boletín Oficial de la reglamentación por parte del Banco Central de la República Argentina prevista en el

artículo 8° de la presente, que no fueran realizados mediante:

1. Depósitos en cuentas de entidades

financieras.

2. Giros o transferencias bancarias.

3. Cheques o cheques cancelatorios.

4. Tarjeta de crédito, compra o débito.

5. Factura de crédito.

6. Otros procedimientos que expresamente

autorice el PODER EJECUTIVO NACIONAL.

Quedan exceptuados los pagos efectuados a

entidades financieras comprendidas en la Ley 21.526 y sus modificaciones, o aquellos que fueren realizados

por ante un juez nacional o provincial en expedientes que por ante ellos tramitan"

Y en Artículo 3º disponía que El Poder Ejecutivo,

dentro del primer año de vigencia de la presente ley, podrá reducir el importe previsto en el artículo 1° a pesos

cinco mil ($ 5.000).

Por decreto de necesidad y urgencia y confirmado luego por una

ley, la ADMINISTRACION FEDERAL DE INGRESOS PÚBLICOS, disminuyó más allá de lo que la normativa

legal le permitía, y dispuso que dicho topa bajarlo para los pagos superiores a $ 1.000, con lo cual salvo los

gastos de caja chica, quedan todos los demás gastos que se realicen en efectivo (por tener las cuentas

embargadas al decaérseles la moratoria y la misma AFIP fue la que solicitó su embargo) o por cuentas

corrientes de otros (ya que muchos no podían tener su propia cuanta bancaria porque con la crisis del 2001

muchos quedaron anotados en los Registros de Deudores Morosos o Insolventes) entonces estos

contribuyentes no se pueden tomar como gasto deducibles e inversiones imputables, con lo cual los

contribuyentes que perdieron el acogimiento a una moratoria se los castigó doblemente porque no se podrían

tomarse el crédito fiscal para el IVA de sus compras, ni tampoco deducir sus gastos y costos en el Impuesto a

las Ganancias aunque posean la documentación respaldatoria de su actividad.

Esta situación ocasionó en muchos contribuyentes, que aunque

pudieron demostrar la adquisición de determinados insumos, prestación de servicios, alquileres o maquinarias,

lo tomaron como gastos y utilizaron el crédito fiscal, pero la ADMINISTRACION FEDERAL DE INGRESOS

PÚBLICOS se los impugnó (sin una norma legal que los habilito, solo sus resoluciones generales) y se los

tomó como gastos sin comprobantes, realizándoles, injustamente un ajuste en ambos impuestos y además la

multa por el impuesto no ingresado, que la realidad económica, no fue evasión, sino incumplimientos formales,

de una formalidad que determino la ADMINISTRACION FEDERAL DE INGRESOS PÚBLICOS por

resoluciones y que era materialmente imposible de cumplir porque les tenía embargado todas las cuentas

bancarias.

Por ello se buscó una salida para aquellos que figuran en Registro

de Deudores Moroso o Incobrables (quizás por una deuda que en su momento no pudo afrontar), dando la

posibilidad de abrir mediante un tercero una cuenta exclusiva mediando un contrato de mandato, durante un

año a fin de salir de la situación que le impedía sacar su propia cuenta corriente bancaria.

Por ello, es necesario y como medida de excepción, ir en la ayuda

de los contribuyentes que retoman la actividad, alivianando esa carga impositiva y previsional que sumado a

los intereses resarcitorios, punitorios, multas formales, multas por infracción, no reconocimiento de gastos y

compras efectuadas, honorarios profesionales y otras cargas, les imposibilita salir de la asfixia financiera que

requieren todas las economías regionales, productores agropecuarios, prestadores de servicios de éstos,

cooperativas y mutuales rurales, todos en la medida que sean considerados legalmente como PYMEs, para

acompañar el crecimiento mínimo que se pretende como prioridad de este Gobierno.

Por otro lado observamos que productores y cooperativas que

están prácticamente en situación cesación de pagos con deudas tributarias y previsionales tienen miles y

millones de pesos en BONOS IVA -Bonos de Crédito Fiscal- que solamente lo pueden aplicar a un mínima

parte del IVA que abonan (al IVA Técnico), por lo que creemos que como caso excepcional y dado que estos

contribuyentes son acreedores del Estado por estos Bonos, sea de libre disponibilidad para el para de deudas

impositivas y previsionales atrasadas y anteriores al 31/12/2003, para alivianar su lastre y compensar también

la deuda que tiene el Estado Nacional con estos sectores que solo benefician a las industria con sistemas de

promoción pero que castigan a sus proveedores o productores.

Así, como en su momento desde este Congreso de la Nación

hemos dictado la ley 25.798 para crear un Fondo Fiduciario para los Deudores Hipotecario, la Ley 26.084 de

protección para Deudores en Dólares estableciendo un procedimiento especial fijando tipos de cambios e

intereses razonables y la suspensión de acciones judiciales y un método de resolución del conflictos; todo ello

producto de la crisis del 2001, también debemos ir en auxilio de todos aquellos contribuyentes que arrastran

deudas de la época de total inestabilidad económica, que por lo profundo es redundante

El tipo de interés del 0,5 % mensual (6 % anual) que se dispone en

el proyecto para las deudas anteriores al 31/12/2003, se basó en la tasa anual que actualmente está cobrando

el Instituto Nacional de Asociativismo y Economía Social (INAES) en los préstamos que otorga a las

cooperativas y mutuales, y consideramos que surge de la evaluación de la realidad que realiza dicho

organismo del Estado, que está en contacto cotidiano con los sectores productivos de nuestro país,

especialmente con las cooperativas y mutuales que por los general son casi en su totalidad pequeñas y

medianas empresas.

Se deja aclarado también que se pone en vigencia a los 90 días,

principalmente por 2 motivos:

El primero es para que aquellos contribuyentes que deben

regularizarse en las formalidades de presentaciones de balances, lo realicen y el otro es para que la

ADMINISTRACION FEDERAL DE INGRESOS PÚBLICOS pueda desarrollar los aplicativos vía Internet para

diligenciar los trámites de la forma más eficiente.

Observamos que este mecanismo que proponemos es el más

adecuado y razonable a los propósitos que buscamos, o sea alivianar el escollo con que cargan los

productores agropecuarios, cooperativas y mutuales rurales, prestadores de servicios a este sector, en su

dimensión de PYMES, dado que sus deudas más que dolarizadas que se incrementan más

exponencialmente, y hacemos esta propuesta, ajustando a las necesidades actuales de la mayoría de los

contribuyentes, especialmente los de las economías regionales sin dejar de lado los intereses generales de la

recaudación nacional, ya que no se condona importe alguno por el capital adeudado de impuestos o cargas

sociales.

Reitero que este proyecto no es una exoneración de gravámenes,

ni implica subsidio alguno, por lo que es menester contar con el apoyo de los demás legisladores para ir en la

asistencia y protección de la mayoría de los contribuyentes que pudieron subsistir al hecatombe del 2001,

producida por una década de políticas económicas completamente erróneas.

Por las razones expuestas, solicito el pronto tratamiento y

aprobación del presente proyecto de ley.

ANEXO

ANEXO I

PLANES DE FACILIDADES DE

PAGO

No se encontró el texto.

| Firmante | Distrito | Bloque |

|---|---|---|

| CORDOBA, STELLA MARIS | TUCUMAN | FRENTE PARA LA VICTORIA - PJ |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |

| AGRICULTURA Y GANADERIA |

| PREVISION Y SEGURIDAD SOCIAL |