PROYECTO DE TP

Expediente 4352-D-2012

Sumario: IMPUESTO SOBRE BIENES PERSONALES - LEY 23966: MODIFICACION DE LOS ARTICULOS 21 Y 25 DEL TITULO VI, SOBRE ALICUOTA Y VALOR TOTAL DE LOS BIENES GRAVADOS.

Fecha: 26/06/2012

Publicado en: Trámite Parlamentario N° 76

El Senado y Cámara de Diputados...

IMPUESTO SOBRE BIENES

PERSONALES - ALÍCUOTA Y VALOR TOTAL DE LOS BIENES GRAVADOS

Artículo 1º - Sustituyese el inciso i) del artículo 21,

Titulo VI de la la Ley Nº 23.966, del impuesto sobre los Bienes Personales, texto ordenado en

1997 y sus modificaciones, por el siguiente:

i) Los bienes gravados cuyo valor en

conjunto, determinado de acuerdo con las normas de esta ley, sea igual o inferior a PESOS

SEISCIENTOS DIEZ MIL ($610.000).

Cuando el valor de los bienes

supere la mencionada suma quedará sujeto al gravamen la totalidad de los bienes gravados

del sujeto pasivo del tributo".

Articulo 2º- Sustitúyase el Artículo 25º de

la Ley Impuesto a los Bienes Personales Nro. 23.966, de la la Ley Nº 23.966, del

impuesto sobre los Bienes Personales, texto ordenado en 1997 y sus modificaciones,

por el siguiente:

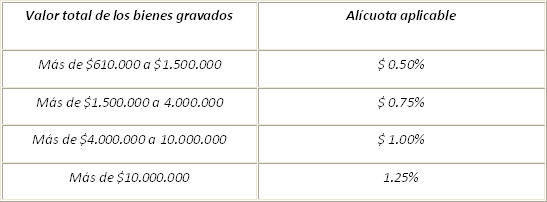

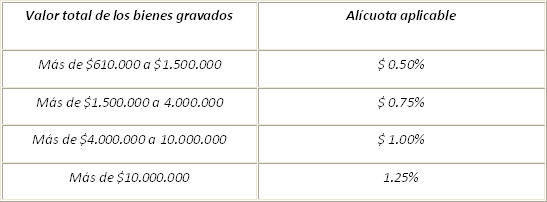

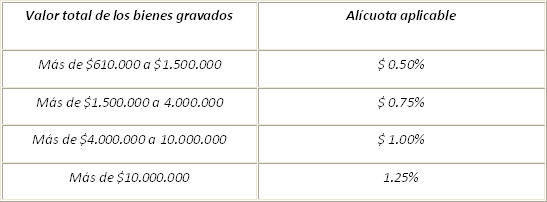

"ARTICULO 25 - El gravamen a

ingresar por los contribuyentes indicados en el inciso a) del artículo 17, surgirá de la aplicación,

sobre el valor total de los bienes gravados por el impuesto, excluidas las acciones y

participaciones en el capital de cualquier tipo de sociedades regidas por la Ley Nº 19.550 (t.o.

1984 y sus modificaciones), con excepción de las empresas y explotaciones unipersonales, de la

alícuota que para cada caso se fija a continuación:

Los sujetos de este impuesto

podrán computar como pago a cuenta las sumas efectivamente pagadas en el exterior por

gravámenes similares al presente que consideren como base imponible el patrimonio o los

bienes en forma global. Este crédito sólo podrá computarse hasta el incremento de la

obligación fiscal originado por la incorporación de los bienes situados con carácter permanente

en el exterior."

Articulo 3º - Comuníquese al Poder

Ejecutivo.

FUNDAMENTOS

Señor presidente:

Bajo la Ley Nro. 23.966, en agosto de 1991 se

sanciono la Ley de Impuesto sobre Bienes Personales, que grava la posesión de bienes que son

valuados por arriba de un monto predeterminado por dicha ley.

Al iniciarse este régimen tributario las personas

físicas domiciliadas en el país o fuera de él, o las sucesiones indivisas, quedaban sujetas al

gravamen si los bienes que poseían superaban los PESOS CIEN MIL ($100.000). No obstante, en

el año 1999 se modifico el Mínimo Exento, el cual pasó de $100.000 a $102.300. Y en 2007 el

Impuesto sobre Bienes Personales fue actualizado hasta llegar a nuestros días con el Mínimo

Exento de $305.000. Esto es, que aquellas personas que tengan bienes valuados en menos de

$305.000 no están sujetas al impuesto.

La breve reseña arriba descripta nos muestra que

las variaciones en los montos exentos del impuesto fueron del 205% en 21 años que

transcurrieron desde la sanción de la Ley.

Desde la última actualización tanto del monto

Mínimo Exento y de la Alícuota, han pasado 5 años, en los cuales fenómenos como la inflación

impactaron negativamente, ya que más contribuyentes quedan sujetos al impuesto siendo que

su riqueza y patrimonio continúa constante.

Como consecuencia de esto, quedaron alcanzadas

por el Impuesto a los Bienes Personales muchas familias que no han visto incrementada su

riqueza en términos reales en los últimos años. En muchos casos, personas que poseen el

mismo inmueble para vivienda y un vehículo de similar categoría al que tenían en 2001,

cuando todavía regía el plan de convertibilidad, hoy deben pagar este impuesto, llamado el

"impuesto a la riqueza".

Es por esto que encuentro oportuno actualizar los

valores de los montos gravados, con el objeto de hacer de este impuesto, una herramienta

justa y eficiente. Es decir que impacte sobre las riquezas de los contribuyente que si

aumentaron su patrimonio y que si poseen bienes personales sensibles al régimen en cuestión.

La actualización propuesta en la presente ley se

realizo teniendo en cuenta la inflación acumulada desde la última actualización (año 2007)

hasta el mes de abril de 2012. Los índices inflacionarios utilizados fueron los realizados por

Consultoras Privadas (M&S Consultores) y los datos provistos por estudios del Congreso de la

Nación.

La selección de los datos se debe a la poca

confiabilidad que desde el año 2007 el Instituto Nacional de Estadística y Censos (INDEC) fue

intervenido y empleados y técnicos denunciaron la manipulación de las cifras. Por este hecho

resulta inapropiado basarse de los índices de dicho organismo al momento de actualizar

montos que representen la realidad.

Los datos arrojados por las consultoras privadas

muestran una inflación acumulada desde enero de 2007 a abril de 2012 del 99.73% en algunos

casos moderados, mientras que muchas llegan casi al 200%. Por su parte, el INDEC releva una

variación del 44.2% para el mismo período.

Inflación anual según M&S Consultores y

Congreso:

Según el INDEC:

Por tal motivo, y a fin de considerar un

índice que refleje al menos con cierto grado de realidad la evolución de la inflación

desde el año 2007, hemos considerado un ajuste en el monto del mínimo no

imponible, del 100% de su valor para cada categoría de alícuota.

Por los motivos expuestos, y dada la

urgente necesidad de recomponer la normativa sobre este importante impuesto a la

realidad, dada la proximidad de su vencimiento, es que solicito a mis pares me

acompañen en este proyecto.

| Firmante | Distrito | Bloque |

|---|---|---|

| CASAÑAS, JUAN FRANCISCO | TUCUMAN | UCR |

| CHEMES, JORGE OMAR | ENTRE RIOS | UCR |

| SACCA, LUIS FERNANDO | TUCUMAN | UCR |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |