PROYECTO DE TP

Expediente 2477-D-2006

Sumario: CREACION DEL FONDO PARA EL INGRESO CIUDADANO DE LA NIÑEZ (FINCINI): BENEFICIARIOS, REQUISITOS, FINANCIACION; DEROGACION DE LOS INCISOS H), J), K), L), W) E Y) DEL ARTICULO 20 Y SUSTITUCION DE LOS ARTICULOS 23 Y 104 DE LA LEY 20628, DE IMPUESTO A LAS GANANCIAS (TEXTO ORDENADO POR DECRETO 649/97); DEROGACION DE LA LEY 24714, DE ASIGNACIONES FAMILIARES; INCORPORACION DEL INCISO G) AL ARTICULO 17 Y DEL ARTICULO 34 TER A LA LEY 24241, DE SISTEMA INTEGRADO DE JUBILACIONES Y PENSIONES.

Fecha: 12/05/2006

Publicado en: Trámite Parlamentario N° 49

El Senado y Cámara de Diputados...

"FONDO PARA EL INGRESO CIUDADANO DE LA NIÑEZ"

CAPITULO 1: OBJETIVOS Y DEFINICIONES

Art. 1: Créase el Fondo del Ingreso Ciudadano de la Niñez (FINCINI), cuyo objetivo único será atender al financiamiento del "Ingreso Ciudadano para la Niñez, la Atención Prenatal y de las Personas con Discapacidad" (INCINI), al Beneficio por Maternidad y a los Beneficios por Nacimiento y Adopción, según se establecen en la presente ley.

Art.2: El INCINI consiste en una asignación monetaria que se abonará mensualmente y a la que tienen derecho la totalidad de los niños y niñas argentinos, nativos o por opción, hasta los 18 (dieciocho) años de edad, que acrediten residencia en el país; las mujeres embarazadas que acrediten cinco (5) años de residencia inmediata en el país; y las personas con discapacidad argentinas, nativas o por opción y con residencia en el país que acrediten la existencia de la discapacidad de conformidad con lo dispuesto en el artículo 3º de la ley 22.431. El INCINI es un beneficio inembargable, que no otorga derecho a percibir una asignación anual complementaria.

Art. 3: La mujer embarazada que cumpla con los requisitos del artículo 2º tendrá derecho a percibir el INCINI como beneficio prenatal que se abonará desde el momento de acreditación del embarazo y hasta el nacimiento del hijo. Este estado debe ser acreditado a partir del tercer mes de embarazo, mediante certificado médico otorgado por establecimiento público o servicio médico privado autorizado.

Art. 4: El INCINI se abonará a la madre, cuando ésta conviva con el niño o niña, y de no mediar disposición judicial en contra. En caso contrario, el beneficio se hará efectivo al padre, tutor o a quien tuviera otorgada la guarda del niño o niña. Si los niños o niñas se encontraran transitoriamente bajo medidas de protección estatal, en organismos públicos o privados, la perceptora será la madre o, en su defecto, las personas indicadas en el presente artículo. El perceptor del INCINI será responsable de la efectiva utilización del beneficio en favor de su titular y del cumplimiento de los requisitos establecidos en el artículo 10 de la presente ley.

CAPITULO 2: BENEFICIOS.

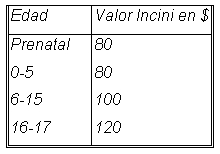

Art. 5: Fíjanse como valor mínimo inicial, las siguientes sumas mensuales, según corresponda:

Cuando los recursos del FINCINI lo permitan, el Poder Ejecutivo Nacional podrá disponer aumentos del valor real del INCINI.

Art. 6: En el caso de niños o niñas con discapacidad se establece un valor del INCINI igual al doble del máximo beneficio mencionado en el art. 5º, el que se abonará sin límite de edad a partir del mes en que se acredite tal condición.

Art. 7: Establécense los beneficios por Nacimiento y por Adopción. El beneficio por Nacimiento consiste en un pago igual a tres veces el beneficio establecido en el art. 5º, para la franja etárea de 0-5 años, que será abonado en el mes en que se produzca el nacimiento. El beneficio por Adopción consiste en un pago igual a doce veces el beneficio establecido en el artículo 5º, para la franja etárea de 16-17 años, que será abonado en el mes en que se produzca la adopción.

Art. 8: El beneficio por Maternidad es un derecho de toda mujer embarazada que trabaje en relación de dependencia del sector privado, y consistirá en el pago de una suma igual a la remuneración que hubiera debido percibir en su empleo, que se abonará durante el período de licencia legal correspondiente. Para el goce de este beneficio se requerirá una antigüedad mínima y continuada en el empleo de tres meses.

En el caso de las trabajadoras del sector público este beneficio se regirá, en cuanto al monto, por lo establecido en la presente ley.

Art. 9º. El beneficio por Maternidad para las trabajadoras que revisten en empleos de la economía formal se fijará en base al concepto de remuneración definido por el Sistema Integrado de Jubilaciones y Pensiones (ley 24241, artículos 6º y 9º), sin considerar las horas extras.

CAPITULO 3 : REQUISITOS VINCULADOS AL INCINI.

Art. 10º: Son requisitos para la percepción del INCINI, los siguientes:

1) En el caso de los niños o niñas en edad escolar (5 años y más), la demostración semestral, mediante certificado de alumno regular, de la asistencia a la educación formal.

2) En el caso de las mujeres embarazadas, la demostración y ratificación trimestral de la condición de embarazada, por establecimiento público o servicio médico privado autorizado.

3) En el caso de los niños o niñas menores de 5 años, la demostración de controles médicos por parte de establecimientos públicos o servicio médico privado autorizado, así como las certificaciones de cumplimiento de las vacunas obligatorias.

CAPITULO 4: FINANCIAMIENTO.

Art. 11º : El FINCINI se financiará con:

a) Una contribución a cargo de los empleadores de 7.5%, sobre el total de las remuneraciones de los trabajadores que presten servicios en relación de dependencia en la actividad privada, cualquiera sea la modalidad de contratación.

b) Una contribución de igual cuantía a la establecida en el inciso anterior, a cargo del responsable del pago de prestaciones dinerarias derivadas de la Ley Nº 24.557, sobre Riesgos de Trabajo.

c) Intereses, multas y recargos.

d) Donaciones, legados y otro tipo de contribuciones.

e) El 15% de la recaudación del impuesto a las ganancias, conforme lo dispuesto en el artículo 18 de la presente ley.

f) Los recursos que anualmente fije el Congreso de la Nación en el Presupuesto General de la Nación hasta cubrir la totalidad del financiamiento requerido para el cumplimiento de la presente ley.

Art. 12: A los efectos de la contribución indicada en el inciso a) del artículo anterior, se considerará remuneración la definida por el Sistema Integrado de Jubilaciones y Pensiones (Ley N° 24.241 artículos 6° y 9°).

Art. 13: Deróganse los incisos h), j), k), l), w), e y) del artículo 20 de la Ley de Impuesto a las Ganancias Nº 20.628, texto ordenado por Decreto 649/97 y sus modificatorias.

Art. 14: Sustitúyase el artículo 23 de la Ley de Impuesto a las Ganancias Nº 20.628, texto ordenado por Decreto 649/97 y sus modificatorias, por el siguiente:

"Las personas de existencia visible tendrán derecho a deducir de sus ganancias netas:

a) en concepto de ganancias no imponibles la suma de Dieciocho Mil pesos ($ 18.000) siempre que sean residentes en el país;

b) el importe previsto en el inciso anterior se elevará en Seis Mil pesos ($ 6.000), cuando se trate de las ganancias a que se refieren los incisos a), b) y c) del artículo 79 de la presente ley;

c) en concepto de carga de familia la suma de Seis Mil pesos ($ 6.000) anuales por cónyuge, siempre que éste sea residente en el país, esté a cargo del contribuyente y no tenga en el año entradas netas superiores a Seis mil pesos ($ 6.000), cualquiera sea su origen y estén o no sujetas al impuesto."

Art. 15: Todas las ganancias obtenidas por los magistrados y funcionarios judiciales y del ministerio público, tanto nacionales como provinciales y de la Ciudad Autónoma de Buenos Aires, incluidas las retribuciones que lograran, por todo concepto, por sus respectivas funciones, quedan sujetas al gravamen que establece la Ley de Impuesto a las Ganancias Nº 20.628, texto ordenado por Decreto 649/97 y sus modificatorias.

Art. 16: Los miembros del Consejo de la Magistratura, vocales de los Tribunales de Cuenta, miembros de Tribunales Fiscales nacionales, provinciales o de la Ciudad Autónoma de Buenos Aires y demás organismos de fiscalización, son sujetos pasivos para la contribución establecida por la Ley de Impuesto a las Ganancias Nº 20.628, texto ordenado por Decreto 649/97 y sus modificatorias, sin exclusión. Los sujetos que a la fecha de publicación de la presente no estén tributando amparados en criterios interpretativos del organismo recaudador, asimilaciones a funciones similares no gravadas o cualquier otra circunstancia, lo harán a partir del ejercicio fiscal en curso. Al efecto serán computadas todas la ganancias, incluidas las logradas por las retribuciones recibidas por sus respectivas funciones. Los que a tenor de las diferentes interpretaciones mencionadas se hayan acogido en forma preventiva durante el presente ejercicio a moratorias establecidas, rectificarán y ajustarán sus declaraciones tomando las sumas efectivamente ingresadas como parte de pago del impuesto que se determine. Lo aquí establecido prevalece como criterio interpretativo sobre cualquier otro empleado al efecto con anterioridad.

Art. 17: Quedan sujetos al gravamen que establece la Ley de Impuesto a las Ganancias Nº 20.628, texto ordenado por Decreto 649/97 y sus modificatorios, los haberes jubilatorios y pensiones de los magistrados y funcionarios mencionados en los artículos 15 y 16 de la presente ley.

Art. 18: Sustitúyase el artículo 104 de la Ley de Impuesto a las Ganancias Nº 20.628, texto ordenado por Decreto 649/97 y sus modificatorias, de la siguiente forma:

"El total de lo recaudado por el Impuesto a las Ganancias se destinará a:

a) 17% al Sistema de Seguridad Social para ser destinado a la atención de las obligaciones previsionales nacionales;

b) 13% para atender al financiamiento del FINCINI;

c) 70% restante se distribuirá entre la Nación y el conjunto de las provincias conforme a las disposiciones de los artículos 3º y 4º de la Ley Nº 23.548.

CAPITULO 5: DISPOSICIONES COMPLEMENTARIAS.

Art. 19: Derógase la Ley 24.714 y sus leyes y decretos modificatorios. Las prestaciones determinadas por dicha ley y sus modificaciones se mantendrán hasta la fecha de inicio del pago de los beneficios equivalentes establecidos en la presente ley.

Art. 20: Incorpórase al artículo 17 de la ley 24.241 como inciso g) el siguiente:

"g) prestación por cónyuge o conviviente".

Art. 21: Incorpórase como artículo 34 ter de la ley 24.241 el siguiente:

"34 ter: La prestación por cónyuge o conviviente del beneficiario del Sistema Integrado de Jubilaciones y Pensiones consistirá en el pago de 15 pesos, que se abonará al beneficiario por su cónyuge o conviviente.

Art. 22: El FINCINI será administrado por la ANSES.

Art. 23: La contribución de los empleadores será declarada y abonada conjuntamente con los aportes y contribuciones que integran la Contribución Única de la Seguridad Social (CUSS) y será administrada por la ANSES en forma separada de los demás subsistemas de la Seguridad Social.

CAPITULO 6 - CLÁUSULAS TRANSITORIAS.

Art. 24: Los recursos provenientes de la eliminación y/o reformulación de programas asistenciales de transferencia de ingreso basados en la niñez, la discapacidad o la familia serán destinados al FINCINI.

Art. 25: Aféctase al FINCINI el aumento de la recaudación tributaria que corresponda a la Nación por sobre los recursos tributarios determinados en la Ley de Presupuesto 2006, hasta la suma que sea necesaria para cumplir con los beneficios que se establecen en la presente ley.

Art. 26: Comuníquese al Poder Ejecutivo.

FUNDAMENTOS

Señor presidente:

1. Introducción.

El presente proyecto de ley se inspira en la necesidad de establecer en la Argentina una red de seguridad en los ingresos para todos los ciudadanos, en general, y para la niñez, en particular. El objetivo es que a mediano o largo plazo la totalidad de los ciudadanos del país cuenten con un ingreso básico garantizado fiscalmente, y de esta forma, no sólo sea posible prevenir que las personas caigan en situaciones de pobreza extrema sino, también, permitir formas mas eficientes y equitativas para el funcionamiento del mercado de empleo y mejorar los problemas derivados del desempleo y subempleo. Dadas las limitaciones fiscales existentes, los profundos cambios institucionales que deberían realizarse para la instauración plena de una garantía universal de este tipo y la situación de particular vulnerabilidad de la niñez, el presente proyecto de ley se propone un objetivo realizable en el corto plazo: establecer un ingreso garantizado fiscalmente que cubra a todos los niños y niñas hasta el momento de cumplir 18 años, conforme el criterio de edad establecido en la Convención Internacional de los Derechos del Niño, y a las mujeres embarazadas y personas con discapacidad.

Esta medida no debe considerarse como una propuesta aislada o solamente complementaria de las políticas que en el área social y de la niñez se llevan actualmente a cabo. Por el contrario, debe comprenderse como un primer paso para revertir las estrategias que se vienen aplicando en el campo económico y social. Así, en lugar de continuar profundizando programas discrecionales que buscan focalizar la asistencia en aquellas personas y/o grupos familiares con determinadas privaciones, debería tenderse a desarrollar intervenciones de carácter universal y preventivo. De esta forma se evitaría que amplios sectores sociales caigan en situaciones degradantes para su bienestar y su condición humana (en muchos casos, con efectos irreversibles), generando situaciones estigmatizantes e ineficiencias en la atención de los grupos más necesitados. Por lo mismo, en lugar de financiar las políticas sociales mediante políticas tributarias de carácter regresivo o primas contributivas a seguros sociales fragmentados y estratificados, debería establecerse un sistema que integre de manera más eficiente y equitativa las diversas necesidades de las personas con su capacidad contributiva y con los beneficios fiscales que recibe.

Es evidente que este proyecto de ley se inspira en criterios de solidaridad social, equidad e igualdad, que difieren de los que dan base a las políticas que se vienen aplicando. Por lo mismo, pretende señalar e iniciar un camino alternativo que defina una política económica que, a la vez que fomenta el crecimiento económico y el empleo, logre mejoras en la distribución de la riqueza. Es sabido que la recuperación del crecimiento económico de los últimos años, han logrado bajar los peores índices de pobreza de la crisis del 2001, a pesar de lo cual no sólo éstos siguen siendo muy elevados, sino que también la desigualdad distributiva ha empeorado. En este esquema, los problemas de la pobreza y desigualdad se entienden como integrados a la estrategia económica global y no como un elemento residual, al que se pretende "combatir" una vez que sus manifestaciones se agudizan y sus efectos destructivos se tornan irreversibles.

Como elemento imprescindible de esta nueva estrategia, el "Fondo del Ingreso Ciudadano de la Niñez" (FINCINI) que se propone crear a través del presente proyecto, expresa la determinación de reservar una masa de recursos fiscales con el objetivo primordial de destinarlo a financiar un cierto ingreso monetario a todos los niños y niñas hasta el momento de cumplir 18 años de edad.

¿Cuál es la diferencia conceptual entre esta propuesta y el tipo de políticas aplicadas hasta aquí en el área social? El FINCINI pagaría un ingreso incondicional a cada niño/a, denominado aquí "Ingreso Ciudadano de la Niñez" (INCINI). EL INCINI consistirá en una suma de dinero uniforme, abonado mensualmente, para cuyo acceso no se establecen condicionantes o requisitos adicionales, sea por parte de los beneficiarios directos (los niños y niñas) como de sus padres o tutores. Es decir, no se exigirá que alguien sea declarado incapaz, haber contribuido previamente con una prima de seguro (privado o público), o que se demuestre que los niños o niñas - o sus familiares o tutores - estén desocupados o viviendo en situaciones de pobreza o indigencia.

Esto no significa la eximición de responsabilidades. La principal consiste en cumplir con todas aquellas acciones destinadas a brindar al niño condiciones básicas para su desarrollo personal. En este sentido, los mayores deberán cumplir y hacer cumplir requisitos referidos al control del embarazo, asistencia sanitaria preventiva, planes de vacunación y asistencia escolar. De esta forma, el INCINI habrá de fortalecer los rendimientos de otras políticas sociales.

En términos operativos, el INCINI funcionará como un crédito fiscal efectivo y en dinero. Este beneficio viene también a unificar y a reemplazar una diversidad de programas sociales cuyo objetivo declarado es realizar transferencias monetarias, u otras formas de complementación del poder de compra de las personas, a quienes tienen niños o niñas a su cargo. Entre las principales políticas a modificar se destacan los regímenes de asignaciones familiares y las deducciones impositivas como "cargas de familia" contempladas en el impuesto a las ganancias de las personas físicas.

La opción estratégica que inspira el presente proyecto da cuenta de la realidad argentina actual, tanto en términos de prioridades como de posibilidades prácticas de implementar, de manera rápida y efectiva, una política que revierta los problemas sociales más urgentes y señale un camino alternativo. Sintéticamente, es posible afirmar que en nuestro país:

1. Los problemas sociales, cuyas expresiones más notables son el sostenimiento de un elevado nivel de desempleo y de precariedad laboral, la pobreza y la concentración del ingreso, no son consecuencia únicamente de los cambios operados en los patrones de producción y comercio internacionales sino que resultan principalmente del tipo de políticas económicas y sociales que se adoptan internamente.

2. La idea de garantizar un ingreso universal a las personas no tiene tradición en el país, ni en el debate ni en el sistema de políticas públicas, en donde históricamente fueron privilegiadas políticas sociales fragmentadas, típicas de los sistemas institucionales corporativos.

3. Los estrechos márgenes impuestos sobre la política fiscal, derivados de los todavía elevados niveles de endeudamiento y un sistema tributario inequitativo y frágil por su alta dependencia de impuestos extraordinarios, impiden implementar de modo inmediato una red de seguridad en los ingresos que abarque al conjunto de los ciudadanos. Esto es así, tanto por el costo financiero que implica un objetivo de este tipo, como también por la cantidad y complejidad de las instituciones, normas y programas que deberían suprimirse y/o reformarse en dicha dirección.

4. Esto obliga a pensar en una estrategia de aplicación gradual de las políticas. El diseño de esta estrategia debiera considerar, por un lado, prioridades en cuanto a la cobertura de los grupos más vulnerables y económicamente dependientes; por otro lado, procurar efectos positivos inmediatos sin afectar los principios fundamentales que inspiran la concepción global: moverse desde programas fragmentados, selectivos y de carácter meramente reparador, hacia otros más integrados, universales y de carácter preventivo.

En consecuencia, la puesta en marcha del FINCINI puede justificarse por las razones siguientes:

i) el pago de un ingreso regular fundado en la niñez produce impactos favorables muy positivos en los grupos familiares más vulnerables;

ii) facilita la construcción de consensos políticos alrededor de la idea de cambiar la estrategia global en el área social hacia redes de seguridad universales y preventivas;

iii) permite retomar compromisos sociales de solidaridad intergeneracional, abandonados por las actuales políticas y que resultan esenciales para construir un proyecto con visión de futuro que involucre al conjunto de la sociedad;

iv) favorece una mejor programación de las reformas institucionales y fiscales requeridas por el proceso de construcción de la red de seguridad.

2. La situación social de los menores.

Los datos estadísticos disponibles sustentan la afirmación que "la mayoría de los pobres son niños" y "la mayoría de los niños son pobres". Así lo demuestra la información producida por el Instituto Nacional de Estadísticas y Censos (Indec) que estima para el primer semestre de 2006, que 54,6% de los menores de 14 años viven en hogares pobres, mientras 22,1% lo hacen en hogares indigentes.

Esta situación se deriva de la conjunción de dos factores: i) el elevado número de familias con ingresos por debajo de la "línea de pobreza"; y ii) el hecho de que las familias pobres tienen más niños que el resto de la población. Por ejemplo, en la Argentina, los relevamientos oficiales para la zona del Gran Buenos Aires (GBA) permiten comprobar que las familias del quinto más pobre de la distribución del ingreso tienen un promedio de más de 4,5 miembros, mientras que aquellas correspondientes al quinto superior del ingreso están integradas por sólo 2,5 personas.

Otro dato relevante en favor de la implementación de una red de sostenimiento de ingresos basada en la niñez es la mayor incidencia de los índices de pobreza entre los hogares con jefatura femenina. Esta referencia es también importante en relación a aspectos operativos del INCINI, como ser la aplicación del criterio de que la percepción del beneficio tenga lugar a través de las madres.

En síntesis, no sólo el mayor número de personas por hogar explica gran parte de la pobreza "per capita" de los miembros de la familia sino que, además, el mayor número de personas económicamente dependientes (sean niños/as, ancianos/as) pone mayor presión sobre los miembros económicamente activos dentro del grupo familiar. Así, en ausencia de instituciones públicas que se hagan cargo de manera efectiva del problema de la insuficiencia de los ingresos familiares, los niños y las niñas se ven forzados a trabajar a edades más tempranas, sea en actividades remuneradas o asumiendo tareas domésticas que permiten que otros miembros del grupo familiar ingresen al mercado de empleo.

De aquí también puede explicarse un tema que está relacionado con el presente proyecto de ley: la inserción laboral de las mujeres en la Argentina actual. Al menos en los sectores populares, la oferta de trabajo femenino en muchos casos no responde a motivaciones de "autonomía" o "realización profesional" sino, más bien, a la imperiosa necesidad de obtener ingresos complementarios a los de sus cónyuges con el fin de ayudar en el sostenimiento de los miembros económicamente "dependientes" de las familias. Así, el proceso de "feminización" de la fuerza de trabajo que se verifica en el país en los últimos años se corresponde, en medida significativa, con un fenómeno de creciente "precarización" de las relaciones laborales. Las mujeres enfrentan tasas de desocupación más altas y, además, tienden a desempeñarse en puestos de menor remuneración y calificación, como los servicios personales o los procesos más rutinarios de ciertas ramas industriales.

Otro de los efectos derivados de la insuficiencia de los ingresos familiares es que los niños y niñas que deben trabajar, abandonan prematuramente el sistema educativo, o disminuyen notoriamente su rendimiento en el mismo. Como resultado, la formación educativa de muchos niños y su calificación para trabajar se resiente y, de esta forma, deterioran sus posibilidades de obtener empleos plenos, no sólo en el presente sino también en el futuro. Una persona que se incorpora de manera anticipada al mercado laboral, haciéndolo generalmente en actividades informales, marginales o directamente vinculadas al delito, no sólo abandona su proceso educativo formal sino que tampoco cuenta con la posibilidad de acumular destrezas y conocimientos mediante un proceso de "aprendizaje en el empleo".

El problema del trabajo en la niñez excede el problema de su formación en el sistema educativo, ya que además estos niños y niñas se desempeñan en condiciones de extrema precariedad. En el caso de la Argentina, 75% de los jóvenes asalariados (entre 14-17 años) no cuentan con cobertura del seguro social. Además, entre los adolescentes que trabajan, más de 30% lo hace con jornadas semanales de más de 46 horas, y 43% de entre 30-45 horas. Como se puede comprobar, los niños y niñas de hogares de bajos recursos se ve forzada a trabajar en edades muy tempranas, desempeñándose en condiciones de mayor explotación que muchos de los adultos y con abandono prematuro del ciclo educativo, lo que permite pronosticar peores condiciones de vida en el futuro.

De aquí puede entenderse un error habitual en gran parte de los programas de fomento de empleo para jóvenes: en lugar de favorecer que éstos prolonguen su etapa formativa en el sistema educativo otorgan beneficios fiscales vinculados con su no asistencia al mismo. El INCINI, por el contrario, al mejorar los ingresos del grupo familiar, está en mejores condiciones para remover parte de los problemas que impiden que los niños y las niñas permanezcan durante más tiempo en la escuela.

Por lo tanto, el FINCINI no sólo garantizaría que la niñez cuente con niveles de bienestar más dignos sino que, además, produce impactos indirectos positivos como el hecho de favorecer una mayor retención de los niños en el sistema educativo y modificar las condiciones que hoy favorecen la explotación de los niños y niñas. Al mismo tiempo, debería permitir una mejor inserción de los padres en el mercado laboral al moderar las presiones para la obtención de ingresos de mercado. De esta forma, el INCINI crea condiciones más favorables para quebrar el llamado "círculo vicioso de la pobreza", concepto que reconoce que el fenómeno de la pobreza se reproduce a sí mismo, trasmitido generacionalmente dentro de los mismos grupos familiares. Los hijos heredan la pobreza de sus progenitores y éstos profundizan su pobreza en tanto deben mantener una mayor cantidad de miembros en la familia.

3. Problemas de las transferencias fiscales de ingresos sustentadas en la atención de los menores.

Las transferencias fiscales que afectan los ingresos familiares y/o personales operan a través de los esquemas de gasto social, por un lado, y el sistema tributario, por otro lado. En la Argentina, como en la mayor parte de los países de América Latina, ambos esquemas se construyeron y desarrollaron de manera desintegrada. Esto significa que tanto la captación de recursos como las erogaciones fiscales operan con objetivos y procedimientos propios, desconociendo que el impacto redistributivo para las personas resulta del "efecto neto" de estas dos intervenciones.

Por el lado impositivo, la falta de integración se debe, en gran parte, a la baja prioridad que se le atribuye al impuesto a las ganancias de las personas físicas dentro del conjunto del sistema tributario. Esta característica determina la existencia de una normativa tributaria compleja en su aplicación y carente de transparencia en sus resultados redistributivos. Resulta así que la carga tributaria efectiva sobre los contribuyentes depende más de las "fuentes" de donde perciben sus ingresos que del "nivel" alcanzado por los mismos.

Estas características se potenciaron durante la década pasada. La política tributaria profundizó los contenidos regresivos al acentuar la preponderancia de los llamados impuestos indirectos. Por el lado del gasto social, se avanzó también en el desmantelamiento de las políticas más "universales" - como es el caso de la salud y la educación pública -, y la privatización de las áreas del "seguro social", con formas más restrictivas de acceso a los beneficios. Al mismo tiempo, se implementan múltiples programas "focalizados" destinados a grupos que responden a diferentes manifestaciones de pobreza, entre los cuales, se encuentran quienes son desplazados del mercado de empleo y de los esquemas de seguro social vinculados al mismo.

3.1 Transferencias fiscales de ingresos que operan vía programas de gasto social.

Un grupo importante de los programas de gasto social que transfieren ingresos monetarios o poder adquisitivo de mercado están "justificados" en la niñez como grupo-objetivo beneficiario.

En la actualidad, hay dos programas principales de este tipo. Por un lado el Plan Jefes y Jefas de Hogar desocupados, el cual condiciona la percepción del beneficio a la tenencia de los niños y niñas a cargo. Si bien para acceder al beneficio los postulantes deben acreditar la condición de jefe/a desocupado, también deben contar con hijos menores a cargo y certificar su asistencia escolar y cumplimento del plan de vacunación; las mujeres deben certificar su estado de gravidez. La exigencia es realizar una contraprestación laboral.

La condicionalidad de hijos a cargo lo ubica también como un programa de transferencia de ingresos a la niñez, y si bien se plantea como un derecho familiar de inclusión social, que pretende asegurar un mínimo de ingreso mensual a toda la familia, cuenta con una serie de inequidades. Entre ellas: i) no acceden los niñas y niños que pertenecen a familias cuyo jefe/a está ocupado, pero en empleos no registrados por los cuales no perciben asignaciones familiares; ii) el beneficio familiar es constante, es decir que reciben el mismo beneficio aquellos hogares con uno o dos niños o niñas a cargo como aquellos con cuatro o cinco, motivo por el cual los niños de hogares de mayor tamaño reciben un beneficio proporcionalmente menor; iii) existen listas de inscripción por lo cual su acceso se encuentra limitado a los niños de hogares cuyos jefes lograron inscribirse; iv) el programa es transitorio, y en consecuencia es transitoria la cobertura a la niñez que de él se deriva; iv) promueve la precarización del empleo femenino, en la medida en que incentiva a las mujeres inactivas a que ingresen al "mercado de empleo" como jefas de hogar desocupadas a realizar una contraprestación laboral, que en la práctica consiste en un empleo de baja calificación y remuneración y sin protección social.

El otro programa asistencial principal de transferencias de ingresos que basa el acceso al beneficio en la niñez es el llamado Plan Familias (Plan Nacional Familias por la Inclusión Social). Este programa está destinado a hogares en situación de pobreza con hijos menores de 19 años, o mujeres embarazadas, que no reciben otro tipo de beneficios sociales. En este caso el beneficio se gradúa según la cantidad de niños y niñas que vivan en el hogar y no se exige contraprestación laboral por parte de los adultos, sino que aseguren la asistencia escolar y los controles de salud de los menores.

De hecho, es la estrategia del gobierno que este programa incorpore a actuales beneficiarios del plan jefes que tienen pocas posibilidades de reinsertarse en el mercado de empleo. Según el diagnóstico oficial, este grupo incluiría a la mayoría de las mujeres beneficiarias con tres o más hijos a cargo, para quienes la carga de familia resultaría el principal escollo para un desenvolvimiento pleno en el mercado laboral. Resulta al menos cuestionable que la solución a las dificultades de empleabilidad de este sector poblacional sea su reclusión en la inactividad. Por otro lado, los niños y niñas de estos hogares quedan nuevamente sujetos a una cobertura modesta, transitoria y focalizada.

Un segundo grupo de programas comprende intervenciones de tipo asistencial destinadas a la atención de la niñez en situación de vulnerabilidad, y también de las madres durante el período de embarazo o lactancia. En general, están constituidos por variadas modalidades de acciones nutricionales - entrega directa de alimentos, provisión en salas maternales, comedores escolares o comunitarios - las que suelen complementarse con otras medidas de tipo educativo y sanitario.

Por otro lado, se encuentran los programas que procesan transferencias monetarias directas bajo la forma de "asignaciones familiares". En estos casos, la cobertura comprende a las familias de los trabajadores que se desempeñan en relación de dependencia y con contratos laborales registrados. El derecho a la percepción se extendió también a otros grupos familiares, principalmente los beneficiarios del sistema previsional y del subsidio por desempleo.

No obstante, la característica más significativa del régimen de asignaciones familiares es el alcance restringido de la cobertura, limitada a los trabajadores asalariados con relaciones contractuales formalizadas. De esta forma, resultan excluidos del beneficio los niños cuyos progenitores son trabajadores autónomos, o se desempeñan en actividades informales, el servicio doméstico o como asalariados no registrados. En consecuencia, prácticamente la mitad de los niños y las niñas del país no están cubiertos por los programas de asignaciones familiares. Aún más grave es comprobar que la limitación de la cobertura afecta principalmente a los hogares de menores ingresos y con mayor número de hijos.

Una idea de la desarticulación de la política de asignaciones familiares es que esta se financiaba inicialmente con un impuesto del 12% sobre la nómina salarial, alícuota que fue reduciéndose de manera progresiva en el curso de los últimos años. La disminución de las fuentes de financiamiento tuvo como objetivo inicial trasladar recursos a programas sociales sustentados en otros grupos de población. Así, la baja de la alícuota al 9% se utilizó para aumentar la contribución al sistema nacional de previsión; la posterior disminución al 7,5% se aplicó a financiar el Fondo Nacional de Empleo. Por ultimo, en el contexto de reducción general de las contribuciones a la seguridad social concedido a los empleadores se establecieron nuevas reducciones selectivas de las alícuotas, estimándose que la tasa promedio actualmente vigente se ubica alrededor del 5%, menos de la mitad de la alícuota con que se inició esta política. La reforma del régimen de asignaciones familiares dispuesta en 1996 responde claramente al objetivo de convalidar el deterioro producido en las fuentes de financiamiento, ajustando el gasto mediante normas que limitaron el acceso a la cobertura y los beneficios otorgados.

En consecuencia, para las políticas públicas de la Argentina, los niños y niñas tienen diferente valor, un "precio" distinto - incluso, cero - según sea la actividad laboral de los padres, las características del contrato de trabajo o el nivel del salario (con independencia del nivel del ingreso familiar, sea total o per cápita). Uno de los resultados de esta situación es la incapacidad para determinar los impactos distributivos efectivamente producidos por el régimen de asignaciones familiares en vigencia.

Con todo, las asignaciones familiares continúan representando un porcentaje importante dentro del total de los ingresos percibidos por un amplio sector de "familias numerosas" y cuyos miembros activos perciben bajos salarios. Además, el programa de asignaciones familiares era - al menos hasta los últimos cambios - una de las pocas políticas sociales que pretendían pagar, si bien a grupos restringidos, beneficios uniformes por iguales expresiones de carga o necesidad.

Por lo mismo, y a pesar de las limitaciones apuntadas cabe reconocer que el "programa de asignaciones familiares" proporciona una base importante sobre la cual estructurar un esquema universal de asistencia a la niñez. En primer lugar, por cuanto ofrece una fuente de recursos específica; en segundo término, por la extensión de la cobertura actual; tercero, por la tradición de reconocimiento de una asignación monetaria basada en la niñez. En consecuencia, la implementación del INCINI puede considerarse como una reforma del régimen de asignaciones familiares, destinada a extender la cobertura del mismo al conjunto de la niñez de la Argentina. Al menos en las etapas iniciales y mientras no se lleven a cabo las reformas tributarias que permitan mayor equidad y mayores recursos fiscales, el nivel de los beneficios otorgados por el INCINI puede que no altere de manera significativa la situación de algunos grupos de hogares (v.g.: asalariados formales de bajos ingresos). Sin embargo, conviene resaltar que incluso en este caso, habrán de contar con la garantía y certidumbre de seguir percibiendo los beneficios aún si tuvieran que enfrentar modificaciones de su estatus laboral (desempleo, informalidad). Lo significativo es que pasará a tener cobertura una importante cantidad adicional de familias de bajos ingresos, que actualmente no acceden al programa de asignaciones familiares.

3.2 Transferencias fiscales de ingresos que operan vía la política tributaria.

La política tributaria también opera mediante transferencias fiscales de ingreso fundadas en los niños y niñas. Así, la normativa correspondiente al llamado "impuesto a las ganancias" reconoce a los perceptores de ingresos una serie de "deducciones" en concepto de "cargas de familia". El sentido general de estas deducciones es reconocer situaciones diferenciadas entre los contribuyentes sustentadas en razón del número y composición del grupo familiar que depende de los ingresos del titular. Las "deducciones" - entre las que se incluyen los hijos a cargo - reducen el monto de los ingresos sujetos a impuesto y determinan un menor impuesto a pagar.

El punto que debe destacarse es que en tanto la deducción por cargas de familia no opera como un crédito fiscal reembolsable, sólo están en condiciones de percibir el subsidio implícito quienes tienen ingresos lo suficientemente elevados como para ser contribuyentes efectivos del impuesto a las ganancias. Dicho de otra forma, para aquellos perceptores cuyos ingresos no superen los "mínimos no imponibles" personales, las deducciones por cargas de familia no tienen ningún efecto práctico. Además, debido a que el impuesto a las ganancias opera con tasas marginales crecientes, en los hechos, el valor de las deducciones por cargas de familia se convierten en una transferencia (subsidio) creciente para un tramo importante de contribuyentes.

La propia definición del concepto de "carga de familia" que se utiliza en el esquema de deducciones admitido para el impuesto a las ganancias difiere notablemente del aplicado para las transferencias explícitas a las familias que se procesan a través del gasto social. Así, en el programa de asignaciones familiares el único sujeto reconocido para los beneficios son los hijos (la reforma de 1996 eliminó la asignación por cónyuge, la que sólo rige en el sistema previsional), hasta la edad de 18 años, con un pago anual adicional si concurren al sistema educativo. En el caso del impuesto a las ganancias en cambio, las personas físicas deducen como "cargas de familia" no sólo a los hijos - hasta los 24 años y sin condicionalidad respecto de la asistencia escolar - sino también al cónyuge y a otros familiares en línea colateral, ascendente y descendiente (como padre/madre; suegro/a; abuelo/a, nieto/a; yerno; nuera; etc.). La deducción es aplicable aún cuando las "cargas de familia" cuenten con ingresos propios; por cierto, en la medida en que dichos ingresos no superen un cierto tope anual. Adicionalmente, las debilidades de la administración tributaria hacen que las restricciones y condiciones establecidas para la aplicación de la deducción sean un canal adicional para la evasión.

Si bien los impactos redistributivos de los subsidios familiares que operan a través del sistema tributario son difíciles de cuantificar, es evidente que discriminan en contra de las familias de bajos ingresos puesto que, en la práctica, éstas no logran hacer efectivo el correspondiente "crédito fiscal". La inequidad, tanto horizontal como vertical, es una característica saliente del régimen que grava los ingresos personales. Por un lado, la normativa prevé un amplio conjunto de exenciones que favorecen a las rentas provenientes de la propiedad, preferentemente del capital financiero. Por otro lado, los ingresos del trabajo personal también están sujetos a contribuciones para la seguridad social, cuyo carácter básicamente proporcional, es factor de inequidad al imponer umbrales tributarios que afectan a las personas de bajos ingresos.

Dos conclusiones merecen destacarse aquí. Primero, que en la Argentina es posible encarar reformas tributarias sobre los ingresos personales que permitan, al mismo tiempo, aumentar la equidad y la recaudación. Segundo, la conveniencia de integrar los esquemas de transferencias fiscales de ingreso que operan a través del gasto social y de la política tributaria. De tal forma, se harían más evidentes - por tanto, más fácilmente evitables - las numerosas irracionalidades vigentes. Por ejemplo, las inconsistencias al momento de aplicar el concepto mismo de familia, definir beneficiarios, fijar el alcance de las coberturas o determinar el valor monetario de beneficios por igual concepto, etc. Al respecto, debería recordarse cómo la reforma del régimen de asignaciones familiares dispuso eliminar el beneficio por cónyuge y también, a partir de cierto nivel de salario, el beneficio por hijo; mientras tanto, se mantiene en vigencia el amplio conjunto de deducciones por "cargas familiares" del impuesto a las ganancias, subsidio fiscal que sólo aprovechan los perceptores de ingresos más elevados. Más aún, el monto de este subsidio es más alto cuanto mayor es el nivel de la renta personal imponible.

En materia de integración de los programas de transferencia de renta, cabe mencionar el ejemplo de Brasil, que en el año 2003 reunió bajo el programa Bolsa Familia, una serie de programas fragmentados que se dirigían a las familias pobres, como Bolsa Escola, Vale Gas, Bolsa Alimentaçao. Esta unificación fue considerada un paso previo para la implementación, en el año 2005, de la "Renda Basica de Ciudadania", cuya ley fue sancionada el 8 de enero de 2004. El objetivo es que en el momento en que la Renda Basica se encuentre funcionando a pleno, se haya logrado integrar los esquemas vigentes de ayuda social con el sistema de seguro social y el sistema del impuesto sobre la renta.

Todo lo anterior justifica la necesidad de reformar el sistema de tributación argentino sobre los ingresos personales ubicándolo en línea con los principios que inspiran el INCINI. Así, en el presente proyecto se propone unificar las transferencias fiscales de ingreso sustentadas en la familia, sobre la base de: 1) establecer una única transferencia "familiar" cuya fuente de derecho es la niñez; 2) eliminar los diferentes esquemas que transfieren ingresos monetarios a las familias, sea a través del gasto social como por la vía tributaria; 3) otorgar un subsidio universal, cubriendo a la totalidad de los niños y niñas (hasta cierta edad), que opere como una transferencia explícita, una suerte de crédito fiscal efectivo, pagado mensualmente a quienes tienen hijos o niños a cargo. Además, se propone ampliar la base imponible del impuesto a las ganancias de modo tal que todos los ingresos personales queden gravados, con independencia de la fuente en que se originan. Esto permitiría mejorar la equidad del sistema y aumentar la recaudación de modo tal de proporcionar los fondos requeridos para el pleno funcionamiento del FINCINI.

4. Características del "Fondo de Ingreso Ciudadano para la Niñez".

Los argumentos que más frecuentemente se esgrimen para apoyar las políticas de asistencia a la niñez toman en cuenta: 1) fundamentos de tipo ético, que consideran a los niños y niñas como sujetos "inocentes" y, por lo tanto, no culpables de su situación personal y social. Por ejemplo, en el caso de los niños/as no puede alegarse que la pobreza es consecuencia de falta de dedicación al trabajo o esfuerzo propio; 2) fundamentos basados en la idea de "contrato social intergeneracional", considerando que los niños y niñas de hoy deben ser motivo de cuidado porque serán los adultos que en el futuro deberán ocuparse de cuidar al resto de las personas dependientes, incluyendo las nuevas generaciones de jóvenes.

El ingreso incondicional que se propone financiar por medio del FINCINI se justifica en ambas perspectivas. En el derecho de toda persona económicamente dependiente a no sufrir las consecuencias de una situación de la que no es culpable, como también por los postulados solidarios típicos de la idea de contrato social. Una política de asistencia a la niñez, de carácter universal e incondicional, debe asumirse entonces como una responsabilidad del conjunto de la sociedad y no solamente involucrar a los padres y madres de niños pobres. Por lo mismo una política de este tipo debería verse como el inicio de un camino cuyo objetivo final es el establecimiento de redes de seguridad social más amplias, situación que se hace cada vez más urgente a poco que se observen las tendencias a la concentración de la riqueza y el ingreso, y la inestabilidad en el trabajo y en las remuneraciones que derivan de las actuales políticas.

El "derecho de todo niño/a a un nivel de vida adecuado para su desarrollo físico, mental, espiritual, moral y social", se reconoce crecientemente como un "derecho humano" fundamental en las sociedades contemporáneas y se expresa en normas jurídicas internacionales a partir de la aprobación de la Convención Internacional sobre los Derechos del Niño. Además, la Argentina ha incorporado los derechos de la niñez, de la "protección integral de la familia" y la "compensación económica familiar" como normas constitucionales.

El INCINI contribuirá también a introducir el debate acerca del necesario reconocimiento social a las tareas domésticas, un trabajo no remunerado, que es ejercido mayoritariamente por la mujer y se orienta, en gran medida, al cuidado y la atención de los niños. Los efectos favorables de garantizar un ingreso familiar básico - en este caso, a través de los niños - deberían manifestarse también sobre el mercado de empleo y los propios arreglos al interior del grupo familiar. En el primer caso, en tanto permite aliviar las presiones para la búsqueda de ingresos familiares complementarios que, como se señaló anteriormente, explica en buena medida la creciente feminización y precarización de la fuerza laboral. En cuanto al segundo, es sabido que en muchos hogares los niños y niñas deben asumir tareas domésticas en sustitución de otros miembros que deben concurrir al mercado de trabajo.

Si a los efectos señalados, sumamos que la mayoría de los estudios muestran que hay una mayor preocupación y responsabilidad de las madres por la suerte de los niños y niñas, a la vez que existen mayores índices de pobreza en los hogares monoparentales encabezados por mujeres, la conclusión es que parece más racional que sea la madre quien actúe como agente de percepción del INCINI. Por otra parte, esto terminaría con las situaciones de injusticia que se verifican en los casos de padres separados, en tanto suele ser el padre quien actúa como titular de los beneficios del "programa de asignaciones familiares" aún cuando la madre queda al cuidado de los niños.

La implementación de un programa de asistencia a los niños y niñas de carácter universal deberá tener un importante impacto redistributivo a nivel regional debido a que el acceso a los beneficios no depende de la condición de asalariados registrados de los padres, ni de su condición de desocupados inscriptos en el Plan jefe/a, o de contribuyentes efectivos en el impuesto a las ganancias. En igual sentido, operan factores demográficos puesto que las tasas de natalidad son más elevadas en el interior del país, mayor la población infantil y también mayor el promedio de niños por hogar.

Desde el punto de vista operativo, la alternativa propuesta evita algunos de los problemas típicos de los programas focalizados de sostenimiento de ingresos como los "tests de recursos" y "tests de necesidad" destinados a la evaluación del nivel de ingresos y condiciones de vida de los beneficiarios y la llamada "trampa de la pobreza". Esto significa que: 1) se evitarían excesivos gastos administrativos, de dudosa eficiencia, en tanto se requieren complejos sistemas de gestión para la evaluación permanente de los ingresos familiares; 2) no se desestimulan los esfuerzos personales para la búsqueda de ingresos alternativos, al tiempo que se generan condiciones para que no se acepten relaciones laborales de "explotación"; 3) evita las situaciones de clientelismo al eliminar las mediaciones para acceder a los beneficios.

En cuanto a la forma de operar fiscalmente, el INCINI debe considerarse como un ingreso familiar no sujeto a impuestos. Paralelamente, es preciso eliminar las deducciones por "cargas de familia" admitidas en el impuesto a las ganancias. De esta forma se lograrían dos objetivos. Primero, que los hogares de menores ingresos cuenten efectivamente con un crédito fiscal por los hijos. Segundo, que las familias de mayores ingresos paguen sus impuestos personales sobre una base tributaria mayor. En este caso, el esquema propuesto implica una modificación de la lógica vigente en materia de transferencias fiscales de ingreso: universalizar, en vez de focalizar el gasto en los más pobres; y focalizar la carga tributaria en los más ricos, en vez de universalizarla en el conjunto social.

En síntesis, la puesta en marcha del presente proyecto constituirá un paso significativo en dirección a revertir los efectos nocivos generados por las actuales políticas. En primer lugar, en tanto amplía notablemente la cobertura social a la niñez y a sus progenitores, incluyendo a los que no trabajan en el mercado asalariado formal. En segundo lugar, porque otorga mayor simplicidad administrativa y una mejor asignación de los recursos existentes. En tercer lugar, porque evita las desigualdades de tratamiento entre los propios niñas y niños del país, y el uso de los mismos como mercancía para el clientelismo político y la explotación familiar. En cuarto lugar, porque señalaría el camino para erradicar los graves problemas de deserción del sistema educativo. Finalmente, porque permitiría cambiar la estrategia con que se opera en el mercado laboral, apuntando a mejorar los beneficios de los que están "afuera" en lugar de seguir deteriorando las condiciones de trabajo de los que están "adentro".

5. Costo y fuentes de financiamiento del proyecto.

A los efectos de evaluar adecuadamente la viabilidad financiera del INCINI es preciso tomar en cuenta el concepto de "costo financiero neto"; esto es, el volumen de recursos adicionales requeridos para la implementación del mismo. Al respecto, conviene recordar la existencia de una serie de programas que captan (y transfieren) poder adquisitivo a las familias, fundados en la niñez, los que deberían reformarse y/o suprimirse y sus recursos aplicados al financiamiento del "ingreso ciudadano para la niñez".

De esta forma, el "costo financiero neto" del presente proyecto está dado por la diferencia entre el "costo financiero bruto" (resultante de multiplicar la cantidad de beneficiarios - aquí, los niños menores de 18 años - por el valor monetario del beneficio unitario) y los "ahorros" provenientes de la reducción/eliminación de gastos sociales dirigidos a la infancia. El resultado final indica la "brecha de financiamiento" que deberá cubrirse y su magnitud dependerá de tres factores principales: 1) la cantidad de niños; 2) el valor del INCINI; 3) los "ahorros" por reemplazo de programas sociales. La población infantil y el nivel de ahorro constituyen parámetros del problema y, de esta forma, el INCINI es la variable independiente determinante del nivel de la brecha de financiamiento.

El proyecto propone comenzar la aplicación del INCINI con un nivel inicial que puede calificarse como modesto. Aunque el mismo no alcance para cubrir totalmente las exigencias familiares en relación a la atención y cuidado de los niños, no obstante, se considera que habrá de permitir una mejora sustancial en las condiciones de vida de las familias más numerosas y de menores ingresos. En tal sentido, el valor inicial propuesto de $ 80 mensuales para los niños entre 0-5 años y para el beneficio prenatal, significa un piso tal que ninguna familia será perjudicada respecto de las asignaciones por hijo que actualmente percibe y, al mismo tiempo, resultarán beneficiados por la universalización de la cobertura un amplio número de hogares con ingresos reducidos e inestables. A partir de este piso, el valor del beneficio se incrementa procurando atender a los costos incrementales de la crianza de los niños a medida que aumenta su edad. Por ello, se establecen dos escalas adicionales: $ 100 mensuales por niños entre 6-15 años (que corresponde al período de escolaridad obligatoria) y de $ 120 entre 16 y 17 años.

El total de beneficiarios del INCINI, incluyendo niños y madres embarazadas es de aproximadamente 12,8 millones y el costo fiscal bruto, conforme los valores monetarios de la escala de beneficios propuesta, es alrededor de $ 14.665 millones (2,47% del PBI a precios corrientes estimado para el 2006).

Las estimaciones del costo financiero neto del INCINI, permiten afirmar la viabilidad financiera del mismo. Así lo indica, en primer lugar, la magnitud del financiamiento adicional requerido para universalizar la cobertura a la niñez. En segundo lugar, por las previsiones de incremento de los ingresos fiscales derivados de las reformas propuestas en relación al impuesto a las ganancias personales y en la distribución del producido resultante de ambas fuentes de recursos. Dicho incremento resulta de la generalización de la base tributaria del impuesto a las ganancias mediante la eliminación de las numerosas exenciones actualmente vigentes que, en los hechos, significan un tratamiento claramente discriminatorio contra los que obtienen ingresos del trabajo. En el mismo sentido actúa también la propuesta de eliminación de las deducciones impositivas por "cargas de familia" y la unificación (y reducción parcial) de los mínimos no imponibles de las distintas categorías de perceptores de rentas. Estas medidas redundarán en un régimen tributario más sencillo y transparente, permitiendo así mejoras sustanciales en la administración tributaria, el control de la evasión y la recaudación.

El costo fiscal neto es menor considerando recursos provenientes tanto de fuentes tributarias existentes como de programas sociales que se orientan a la atención de los niños. Al respecto, cabe mencionar, en primer lugar, los recursos financieros provenientes de la contribución que realizan las empresas sobre los salarios de los trabajadores según lo dispone el régimen de asignaciones familiares. En segundo lugar, el ahorro fiscal resultante de la eliminación de las deducciones por cargas de familia (con excepción del cónyuge) contempladas en la normativa del impuesto a las ganancias. Ambos beneficios son reemplazados a partir de la entrada en vigencia de este proyecto de ingreso universal a los niños, percibido de manera directa por las familias. En tercer lugar, y por la misma razón señalada antes, habrán de eliminarse y/o redimensionar su escala operativa una serie de programas asistenciales que actualmente transfieren ingresos monetarios focalizados en las familias con niños. A modo de ejemplo, las pensiones no contributivas a madres de más de siete hijos; becas estudiantiles; y, especialmente, el Programa de Jefes/as de Hogar Desocupados y el Plan Familias.

Los recursos provenientes de la aplicación plena del 7,5% de la masa salarial registrada del sector privado de la economía se estiman en un mínimo de aproximadamente $ 6.800 millones. El cálculo toma en cuenta la masa salarial declarada por el sector privado en promedio para el 2005 y la vigencia plena de la alícuota señalada previamente. La recaudación efectiva proveniente de esta fuente debería incrementarse en la medida en que se afirme la recuperación de la actividad económica, aumente el empleo asalariado formal por mejoras en los sistemas de control de la evasión y del trabajo no registrado, y la remuneración del trabajo. Por otra parte, el pago directo del INCINI a las familias, evitando el sistema de compensaciones del actual régimen de asignaciones familiares, hará más transparente y simple la determinación de la obligación por parte de las empresas. De esta forma, se elimina uno de los mecanismos de fraude fiscal y evasión contributiva.

Finalmente, cabe mencionar que la estimación de recursos aplicables al FINCINI sólo toma en cuenta a la contribución sobre la masa salarial del sector privado, debiendo recordarse que las asignaciones familiares también son abonadas - con cargo a su propio presupuesto - por el sector público, tanto a nivel nacional, como en provincias y municipios.

En cuanto a los recursos provenientes del ahorro en otros programas sociales que serían suprimidos y/o redimensionados en su escala operativa, éstos se estiman en un valor mínimo aproximado de $ 3.700 millones. La estimación se basa en las partidas presupuestarias asignadas para el 2006 a los programas de pensiones no contributivas a madres de más de 7 hijos, los programas de becas estudiantiles, el programa Familias y parte del programa de Jefes/as de Hogar Desocupados. En cuanto a este último, el carácter universal del INCINI implicará que una proporción relevante de los beneficiarios del PJJHD percibirá una transferencia de ingresos mayor al beneficio de $150 que actualmente perciben.

Resulta entonces que la brecha de financiamiento neto requerida para la aplicación del INCINI se reduce a aproximadamente $ 4.160 millones anuales (0,7 % del PBI proyectado para el 2006). El margen de financiamiento adicional requerido por el proyecto no puede ser un argumento para cuestionar su aprobación, porque es perfectamente financiable en las actuales circunstancias.

En primer lugar, la subestimación de los recursos tributarios de la Nación contenida en el presupuesto 2006 permitiría cubrir la brecha de financiamiento señalada. Por ello, el proyecto incorpora una cláusula de afectación al FINCINI de los incrementos de recaudación tributaria por sobre las previsiones establecidas en la Ley de Presupuesto 2006.

En segundo lugar, a favor de la sustentabilidad fiscal del establecimiento de una política de ingreso de ciudadanía se proponen reformas en el eje más débil y regresivo de la política tributaria: el impuesto a las ganancias. No se trata de promover en el presente proyecto una reforma integral del mismo, sino de corregir los aspectos más críticos de la normativa vigente. Así, se propone: i) eliminar exenciones que constituyen privilegios injustificados a ciertas fuentes de renta, centralmente, las rentas financieras; ii) eliminar las deducciones por cargas de familia (excepto el cónyuge); iii) tender hacia una mayor uniformidad de los mínimos no imponibles de las distintas categorías de rentas, mejorando la equidad horizontal del sistema; iv) simplificar el sistema mejorando las posibilidades de control de la evasión.

Las modificaciones propuestas, junto con la recuperación de la actividad económica y los ingresos que viene registrándose en el último tiempo, permiten estimar un importante incremento en la recaudación del impuesto a las ganancias, tanto del proveniente de las personas físicas como de las sociedades de capital. En simultáneo con el aumento de la recaudación se propone una modificación en la distribución del producido del impuesto a las ganancias. La nueva distribución elimina la detracción previa de $ 580 millones (afectada al sistema previsional, ATN y provincias), al tiempo que se reduce del 20% al 17% la participación del sistema previsional; aumenta al 70% los recursos destinados a la masa coparticipable entre Nación y Provincias; y destina el 13% restante al FINCINI. Esto último, viene a reemplazar partidas cuya afectación concreta tiene una elevada dosis de discrecionalidad. Por esta misma razón, paralelamente se registra una mayor asignación de recursos a través del régimen de coparticipación federal de impuestos.

Debe notarse aquí que, tanto las provincias como los municipios, resultarán al mismo tiempo favorecidos financieramente por dos vías. Por un lado, en tanto el INCINI reemplaza las asignaciones familiares que pagan de manera directa a su personal y que gravan así sus presupuestos; por otro lado, en tanto, la propia vigencia del INCINI habrá de significar una mejora de los ingresos familiares de los grupos más vulnerables y, en consecuencia, menores demandas sociales en materia de programas asistenciales.

Sin perjuicio de lo señalado previamente, cabe al Gobierno Nacional en su conjunto, la responsabilidad para complementar los recursos que fueran necesarios para la plena aplicación del INCINI, sea a través de la reasignación de otras partidas de gasto de menor impacto social, como también mediante la aplicación de otros recursos de origen tributario. Lo que de ninguna forma podrá admitirse es que la sociedad argentina no cuenta con recursos suficientes para garantizar a los niños mejores condiciones de vida en el presente y para el futuro.

Por las razones expuestas, solicitamos la aprobación del presente proyecto de ley.

| Firmante | Distrito | Bloque |

|---|---|---|

| CARRIO, ELISA MARIA AVELINA | CIUDAD de BUENOS AIRES | ARI |

| PEREZ, ADRIAN | BUENOS AIRES | ARI |

| RODRIGUEZ, MARCELA VIRGINIA | BUENOS AIRES | ARI |

| QUIROZ, ELSA SIRIA | BUENOS AIRES | ARI |

| GARCIA, SUSANA ROSA | SANTA FE | ARI |

| GARCIA MENDEZ, EMILIO ARTURO | CIUDAD de BUENOS AIRES | ARI |

| BISUTTI, DELIA BEATRIZ | CIUDAD de BUENOS AIRES | ARI |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |

| JUSTICIA |

| PREVISION Y SEGURIDAD SOCIAL |