PROYECTO DE TP

Expediente 1637-D-2009

Sumario: REGIMEN SIMPLIFICADO PARA PEQUEÑOS CONTRIBUYENTES, LEY 24977: MODIFICACIONES SOBRE ACTUALIZACION DE LAS ESCALAS DE INGRESOS BRUTOS Y DE LOCACIONES Y PRESTACIONES DE SERVICIO.

Fecha: 15/04/2009

Publicado en: Trámite Parlamentario N° 28

El Senado y Cámara de Diputados...

Modificación Régimen

Simplificado para pequeños contribuyentes

Artículo 1.- Modifíquense los

incisos a), b) y d) del artículo 2 del anexo de la Ley 24.977 y sus modificatorias,

los que quedarán redactados de la siguiente forma:

a) Que por locaciones y/o

prestaciones de servicios hayan obtenido en el año calendario inmediato

anterior al período fiscal de que se trata, ingresos brutos inferiores o iguales al

importe de pesos doscientos dieciséis mil ($ 216.000).

b) Que por el resto de las

actividades enunciadas, incluida la actividad primaria, hayan obtenido en el año

calendario inmediato anterior al período fiscal de que se trata, ingresos brutos

inferiores o iguales al importe de pesos cuatrocientos treinta y dos mil ($

432.000).

d) Que el precio máximo unitario de

venta, sólo en los casos de venta de cosas muebles, no supere la suma de

pesos dos mil seiscientos ($ 2.600).

Artículo 2.- Sustitúyanse el

segundo y tercer párrafo del artículo 3 del anexo de la Ley 24.977 y sus

modificatorias por los siguientes:

Si la actividad principal del

contribuyente queda encuadrada en el referido inciso a) quedará excluido del

régimen si al sumarse los ingresos brutos obtenidos por actividades

comprendidas por el citado inciso b), superare el límite de pesos doscientos

dieciséis mil ($ 216.000).

En el supuesto que la actividad

principal del contribuyente quede encuadrada en el inciso b) del artículo

anterior quedará excluido del régimen si al sumarle los ingresos brutos

obtenidos por actividades comprendidas por el inciso a) de dicho artículo,

superare el límite de cuatrocientos treinta y dos mil ($ 432.000).

Artículo 3.- Sustitúyase el

artículo 8 del anexo de la Ley 24.977 y sus modificatorias por el siguiente:

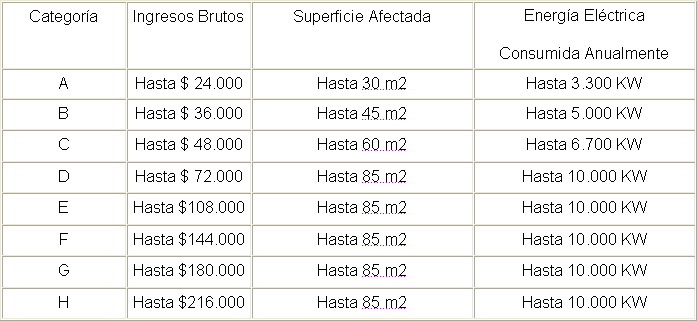

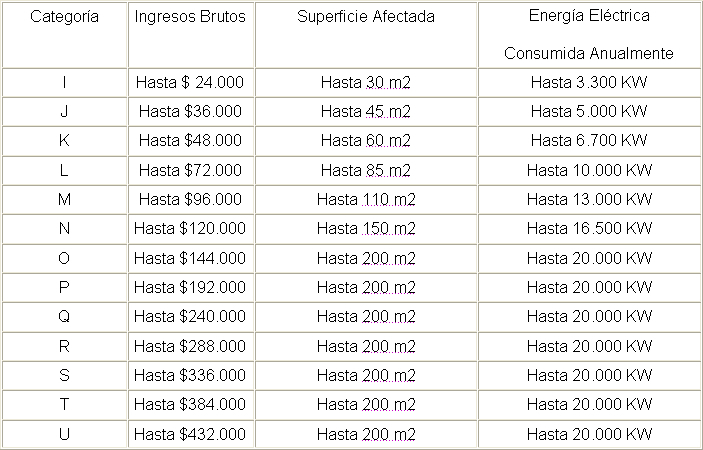

Se establecen las siguientes

categorías de contribuyentes -según el tipo de actividad desarrollada o el

origen de sus ingresos- de acuerdo con los ingresos brutos anuales y las

magnitudes físicas, que se indican a continuación:

a) Locaciones y/o prestaciones de

servicios:

b) Resto de las actividades:

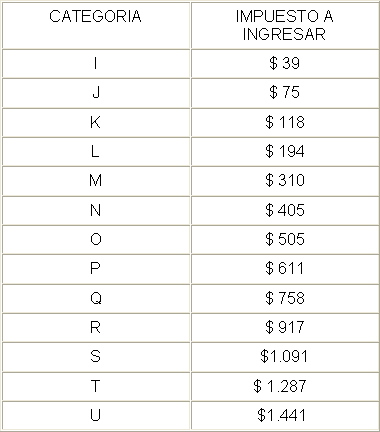

Artículo 4.- Sustitúyase los

incisos a) y b) del artículo 12 del anexo de la Ley 24.977 y sus modificatorias

por el siguiente:

a) Prestación de servicios o

locaciones:

b) Resto de las actividades:

Artículo 5.- Sustitúyase el

inciso a) del artículo 27 del anexo de la Ley 24.977 y sus modificatorias por el

siguiente:

a. Serán sancionados con una multa

de pesos cien ($ 100) a pesos nueve mil ($ 9.000) y clausura de un (1) día a

cinco (5) días, los pequeños contribuyentes inscriptos en el Régimen

Simplificado (RS) que incurran en los hechos u omisiones previstos en el

artículo 40 de la citada ley, o en alguno de los indicados a continuación:

1) Sus operaciones no se

encuentran respaldadas por las respectivas facturas o documentos

equivalentes correspondientes a las compras, obras, locaciones o prestaciones

aplicadas a la actividad.

2) No exhibiere en el lugar visible

que determine la reglamentación los elementos indicados en el artículo

anterior. Si la omisión de exhibición se refiriera a uno solo de los mencionados

elementos, la sanción será de clausura o multa, de acuerdo con la evaluación

que realice el juez administrativo interviniente.

Artículo 6.- Comuníquese al

Poder Ejecutivo.

FUNDAMENTOS

Señor presidente:

La Ley 24.977 puso en vigencia a

partir de 1998 el Régimen Simplificado para Pequeños Contribuyentes.,

denominado Monotributo. Este Régimen se forma de un componente impositivo

que integra el Impuesto a las Ganancias y el Impuesto al Valor Agregado, y un

componente previsional.

Pueden encuadrar en este Régimen

aquellos contribuyentes que no superen determinados parámetros establecidos

por la Ley: ingresos anuales, superficie afectada a la actividad, energía

eléctrica consumida y precio unitario de venta.

Para categorizarse en el régimen

los contribuyentes deben calcular los ingresos brutos acumulados, energía

eléctrica consumida y la superficie afectada a la actividad. De esta forma el

contribuyente encuadra en la categoría de acuerdo al mayor valor de los tres

parámetros.

Desde la vigencia de este régimen

no se han actualizado las escalas de ingresos brutos anuales. El crecimiento

de la inflación en los últimos años tuvo como consecuencia el incremento del

valor de los precios en la venta de bienes y en la locación y/o prestación de

servicios, esto produce que una masa considerable de contribuyentes quede

excluidos del régimen por superar los límites de $72.000 para el caso de

locación y/o prestación de servicios y $144.000 para el resto de actividades. El

contribuyente que supera estos límites queda incorporado en Régimen General

de Impuestos Nacionales.

Proponemos actualizar el parámetro

de ingresos brutos con el fin de incorporar nuevamente esa gran cantidad de

contribuyentes que quedaron al margen del

régimen. Es dable destacar el

aumento considerable del costo impositivo que implica tributar por el régimen

general de impuestos. La falta de actualización de las escalas de ingresos en el

Monotributo trae aparejado la subfacturación o no-facturación de las ventas por

parte de algunos contribuyentes.

Con el presente proyecto

incorporamos 4 nuevas escalas para el caso de locaciones y/o prestaciones de

servicios: Categoría E (hasta $108.000), Categoría F (hasta $144.000),

Categoría G (hasta $180.000), Categoría H (hasta $216.000). También seis

nuevas escalas para el resto de actividades: Categoría P (hasta $192.000),

Categoría Q (hasta $240.000), Categoría R (hasta $288.000), Categoría S

(hasta $336.000), Categoría T ($384.000), Categoría U ($432.000). Además

proponemos la eliminación de la primer categoría que rige en la actualidad, de

esta manera tanto para el caso de locación y/o prestaciones de servicios y para

el resto de actividades la primer categoría incluirá aquellos contribuyentes que

tengan ingresos brutos anuales hasta $24.000.

También proponemos un aumento

del límite en las multas aplicables por hechos u omisiones del artículo 40 de la

Ley de Procedimiento Tributario, elevando el límite máximo de $3.000 a

$9.000.

Creemos fundamental incorporar

estas modificaciones con el objetivo de desalentar la informalidad en las

actividades económicas e incentivar de esta manera una mejor cultura

tributaria permitiendo a todos los pequeños contribuyentes cumplir con sus

obligaciones tributarias y previsionales.

El presente proyecto solo constituye

un pequeño paso respecto a la reforma integral del sistema tributario argentino

que aún se encuentra pendiente. El mensaje del presupuesto 2009 establece la

necesidad de mantener un sistema transparente, sencillo y moderno que facilite

y contribuya a sostener un modelo

económico de crecimiento con

inclusión social. Es evidente la necesidad de implementar varias reformas:

reducir la participación de los impuestos indirectos en la recaudación total (el

IVA y el Impuesto al cheque representan el 34% del total de recaudación

previsto para el 2009). Establecer exenciones a los productos de la canasta

básica. Eliminar aquellas exenciones que no persiguen un objetivo social como

son los beneficios impositivos que alcanzan la actividad minera. En síntesis, es

necesario avanzar hacia una reforma impositiva integral con fundamentos en

los principios de equidad, eficiencia y legalidad. Además reformular el régimen

actual de coparticipación federal de impuestos en acuerdo y armonía con las

provincias.

Entendemos que el Impuesto al

Valor Agregado representa una forma efectiva de recaudación para el fisco con

un bajo costo de administración, pero necesitamos atenuar la regresividad del

mismo. Para un impuesto al consumo de estas características existen dos

formas de atenuar la regresividad, con disminución de alícuotas y exenciones a

productos de la canasta básica. Desde la Coalición Cívica presentamos el

proyecto con número de expediente 2459-D-2006, reproducido en el 3471-D-

2008. Este proyecto contempla una reducción de la alícuota general del 21% al

18%, y una reducción del 27% al 23% para la alícuota aplicable a los servicios

públicos de gas, electricidad y agua. Respecto al Impuesto al Cheque hemos

presentado el proyecto de ley con número de expediente 1046-D-2007, en el

que proponemos una reducción progresiva del mismo hasta su extinción

definitiva. También proponemos que el total recaudo por este tributo sea

distribuido en su totalidad entre la Nación y Provincias de acuerdo al Régimen

de Coparticipación Federal, en la actualidad el 70% es asignado directamente a

la Nación y el 30% se asigna al Régimen de Coparticipación para su distribución

entre Nación y Provincias.

En el caso del Impuesto a las

Ganancias es necesario revisar las deducciones personales del Art.23 de la

Ley, es imprescindible una actualización justa del mínimo no imponible, cargas

de familia y deducción especial. El ámbito correcto de discusión de estas

deducciones debe ser la Cámara de Diputados, y no determinarse

discrecionalmente a través de un Decreto del Poder Ejecutivo, cómo se hizo a

través del Decreto 1426 el 9 de Setiembre de 2009.

Otro punto importante respecto al

Impuesto a las Ganancias es la necesidad de revisar las exenciones

establecidas en el Art.20 de este tributo. Al respecto desde la Coalición Cívica

hemos presentamos diversos proyectos, uno de ellos es el Ingreso Ciudadano

para la Niñez (INCINI) donde se realiza una importante reforma de este tributo.

Por otro lado, manteniendo el espíritu del INCINI, hemos presentado otro

proyecto que elimina ciertas exenciones del Impuesto a las Ganancias, través

del expediente 2308-D-2004, reproducido en el expediente 2476-D-2007 y

recientemente en el 1640-D-2008. Con estos proyectos intentamos eliminar

ciertas exenciones, quizás las más importante es la exención a las rentas

financieras, como ser rentas provenientes de la compraventa de acciones,

títulos, bonos; o los intereses provenientes de depósitos en caja de ahorro y a

plazo fijo en entidades bancarias. Otro punto importante a considerar es la

grababilidad de las rentas de magistrados y funcionarios judiciales Nacionales,

Provinciales y de la Ciudad Autónoma de Buenos Aires, así también las rentas

de los Miembros del Consejo de la Magistratura, vocales de tribunales de

cuenta, miembros de Tribunales Fiscales nacionales, provinciales o de la

Ciudad Autónoma de Buenos Aires y demás organismos de fiscalización. Esta

situación es contemplada en el proyecto al cual hacemos mención.

Por lo expuesto anteriormente es

que pedimos la aprobación de este proyecto de ley.

| Firmante | Distrito | Bloque |

|---|---|---|

| PEREZ, ADRIAN | BUENOS AIRES | COALICION CIVICA - ARI - GEN - UPT |

| REYES, MARIA FERNANDA | CIUDAD de BUENOS AIRES | COALICION CIVICA - ARI - GEN - UPT |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |