PROYECTO DE TP

Expediente 1367-D-2009

Sumario: SOLICITAR AL PODER EJECUTIVO DISPONGA LOS MEDIOS CONDUCENTES PARA PAGAR LA DEUDA CON LA PROVINCIA DE CORDOBA, SEGUN LO NORMADO EN LA LEY 23548, DE COPARTICIPACION FEDERAL DE RECURSOS FISCALES.

Fecha: 01/04/2009

Publicado en: Trámite Parlamentario N° 22

La Cámara de Diputados de la Nación

RESUELVE:

Solicitar al Poder Ejecutivo Nacional el

urgente pago de la deuda que sostiene con la Provincia de Córdoba en concepto

de incumplimiento del articulo 7 de la ley 23.548 de Coparticipación Federal de

Recursos Fiscales por el cual se establece la garantía de un porcentaje mínimo del

34 % sobre toda la recaudación tributaria de la jurisdicción nacional tengan o no

el carácter de distribuible; y cuyo monto acumulado nominal en el periodo 2002-2008

estimamos en aproximadamente $ 3.100 millones de pesos

FUNDAMENTOS

Señor presidente:

El día 7 de Enero de 1988, la Cámara de

Diputados de la Nación sancionó la Ley 23.548 de coparticipación Nación / Provincias.

El signo distintivo de los años inmediatos

siguientes fue la aprobación de impuestos con afectación específica y sistemas paralelos

de distribución. La ley de coparticipación, abandonó su característica central: un régimen

universal de distribución inter-jurisdiccional.

Por otra parte, el grueso de los recursos a

distribuir fue cercenado en los ´90 a través de los pactos fiscales que establecieron la pre-

coparticipación y afectaron de manera específica, importantes porciones de algunos

impuestos. El sistema se hizo tan complejo que hoy se lo conoce como el "laberinto" de la

coparticipación. Algunas de las exacciones fueron:

- 15 % de la masa coparticipable con

destino al sistema previsional

- Ganancias: sumas fijas y porcentajes

destinados al sistema previsional y ATN

- I.V.A.: 11 % con destino al sistema

previsional

- Internos y otros: 19,355 % para fines

específicos de tipo cultural

- Combustibles: 21 % para el sistema de

seguridad social y 42 % para viviendas

- Créditos y Débitos bancarios: 70 % con

destino a la emergencia nacional

- Impuesto adicional a los cigarrillos con

destino al sistema previsional

También debemos tener en cuenta que la

imposición sobre el comercio exterior, que a partir del año 2002, se incrementó de manera

notable, por efecto de las retenciones, no es coparticipable por razones

constitucionales.

El impacto sobre la

coparticipación provincial fue tremendo. De acuerdo un trabajo del Banco Mundial:

"Argentina. Reforming Policies and Institutions for Efficiency and Equity of Public

Expenditures" (Report No.25991-AR) fechado el 10/09/03 (www.worldbank.org), el

promedio de las transferencias a las provincias en los ´90 fue del 35 % de toda la

recaudación de la administración nacional.

Para evaluar dicha cifra debemos tener en

cuenta que la Ley 23.548 preveía sobre la masa coparticipable una distribución al conjunto

de provincias del 56,66 %. Sólo estaba excluida de ese concepto la recaudación de

Aduanas que representó a lo largo de esa década un 7,32 % de la recaudación

nacional.

Con ello, la participación teórica de las

provincias en los ´90 debió llegar al 52,5 % sobre la recaudación nacional. Sin embargo,

de acuerdo a la estimación del Banco Mundial fue sólo del 35 %, por efecto de las

detracciones que comentamos mas arriba.

Sin embargo, debido a la

dimensión de las detracciones, deberíamos hoy preguntarnos porque no se redujo aún

más. Es que los pactos fiscales fueron cediendo porcentajes de coparticipación, pero a

cambio de compensaciones muy concretas: refinanciación de las deudas de corto plazo de

las provincias y un "piso" de coparticipación. Una cifra en valores absolutos que la

jurisdicción nacional garantizaba a las provincias al margen de la aplicación de los índices

de coparticipación modificados por los pactos fiscales.

Es por ese "piso garantizado" que las

detracciones no afectaron las finanzas provinciales en el corto plazo. Comenzó con una

cifra de 725 millones mensuales netos para el conjunto de las provincias en el primer

pacto fiscal (12/08/92) y llegó en el año 2001 a 1.363 millones mensuales. Aunque la

coparticipación se incrementó menos que proporcionalmente a la recaudación nacional, los

valores efectivos aumentaron en un 88 %.

Pero en el año 2002

sucedieron dos hechos cruciales para la coparticipación. En primer lugar, el 27 de Febrero

de 2002 se firmó un nuevo pacto fiscal (avalado por Ley 25.570) por el cual las provincias

renunciaron al "piso garantizado" fijado en los Pactos Fiscales.

En segundo lugar, la fuerte devaluación

posibilitó reintroducir las retenciones a las exportaciones, modificando el perfil de la

recaudación nacional. Los recursos provenientes del comercio exterior, que en año 2001

habían sido del 4,42 % pasaron a triplicarse. A ello debe sumarse la menor coparticipación

de la imposición sobre los movimientos bancarios.

Y recién allí la coparticipación se derrumbó.

Por una parte, volvió a depender del cálculo efectivo, (con todas sus detracciones), y por

la otra, con una altísima proporción de retenciones sobre exportaciones (no

coparticipables) que cubrió la brecha de recaudación por la recesión en la actividad

interna.

Y ese derrumbe ocurrió porque las

detracciones a los porcentajes fijados en la Ley 23.548 habían sido "canjeadas" por las

provincias a cambio de un "piso" de garantía a través de los pactos fiscales.

En un momento dado, ese "piso" se elimina,

pero todas las ventajas que habían cedido las provincias a la Nación, a cambio, quedaron

firmes.

Y el efecto de las cesiones de mediano y

largo plazo que realizaron las provincias, se expresaron en toda su dimensión. Lo reconoce

el Banco Mundial cuando en el estudio citado resalta:

"3.2. Durante los años 90, las

provincias recibieron un promedio de cerca de 35 por ciento de todos los impuestos

federales. Con la introducción en 2002 del impuesto de exportación, que no se comparte

con las provincias, la proporción de impuestos federales transferidos a las provincias

declinó al 25 por ciento durante 2002." (Citado, Pág.13)

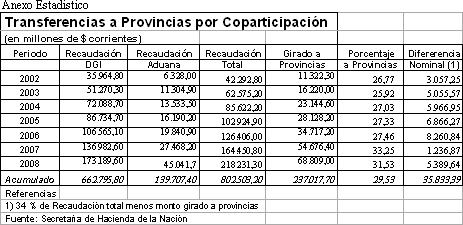

Estos porcentajes se derrumbaron desde

niveles del 35 % en los ´90 (y también en el 2001) hasta niveles muy inferiores al 34 %

entre los años años 2002 y 2006. (Ver anexo estadístico)

Según nuestros cálculos, el monto acumulado

nominal (sin intereses ni actualizaciones), no girado al conjunto de las provincias, tal como

se estima mas abajo, llega a $ 35,8 miles de millones en el periodo 2002-2008. Nuestra

estimación es que a la Provincia de Córdoba a la que representamos le corresponde de

aquel monto, aproximadamente $ 3.100 millones de pesos.

El impacto combinado del proceso, tanto en

gastos como en recursos provinciales tendió a modificar las condiciones de las finanzas

provinciales. Ha sido un proceso de décadas, donde existió un aumento de erogaciones

provinciales por transferencia de servicios, junto a menores recursos coparticipados.

Queda en claro el porque en materia fiscal existen excedentes en la Nación y graves

falencias en las provincias.

Entendemos que el problema puede ser

superado por aplicación, que debió ser automática del art. 7 de la ley 23548. Su

importancia deriva de lo siguiente: aunque por la Constitución Nacional los impuestos

sobre el comercio exterior no son coparticipables, por éste artículo, operan de manera

indirecta como garantía. El artículo expresa:

"ARTICULO 7º - El monto a

distribuir a las provincias, no podrá ser inferior al treinta y cuatro por ciento (34%) de la

recaudación de los recursos tributarios nacionales de la Administración Central, tengan o

no el carácter de distribuibles por esta Ley."

El debate de la ley confirma el criterio que

guiaba a los legisladores. Por tratarse de la ley de coparticipación, la Cámara de origen es

la de Senadores. Allí, los informantes por la mayoría y primera minoría expresaron lo

siguiente respecto a este artículo (Reunión 26º del 7 y 8 de Enero de 1988 de la Cámara

de Senadores de la Nación)

Senador Trilla por

Capital Federal:

"[. . .] El artículo 7º fija un

parámetro o piso del monto total de impuestos que van a recibir las provincias en forma

global. Me refiero a que se ha establecido que recibirán en conjunto por lo menos el 34

por ciento. El monto a distribuir no podrá ser menor que el 34 por ciento de la

recaudación de recursos tributarios que tenga la administración central, sea por impuestos

coparticipables o no coparticipables , excluyendo por cierto, aquellos con afectación

específica o cuentas especiales. Tiene el sentido de dar una estabilidad porcentual a lo que

recaude la administración nacional y lo que se asigne a las provincias, a efectos de evitar

que por diferencias de signo político o mediante la aplicación de medidas de diverso tipo

se pueda eludir de alguna manera la entrega de esos recursos. [. . .]" (página 2379)

Senador Romero

por Salta:

"[. . . .] También es

destacable en este proyecto la cláusula de garantía fijada por el artículo 7º según el cual

las provincias nunca podrán recibir menos del 34 por ciento del total de la recaudación de

los recursos tributarios nacionales de la administración central.

De esta forma se mantendrá

la relación de recursos entre la Nación y las provincias en un porcentaje mínimo a favor de

estas últimas, que no podrán verse afectadas en caso de que la Nación decidiera

incrementar sus recursos tributarios que son exclusivos en desmedro de los que son

coparticipables. [. . .]" (pág. 2384)

Mientras el mínimo es 34 % sobre toda la

recaudación de la Administración Nacional, la relación efectiva ha llegado a detentar

puntos mínimos por debajo del 26 %. (Ver anexo estadístico). Una caída que desde la

proporción original implica que las Provincias en términos reales estarían recibiendo

proporciones muy bajas respecto de lo que correspondería.

A la época de la sanción de la actual ley de

coparticipación, a las provincias no se les escapó la posibilidad de que la esencia de la ley

pudiera ser burlada. Existían varios mecanismos posibles: asignación específica a la masa

coparticipables, y a algunos impuestos en particular; creación de nuevos impuestos con

asignación específica; eliminación de impuestos coparticipables; aumento de recaudación

por vía de impuestos sobre el comercio exterior, etc. Justamente todos los mecanismos

que luego fueron utilizados.

En previsión de ello

introdujeron el mencionado artículo 7. Ese texto es una garantía, un porcentaje mínimo

sobre todos los impuestos recaudados por la jurisdicción nacional, sean o no

coparticipables. Si bien los impuestos sobre el comercio exterior son de asignación

exclusiva a la Nación, integran la base garantizada por dicho artículo, y de hecho se

transforman en una coparticipación de las retenciones

Sobre estas bases, el bloque del Partido

Socialista realizó un pedido de informes a la Jefatura de Gabinete de Ministros. La

respuesta a este planteo ha sido (respuesta a la pregunta 152 del Informe Nro. 68 de la

JGM) que el acuerdo Nación - Provincias de Febrero de 2002 ratificado por la Ley 25.570

ha derogado dicha disposición. Textualmente expresa:

"El Acuerdo Nación-Provincias

sobre Relación Financiera y Bases de un Régimen de Coparticipación Federal de

Impuestos, suscripto el 27 de febrero de 2002, ratificado por ley Nº 25.570 en su artículo

4º deja sin efecto todas las garantías sobre los niveles a transferir por el Gobierno

Nacional correspondiente a los regimenes comprendidos en los artículos 1º, 2º, y 3º del

mismo Acuerdo. El régimen comprendido en el citado artículo 1º es el correspondiente a la

Ley 23.548."

La respuesta a este criterio tiene dos

aspectos. En primer lugar, dicho acuerdo sólo derogó de manera explícita los "pisos" de

los pactos federales anteriores. La derogación de la cláusula de garantía de la Ley 23.548

supone la necesidad de una derogación explícita, sobre todo cuando no se trata de una ley

más, sino de una ley convenio que tiene especificidades en el texto constitucional tales

como el requerimiento de un pacto previo Nación/provincias y ratificación por leyes

provinciales. Debemos agregar a ello que en ninguna de las bases de datos legislativas,

tanto oficiales y privadas, aparece una nota al margen respecto a la supuesta derogación

y/o limitaciones del alcance de dicho artículo

Pero aún suponiendo que sin derogar de

manera explícita el art. 7 de la Ley 23548, caen sus efectos, no puede haber una ley que

modifique el texto constitucional. La norma citada por la Jefatura del Gabinete de Ministros

contradice la cláusula sexta de las Disposiciones Transitorias de la Constitución Nacional

de 1994 que expresa:

"Sexta: Un

régimen de coparticipación conforme lo dispuesto en el inciso 2 del artículo 75 y la

reglamentación del organismo fiscal federal, serán establecidos [. . .]; tampoco podrá

modificarse en desmedro de las provincias la distribución de recursos vigente a

la sanción de esta reforma y en ambos casos hasta el dictado del mencionado

régimen de coparticipación."

No puede existir duda alguna

respecto a que el cambio ha sido realizado "en desmedro de las provincias" y en el periodo

que va entre "la sanción de esta reforma [. . .] hasta el dictado del mencionado régimen

de coparticipación".

Un reclamo en el mismo sentido que el que

se realiza en esta iniciativa, ha sido realizado mediante un proyecto similar por el Senador

Rubén Giustiniani en la Cámara de Senadores y el que fué aprobada por la misma.

Es por todo ello, que solicitamos al Poder

Ejecutivo Nacional el estricto cumplimento del articulo 7 de la ley 23.548 de

Coparticipación Federal de Recursos Fiscales.

Anexo Estadistico

| Firmante | Distrito | Bloque |

|---|---|---|

| SESMA, LAURA JUDITH | CORDOBA | PARTIDO SOCIALISTA |

| VEGA, JUAN CARLOS | CORDOBA | COALICION CIVICA - ARI - GEN - UPT |

| MORANDINI, NORMA ELENA | CORDOBA | MEMORIA Y DEMOCRACIA |

| BALDATA, GRISELDA ANGELA | CORDOBA | COALICION CIVICA - ARI - GEN - UPT |

| MARTINEZ ODDONE, HERIBERTO AGUSTIN | CORDOBA | UCR |

Giro a comisiones en Diputados

| Comisión |

|---|

| PRESUPUESTO Y HACIENDA (Primera Competencia) |