PROYECTO DE TP

Expediente 0386-D-2014

Sumario: ACTIVIDAD MINERA, LEY 24196; MODIFICACION DEL ARTICULO 22, SOBRE VALOR BOCA DE MINA; DEROGACION DE LA LEY 24402 DE FINANCIAMIENTO Y DEVOLUCION DE IVA.

Fecha: 10/03/2014

Publicado en: Trámite Parlamentario N° 4

El Senado y Cámara de Diputados...

Artículo 1°: Modificase el artículo 22° de la

Ley 24.196 el que quedará redactado de la siguiente manera:

Artículo 22°: A partir de la sanción de la

presente ley, las provincias están facultadas a imponer el porcentaje de regalías a cobrar

sobre el valor boca de mina del material extraído que disponga por ley cada una de las

respectivas legislaturas locales dentro de los siguientes límites:

Regalía mínima: 3%

Regalía máxima: 15%

En cada jurisdicción provincial

se establecerá el mecanismo para determinar la alícuota marginal decreciente de

regalías, la que deberá tener en cuenta el grado de industrialización local de los materiales

extraídos.

Artículo 2°: Derogase la ley 24.402 de

Financiamiento y devolución de I.V.A.

Artículo 3°: A partir de la sanción de la

presente ley, queda sin efecto toda norma de orden nacional que disponga precios y/o

tarifas diferenciales para el sector minero en materia de combustibles y energía eléctrica

con destino a los beneficiarios del régimen de la ley 24.196.

Artículo 4°: A los responsables tributarios

que desarrollen su actividad en el ámbito de la República Argentina les será aplicable el

régimen tributario general.

Todo emprendimiento cuyo plazo de

maduración de la inversión supere el término de cinco (5) años gozará de estabilidad fiscal

por el plazo de quince (15) años a partir de la fecha de notificación fehaciente de la

resolución de la Autoridad de Aplicación correspondiente que aprueba el estudio de

factibilidad presentado a petición de parte interesada.

El plazo de estabilidad otorgado a los

emprendimientos amparados en los regímenes de las leyes 24.196, 25.019, 25.080 y

25.922 -vigentes al momento de sanción de la presente- continuará hasta

su vencimiento. Al final de dicho término la Autoridad de Aplicación resolverá a petición

de parte interesada respecto del otorgamiento de un nuevo plazo.

Artículo 5°: Las disposiciones de los artículos

8°a 20° y el régimen de importaciones del Capítulo V de la ley 24.196 continuarán vigentes

para los sujetos que a la fecha de sanción de la presente ley se encuentren operando bajo

el régimen.

La Administración Federal de Ingresos Públicos

será autoridad de aplicación en los casos que no están comprendidos en las leyes del

tercer párrafo del artículo 4° y a los efectos correspondientes a la estabilidad fiscal.

La mayor recaudación originada en la

extensión del régimen tributario general deberá financiar la constitución de un

Fideicomiso destinado a fortalecerlas economías de las localidades, provincias y/o

regiones en las que se encuentren ubicados los proyectos mineros. Dicho fondo no podrá

ser menor al 0,25% del Producto Bruto Interno.

Artículo 6°: De forma.

FUNDAMENTOS

Señor presidente:

El marco jurídico de la minería comprende el

Código de Minería, aprobado por el Decreto Nº 456/97 de 21 de mayo de 1997 y la Ley Nº

24.196 (Ley de Inversiones Mineras), su modificación (Ley Nº 25.429, de 21 de mayo de

2001), y sus reglamentos, contenidos en el Decreto Nº 2686/93 modificado por el Decreto

N° 1089/03 de 7 de mayo de 2003.

Además, comprende la Ley Nº 24.224 de 8 de

julio de 1993 (de Reordenamiento Minero), la Ley Nº 24.228 de 26 de julio de 1993

(Acuerdo Federal Minero), la Ley Nº 24.498 de 14 de junio de 1995 (de Actualización

Minera), la Ley Nº 24.523 de 9 de agosto de 1995 (Sistema Nacional de Comercio Minero),

la Ley Nº 24.228 de 7 de julio de 1993 (Acuerdo Federal Minero) y la Ley Nº 24.585 de 1º

de noviembre de 1995 (de la protección ambiental para la actividad minera).

Las minas son bienes privados de la Nación o

de las provincias, según el territorio en que se encuentren. Sin embargo, el Código de

Minería concede a los particulares la facultad de buscar minas, de aprovecharlas y

disponer de ellas como dueños. Aunque el Gobierno federal coordina las actividades

mineras, compete a las provincias definir sus propias políticas y administrar sus recursos

mineros.

Vale aclarar que la Organización de Estados

Mineros, que busca recuperar parte de la renta minera es solo una fachada vacía de

contenido si esta no se pone en un pie de igualdad con el resto de las actividades

productivas de iguales características. Las empresas mineras hoy obtienen su renta de su

actividad propiamente dicha y de por las ventajas artificiales creadas por el régimen

impositivo que se les aplica.

El objeto de este proyecto es la eliminación de

los sistemas promocionales que se aplican a la actividad minera y la implementación de un

único régimen tributario. Un régimen de inversiones basado en la estabilidad tributaria, de

carácter general (inclusivo de la minería).

La creación de este único régimen tributario

tiene dos objetivos principales: poner en un régimen igual a todas las actividades que

tengan un largo período de maduración para generar ganancias, razón por la que

supuestamente las mineras cuentan con beneficios fiscales; y hacer estos beneficios

proporcionales al tiempo de maduración y la renta obtenida.

No se trata de desalentar la inversión ni de

avanzar sobre la seguridad jurídica de las empresas mineras que ya están operando en

nuestro país. Se pretende revisar y corregir una ley nacida en pleno auge del

neoliberalismo, la ley 26.196 fue sancionada en el año 93. En ella el Estado prácticamente

se hizo a un lado en cuanto a la protección de su participación en la renta extraordinaria

de las empresas, en su mayoría, multinacionales, y también de su obligación de velar por

los recursos naturales.

Se pretende también cumplir con los

compromisos internacionales adoptados por el Estado argentino en tanto el Pacto

Internacional de Derechos Económicos, Políticos y Sociales, con jerarquía constitucional,

establece en el punto segundo del artículo 6 que entre las medidas que deberá adoptar

cada uno de los Estados Partes para lograr plena efectividad del derecho a trabajar deberá

figurar la preparación de "normas y técnicas encaminadas a conseguir un desarrollo

económico, social y cultural constante y la ocupación plena y productiva, en condiciones

que garanticen las libertades políticas y económicas fundamentales de la persona

humana".

Mantener a cientos de actividades como la

vitivinícola, la frutihortícola y olivícola fuera de un régimen que disminuya la

incertidumbre a la hora de invertir o pasible de que las modificaciones impositivas

concluyan en su quiebra cuando el Estado ha probado, legislando para las mineras, su

capacidad de imponer normas que pueden evitarlo termina resultando en una situación

inequitativa e injusta. Hoy, la regresión que se registra en ese tipo de actividades

demuestra que la ausencia de protección estatal atenta indirectamente contra el derecho

a trabajar y a la ocupación plena productiva, sobre todo, en aquellas áreas en las que

dichas actividades son las únicas viables o las más importantes.

Queremos recuperar dos conceptos del

informe elaborado por la CEPAL sobre perspectivas económicas para el desarrollo. Uno es

que una "buena fiscalización, respaldada por instituciones sólidas y una capacidad

adecuada de gestión pública, contribuye de forma complementaria a la equidad, la

cohesión social y el desarrollo productivo"(1). Si queremos que Argentina lleve adelante

políticas que tengan como objetivo real el desarrollo, es necesario comenzar a diseñar

políticas fiscales con ese fin.

El segundo concepto es la noción de que el

Estado debe ocupar un rol protagónico en la reducción de disparidades territoriales en

materia de capacidades productivas. Consideramos que los sectores incluidos en el

régimen único de estabilidad tributaria propuesto incluyen una gran cantidad de

actividades relacionadas a las economías regionales.

"Revertir la desigualdad territorial contribuye

a que se pueda remontar la desigualdad general. Todo esto resalta la importancia de

contar con políticas públicas de estado, respaldadas por pactos entre actores de

diferentes niveles de desagregación territorial, orientadas a la promoción de mayor

igualdad territorial"(2).

Actualmente, Argentina utiliza varias leyes

como instrumentos que otorgan subvenciones bajo diferentes formas a la minería para

fomentar las actividades del sector con objeto de contribuir al desarrollo del país, generar

fuentes de trabajo y diversificar economías regionales.

Sabemos que las inversiones mineras son

fuertes movilizadoras de recursos naturales y humanos, asociadas a grandes inversiones

de capital. Pero la tentación de procesos de desarrollo extractivo e industrial no puede

llevarnos a engaño: emprendimientos como Veladero tienen al día de hoy una expectativa

de vida menos de 15 años, aproximadamente el mismo tiempo que lleva desarrollándose.

Esos plazos -que aparentan ser muy largos-

requieren, por esa misma razón, de estabilidad tributaria, aunque en Argentina (y también

en otros países), esa estabilidad ha sido acompañada de regímenes promocionales que

son completamente ofensivos de la igualdad ante la ley. Cientos de actividades

industriales y agrícolas, con similares plazos de maduración de la inversión, carecen de

dichos incentivos y estabilidad.

La ley Nº 24.196 establece las normas para el

tratamiento fiscal de las inversiones en la minería (con la excepción de los hidrocarburos,

la producción de cemento y la arena para la construcción). La Ley otorga a las inversiones

en el sector estabilidad fiscal durante 30 años, incluyendo los regímenes cambiario y

arancelario (con exclusión del IVA y paridad cambiaria).

Las inversiones de capital que se realicen en

los proyectos gozan del régimen optativo de amortización, en tres años, del impuesto a las

ganancias. Las importaciones de bienes de capital destinados a operaciones mineras

están exentas de derechos de importación, incluida la tasa estadística. La Ley contempla

una deducción del 100 por ciento en el Impuesto a las Ganancias de los montos invertidos

en gastos de prospección y exploración.

En Argentina, las provincias resignan regalías

en aras de garantizar rentas y promociones que consideramos vergonzosas. La ley Nº

24.196 limita a las provincias en la imposición de regalías, dado que el régimen incluido en

la Ley limita las mismas al 3 por ciento del valor del mineral extraído menos los costos

directos y/u operativos necesarios para llevar el mineral de boca mina a dicha etapa. Los

emprendimientos que a la fecha de sanción de este proyecto se encontrasen pagando el

actual límite continuarán con dicho porcentaje hasta la consecución del término de 30

años a que hace referencia el 2º párrafo del artículo 8º. En consecuencia, a partir de la

finalización del plazo original la o las provincias en las que se encuentren dichos

emprendimientos podrán cobrar conforme los nuevos márgenes propuestos.

Son las provincias, además, quienes deben

tener la potestad de elegir qué tipo de minería quieren desarrollar. Sobre este punto no

debe olvidarse la necesidad de consensuar con los habitantes de las zonas en las que los

emprendimientos mineros pueden realizarse o son realizados sobre la manera en la se

explotaran los recursos y el derecho de los pueblos originarios de ser consultados respecto

de los mismos. Al día de hoy muchas provincias han privilegiado modelos de desarrollo

sustentable con la prioridad puesta en sus recursos naturales y el cuidado del

medioambiente mientras que otras han priorizado como eje central de su desarrollo.

Consideramos que la estabilidad otorgada y

los precios internacionales de los minerales metalíferos y no metalíferos deben permitir

recuperar la senda del crecimiento sectorial. Pero esto no puede hacerse a expensas del

fisco, ya que esto significa atacar la base económica sobre la que se articulan las políticas

sociales del país.

Desde la sanción de la Ley 24.196 (1993), el

sector de Minas y Canteras ha mostrado una evolución dispar, a pesar de los elevados

precios internacionales de los minerales metalíferos y no metalíferos.

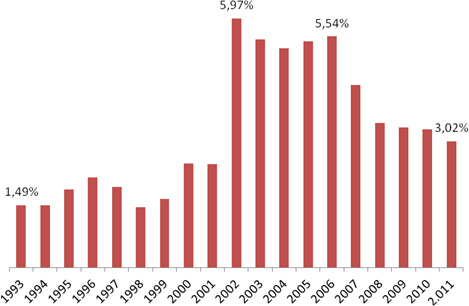

Participación del sector Minas y Canteras

como % del PBI a precios corrientes 1993-2011

Fuente: elaboración propia en base a datos de

INDEC y MECON - 2011 estimado.

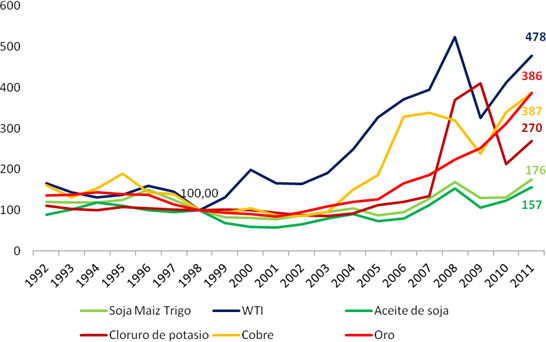

Evolución de los precios del barril de crudo

(WTI), derivados de Minería Metalífera (Oro, Cobre) y no Metalífera (Cloruro de

Potasio), Oleaginosas y Cereales (Soja, Maíz y Trigo) y Aceite de soja . Número índice

1998=100 en dólares constantes de 1998

Los elevados precios internacionales

estimularon las inversiones en el sector. Por ello entendemos que el régimen impositivo

que hoy gozan las empresas mineras no se justifica en relación a los márgenes de

rentabilidad de la actividad. Máxime considerando que la mayor parte de las actividades

mineras está en manos privadas, tanto extranjeras como nacionales; solo existen dos

empresas estatales en el sector: Yacimientos Mineros de Agua de Dionisio (YMAD), en la

provincia de Catamarca y Fomento Minero de Santa Cruz (Fomicruz), en la Provincia de

Santa Cruz.

La tendencia internacional busca capturar

parte de la extraordinaria renta minera que se ha generado en los últimos años

(independientemente de la caída originada en la crisis de 2008/2009) y que presenta

paralelos en nuestro país con la captura de parte de las rentas agrícola y petrolera.

Comparando con otros países

latinoamericanos encontramos que en países como Chile, se considera, un valor más

importante la estabilidad que las medidas promocionales(3).Pero esa estabilidad, surgida

en épocas completamente diferentes en materia de precios de los minerales metalíferos y

no metalíferos, en los últimos años, en países de larga tradición minera como Chile y Perú

está siendo revisado. Asimismo, Bolivia, Brasil y Ecuador se encuentran en dentro de un

proceso de discusión administrativo y/o legislativo que apunta en la misma dirección.

En nuestra concepción, estas rentas

adicionales deben tener una aplicación restringida: el financiamiento de obras de

infraestructura, el desarrollo de energías renovables o la disminución de la deuda

pública.

En Chile(4) se aprobó en 2010 un nuevo

esquema de regalías para financiar la reconstrucción de las regiones afectadas por el

terremoto. Se aumentaron progresivamente del 4 al 9% entre 2010 y 2012, para

posteriormente volver a una tasa de entre 4 y 5%.

El incremento estuvo acompañado de un

incentivo en el caso de las empresas que cuentan con contratos de estabilidad tributaria,

pero que optaron por elevar el monto de regalías, extendiéndose la estabilidad tributaria

por ocho años más a partir de 2017. De 2018 a 2023 se aplicarán tasas de entre 5 y 14%,

en función al margen operacional a todos los proyectos nuevos que comiencen a operar

ese año. Es necesario tener presente que, a diferencia de nuestro ordenamiento legal, el

pago de regalías es tomado en Chile como un pago a cuenta del Impuesto a la Renta de

Sociedades.

En 2011, en Perú se aprobaron

los proyectos de Ley presentados por el Ejecutivo establecieron un nuevo esquema de

aportes (negociados con las empresas) basado en i) tasas más altas de regalías; ii) un

impuesto especial para las mineras sin contratos de estabilidad tributaria; y iii) un

gravamen especial para compañías con contratos de estabilidad tributaria.

Bolivia, Brasil y Ecuador negocian un aumento

de la participación estatal en la renta minera, aplicando reformas más amplias en el marco

regulatorio del sector. En Brasil se debate una nuevo marco regulatorio que incluiría la

creación de un impuesto especial para los proyectos de mayor rentabilidad.

En Ecuador, en el marco de las negociaciones

de los contratos mineros entre el Estado y las empresas mineras para dar paso a la minería

de gran escala, el gobierno de Rafael Correa pretende aumentar a 53% la participación

estatal en la renta minera.

Por otra parte, el gobierno boliviano anunció

un aumento en las regalías mineras de 4 a 7% promedio. Este cambio del esquema

tributario forma parte de una ley que se negocia con el sector minero, que también

comprende la modificación del antiguo sistema de concesiones de riesgo compartido o

contratos de servicio.

Entendemos que los cambios en los países de

Latinoamérica se aceleran en pos de aumentar la participación estatal en la renta minera y

en la regulación impositiva del sector, independientemente de la ideología de los partidos

gobernantes. No sucede lo mismo en nuestro país, donde pareciera estar vedada la

posibilidad de afectar de cualquier manera el status quo del sector minero, algo que no

ocurre con los sectores agrícola o petrolero.

Hoy, ese status quo le permite a una empresa

minera comenzar a recibir beneficios y a gozar de estabilidad impositiva desde el

momento en el que presenta su proyecto, independientemente de si este es aprobado o

no. Entendemos que ninguna característica de la actividad que realizan merece tamaña

impunidad corporativa. El Estado argentino tiene la obligación y el derecho de evaluar

mediante la autoridad de aplicación designada a toda empresa que hará usufructo de sus

recursos naturales.

Por lo expuesto solicito a mis pares, en aras de

lograr un régimen tributario equitativo para el desarrollo, la sanción del presente proyecto

de ley.

Referencias:

1) OCDE/CEPAL (2011), Perspectivas

Económicas de América Latina 2012: Transformación del Estado para el Desarrollo, OECD

Publishing.

2) Idem.

3) Notas generales sobre la tributación de la

actividad minera en Chile- Por Guillermo Infante C. Estudio Jurídico Philippi Yrarrázaval

Pulido & Brunner - ARCHIVO PHILIPPI - Nº 1123062 v3 - p. 2 - Santiago de Chile - Mayo

de 2011.

4) Notas generales sobre la tributación de la

actividad minera en Chile- Por Guillermo Infante C. Estudio Jurídico Philippi Yrarrázaval

Pulido & Brunner - ARCHIVO PHILIPPI - Nº 1123062 v3 - p. 2 - Santiago de Chile - Mayo

de 2011.

| Firmante | Distrito | Bloque |

|---|---|---|

| VAQUIE, ENRIQUE ANDRES | MENDOZA | UCR |

| PASTORI, LUIS MARIO | MISIONES | UCR |

| BARLETTA, MARIO DOMINGO | SANTA FE | UCR |

| BURYAILE, RICARDO | FORMOSA | UCR |

Giro a comisiones en Diputados

| Comisión |

|---|

| MINERIA (Primera Competencia) |

| PRESUPUESTO Y HACIENDA |